SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвесткафе

Авторынок жмет на тормоза

- 12 ноября 2013, 18:20

- |

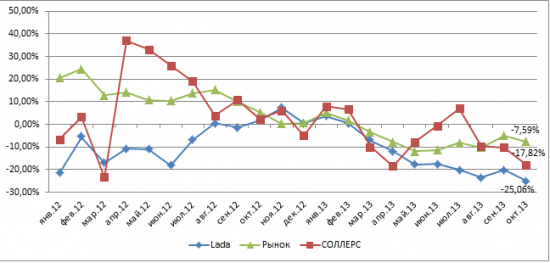

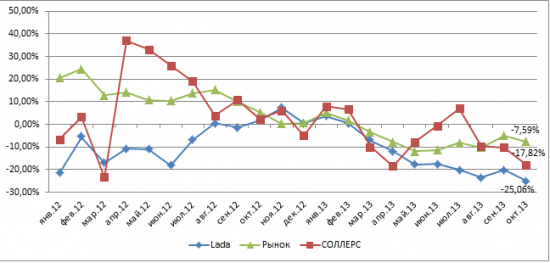

В понедельник, 11 ноября, комитет автопроизводителей Ассоциации европейского бизнеса (AEB) опубликовал данные по динамике продаж легковых и LCV автомобилей за октябрь и 10 месяцев текущего года. Как и ожидалось, после непродолжительного оживления рынка в сентябре, что позволило замедлить темы его сокращения до 4,89% г/г, в октябре снижение возобновилось и достигло 7,59% г/г. В целом такая динамика была ожидаемой, так как 4-й квартал традиционно является наиболее слабым с точки зрения потребительской активности. В последние два месяца года я ожидаю сохранения текущей тенденции, в результате чего прогноз продаж по итогам года корректируется в сторону снижения до 7-7,5%.

Источник: данные компании, расчеты и инфографика Инвесткафе.

В целом общие тенденции на рынке легковых автомобилей сохранились. Как и прежде, наибольший негативный эффект наблюдается в эконом-сегменте, в результат чего на 20% г/г упали продажи Lada. Также негативную динамику продаж в РФ показал партнер АВТОВАЗа по альянсу Nissan, сократив продажи на 11,48% г/г. В то же время лучше рынка выглядят продажи у Renault, увеличившиеся в октябре на 4,55%. В целом доля альянса Renault-Nissan-АВТОВАЗ незначительно снизилась и составила 28,88%, однако она по-прежнему является лидирующей на рынке. Впрочем, в случае ухудшения конъюнктуры в эконом-сегменте доля Renault-Nissan-АВТОВАЗ продолжит снижаться.

( Читать дальше )

Источник: данные компании, расчеты и инфографика Инвесткафе.

В целом общие тенденции на рынке легковых автомобилей сохранились. Как и прежде, наибольший негативный эффект наблюдается в эконом-сегменте, в результат чего на 20% г/г упали продажи Lada. Также негативную динамику продаж в РФ показал партнер АВТОВАЗа по альянсу Nissan, сократив продажи на 11,48% г/г. В то же время лучше рынка выглядят продажи у Renault, увеличившиеся в октябре на 4,55%. В целом доля альянса Renault-Nissan-АВТОВАЗ незначительно снизилась и составила 28,88%, однако она по-прежнему является лидирующей на рынке. Впрочем, в случае ухудшения конъюнктуры в эконом-сегменте доля Renault-Nissan-АВТОВАЗ продолжит снижаться.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Самое время поставить на доллар

- 11 ноября 2013, 19:30

- |

Процесс восстановления экономики Соединенных Штатов постепенно набирает обороты, хотя опасения насчет устойчивости этой тенденции сохраняются. Позитивные статистические данные, вышедшие на прошлой неделе, стали сигналом для инвесторов, которые понимают, что Федеральная резервная система может начать сокращать программу выкупа облигаций уже в декабре, если ситуация в экономике продолжит улучшаться.

После публикации информации об ускорении роста ВВП и числа рабочих мест в Штатах, готовность инвесторов вкладывать в рисковые активы серьезно снизилась. Основная часть экспертов ожидала, что, после того как ВВП поднялся на 2,5% во втором квартале, следует ожидать замедления до 2% в третьем, однако, согласно данным Министерства торговли США, рост показателя составил 2,8%.

Аналогичная ситуация и с рынком труда. Несмотря на то, что уровень безработицы вырос до 7,3%, число рабочих мест в октябре увеличилось на 204 тысяч, тогда как эксперты рассчитывали на его повышение лишь на уровне 120 тысяч. Рост уровня безработицы стал результатом сокращения доли участия населения страны в рабочей силе.

На этом фоне доллар продемонстрировал серьезное укрепление к остальным мировым валютам, поскольку количество игроков валютного рынка, которые предпочли сделать ставку на дальнейшее укрепление американской валюты, значительно выросло. По данным последнего отчета Commitments of Traders (COT), крупные игроки и спекулянты на рынке фьючерсов нарастили объем своих длинных позиций в долларе против других денежных единиц до $7,02 млрд. В результате позиции по доллару США по итогам торгов 5 ноября оказались наиболее «бычьими» с 17 сентября, когда объем длинных позиций составил $10,8 млрд.

По данным Reuters, совокупные лонги игроков по доллару против ряда валют, таких как евро, фунт стерлинга, японская иена, австралийский доллар, канадский доллар и швейцарский франк, выросли на $10,17 млрд от зафиксированного 29 октября «медвежьего» объема в $3,58 млрд.

На мой взгляд, если валютной паре британский фунт/доллар удастся удержаться у отметки 1,6, то возможен очередной рост к 1,62, но куда более вероятно, что на фоне резкого укрепления доллара пара снизится до отметки 1,593. Следует дождаться снижения для формирования длинной позиции по фьючерсу на валютную пару в расчете на рост в среднесрочной перспективе до 1,625. Более того, возможно преодоление этой отметки, если Федеральная резервная система не решится в декабре на сокращение программы стимулирования на фоне очередного «бюджетного кризиса» из-за неспособности американских конгрессменов договориться.

По мнению аналитика ГК TeleTrade Михаила Поддубского, вопрос начала выхода Федрезерва из программы количественного смягчения ключевой для всех долларовых пар. Последняя макроэкономическая статистика из Соединенных Штатов (данные по ВВП и рынку труда) существенно увеличила шансы увидеть первые шаги по сокращению стимулирующих мер уже в декабре. Безусловно, при реализации данной идеи доллар ждет укрепление по всему спектру валютных пар. При таком сценарии развития событий фунт/доллар может ждать снижение в район уровня 1,5750. С технической точки зрения снижению пары будет противостоять зона поддержки 1,5860-1,59, однако при ее пробое мы вполне можем увидеть более далекие цели еще до конца года.

После публикации информации об ускорении роста ВВП и числа рабочих мест в Штатах, готовность инвесторов вкладывать в рисковые активы серьезно снизилась. Основная часть экспертов ожидала, что, после того как ВВП поднялся на 2,5% во втором квартале, следует ожидать замедления до 2% в третьем, однако, согласно данным Министерства торговли США, рост показателя составил 2,8%.

Аналогичная ситуация и с рынком труда. Несмотря на то, что уровень безработицы вырос до 7,3%, число рабочих мест в октябре увеличилось на 204 тысяч, тогда как эксперты рассчитывали на его повышение лишь на уровне 120 тысяч. Рост уровня безработицы стал результатом сокращения доли участия населения страны в рабочей силе.

На этом фоне доллар продемонстрировал серьезное укрепление к остальным мировым валютам, поскольку количество игроков валютного рынка, которые предпочли сделать ставку на дальнейшее укрепление американской валюты, значительно выросло. По данным последнего отчета Commitments of Traders (COT), крупные игроки и спекулянты на рынке фьючерсов нарастили объем своих длинных позиций в долларе против других денежных единиц до $7,02 млрд. В результате позиции по доллару США по итогам торгов 5 ноября оказались наиболее «бычьими» с 17 сентября, когда объем длинных позиций составил $10,8 млрд.

По данным Reuters, совокупные лонги игроков по доллару против ряда валют, таких как евро, фунт стерлинга, японская иена, австралийский доллар, канадский доллар и швейцарский франк, выросли на $10,17 млрд от зафиксированного 29 октября «медвежьего» объема в $3,58 млрд.

На мой взгляд, если валютной паре британский фунт/доллар удастся удержаться у отметки 1,6, то возможен очередной рост к 1,62, но куда более вероятно, что на фоне резкого укрепления доллара пара снизится до отметки 1,593. Следует дождаться снижения для формирования длинной позиции по фьючерсу на валютную пару в расчете на рост в среднесрочной перспективе до 1,625. Более того, возможно преодоление этой отметки, если Федеральная резервная система не решится в декабре на сокращение программы стимулирования на фоне очередного «бюджетного кризиса» из-за неспособности американских конгрессменов договориться.

По мнению аналитика ГК TeleTrade Михаила Поддубского, вопрос начала выхода Федрезерва из программы количественного смягчения ключевой для всех долларовых пар. Последняя макроэкономическая статистика из Соединенных Штатов (данные по ВВП и рынку труда) существенно увеличила шансы увидеть первые шаги по сокращению стимулирующих мер уже в декабре. Безусловно, при реализации данной идеи доллар ждет укрепление по всему спектру валютных пар. При таком сценарии развития событий фунт/доллар может ждать снижение в район уровня 1,5750. С технической точки зрения снижению пары будет противостоять зона поддержки 1,5860-1,59, однако при ее пробое мы вполне можем увидеть более далекие цели еще до конца года.

НОВАТЭК в 3-м квартале сработал на пять

- 11 ноября 2013, 17:28

- |

НОВАТЭК опубликовал отчетность по МСФО за 3-й квартал и девять месяцев 2013 года. Выручка компании практически совпала с прогнозом, в то время как снижение ее рентабельности оказалось меньше, чем ожидалось. Таким образом, фактическое значение EBITDA и чистой прибыли превзошло прогноз. На мой взгляд, сильная отчетность должна быть позитивно воспринята инвесторами.

Квартальная выручка НОВАТЭКа выросла на 44% и составила 75,6 млрд руб., что совпало с моими прогнозами. Столь значительный рост выручки произошел благодаря росту объемов добычи и продажи газа. Объем проданного в 3-м квартале голубого топлива вырос на 6,6% и достиг 14,4 млрд куб. м. Помимо прочего, НОВАТЭК увеличил поставки газа конечным потребителям до 90% по сравнению с 65% годом ранее. Рост цены на газ по сравнению с прошлым годом составил порядка 22%, в то время как разница цены газа конечным потребителям и при продаже трейдерам составила 6%. Компания также увеличила добычу жидких углеводородов и объемы их переработки благодаря тому, что большая часть (порядка 81,3%) произведенного стабильного газового конденсата поставлялась на комплекс в Усть-Луге для производства продуктов переработки. Они в свою очередь преимущественно поставлялись на экспорт.

( Читать дальше )

Квартальная выручка НОВАТЭКа выросла на 44% и составила 75,6 млрд руб., что совпало с моими прогнозами. Столь значительный рост выручки произошел благодаря росту объемов добычи и продажи газа. Объем проданного в 3-м квартале голубого топлива вырос на 6,6% и достиг 14,4 млрд куб. м. Помимо прочего, НОВАТЭК увеличил поставки газа конечным потребителям до 90% по сравнению с 65% годом ранее. Рост цены на газ по сравнению с прошлым годом составил порядка 22%, в то время как разница цены газа конечным потребителям и при продаже трейдерам составила 6%. Компания также увеличила добычу жидких углеводородов и объемы их переработки благодаря тому, что большая часть (порядка 81,3%) произведенного стабильного газового конденсата поставлялась на комплекс в Усть-Луге для производства продуктов переработки. Они в свою очередь преимущественно поставлялись на экспорт.

( Читать дальше )

Пир во время чумы

- 11 ноября 2013, 16:17

- |

Октябрь стал четвертым подряд месяцем роста для большинства развивающихся рынков. Российские фондовые индексы в октябре подошли к годовым значениям. В мировой экономике также наблюдался подъем, но в конце октября на многих развивающихся рынках обнаружилась «анемия», которая может привести к тому, что ноябрь станет месяцем снижения. На повестке дня до сих пор остается проблема повышения госдолга США, дискуссии по которому продолжатся в начале 2014 года. Интересно, как же они повлияют на фондовые рынки? Продолжится ли рост на отечественных площадках на этом фоне?

В рамках вебинара 14 ноября Григорий Бирг и Михаил Молодов проанализируют ситуацию на фондовом рынке и дадут прогнозы по ней.

( Читать дальше )

В рамках вебинара 14 ноября Григорий Бирг и Михаил Молодов проанализируют ситуацию на фондовом рынке и дадут прогнозы по ней.

( Читать дальше )

Фунт продолжит укрепляться

- 09 ноября 2013, 02:18

- |

Британский фунт стерлингов резко укрепился к единой европейской валюте в начале текущего месяца. Поводом для такой динамики стали заявления главы Банка Австрии и члена совета управляющих ЕЦБ Эвальд Новотны.

Согласно его словам, европейский регулятор опасается негативных последствий, вызванных завершением очередного раунда программы по долгосрочному рефинансированию (LTRO (longer-term refinancing operations). В этой связи уже в ближайшее время может быть запущена программа предоставления ликвидности банкам (LTRO3), которая позволит избежать обострения проблемы ликвидности в банковской системе еврозоны.

Дело в том, что в рамках первой LTRO в банковскую систему Европейского союза был направлен колоссальный объем ликвидности. Завершение программы предполагает возврат банками этих средств, что может стать причиной возникновения нехватки денег в системе, или так называемого эффекта обрыва. Однако теперь ЕЦБ придется решать проблему еще и географического характера. Если в 2011 году в ЕС разразился банковский кризис, который не обошел ни одну из стран содружества, то теперь ситуация в них серьезно разнится.

Необходимо напомнить, что ЕЦБ запускал программа LTRO еще в 2003 году, когда банки получили средства на льготных условиях сроком на три месяца. Регулятор также воспользовался данным инструментом еще в 2008 году (шестимесячная программа) и в 200 году (средства предоставлялись сроком на год). Текущий вариант программы ― трехлетний, был впервые был использован в конце 2011 года, когда ЕЦБ предоставил средства объемом 489 млрд евро под 1%. Но уже в феврале 2012 года европейский центробанк провел очередной аукцион на тех же условиях. В рамках этого аукциона банки заняли 529,5 млрд евро. Таким образом, регулятор готовится к проведению уже третей программы LTRO.

Помимо того, что экономику ЕС ждет очередной приток ликвидности, который будет давить на евро, нельзя не отметить, что пока финансовая система союза по-прежнему нуждается в экстренных программах поддержки. Фактически LTRO стала аналогом проводимой Федеральной резервной системой программы количественного смягчения.

В то же время укреплению фунта также способствует динамика восстановления экономики Великобритании. Один из наиболее индикативных показателей, которым является активность в строительном секторе, сигнализирует об усилении позитивных процессов в экономике страны: PMI в строительном секторе достиг своего пятилетнего максимума на уровне 59,4 пункта.

На мой взгляд, следует сохранять короткие позиции по валютной паре евро/фунт, даже несмотря на недавнее падение, так как в ближайшее время возможно быстрое достижение уровня 0,84 пункта.

По мнению аналитика ГК Телетрейд Михаила Поддубского, с технической точки зрения пара евро/фунт подходит к зоне поддержки вблизи отметки 0,8430, для достижения которой необходим существенный новостной повод. При пробое поддержки открывается дорога к более дальним целям в районе 0,8350.

Согласно его словам, европейский регулятор опасается негативных последствий, вызванных завершением очередного раунда программы по долгосрочному рефинансированию (LTRO (longer-term refinancing operations). В этой связи уже в ближайшее время может быть запущена программа предоставления ликвидности банкам (LTRO3), которая позволит избежать обострения проблемы ликвидности в банковской системе еврозоны.

Дело в том, что в рамках первой LTRO в банковскую систему Европейского союза был направлен колоссальный объем ликвидности. Завершение программы предполагает возврат банками этих средств, что может стать причиной возникновения нехватки денег в системе, или так называемого эффекта обрыва. Однако теперь ЕЦБ придется решать проблему еще и географического характера. Если в 2011 году в ЕС разразился банковский кризис, который не обошел ни одну из стран содружества, то теперь ситуация в них серьезно разнится.

Необходимо напомнить, что ЕЦБ запускал программа LTRO еще в 2003 году, когда банки получили средства на льготных условиях сроком на три месяца. Регулятор также воспользовался данным инструментом еще в 2008 году (шестимесячная программа) и в 200 году (средства предоставлялись сроком на год). Текущий вариант программы ― трехлетний, был впервые был использован в конце 2011 года, когда ЕЦБ предоставил средства объемом 489 млрд евро под 1%. Но уже в феврале 2012 года европейский центробанк провел очередной аукцион на тех же условиях. В рамках этого аукциона банки заняли 529,5 млрд евро. Таким образом, регулятор готовится к проведению уже третей программы LTRO.

Помимо того, что экономику ЕС ждет очередной приток ликвидности, который будет давить на евро, нельзя не отметить, что пока финансовая система союза по-прежнему нуждается в экстренных программах поддержки. Фактически LTRO стала аналогом проводимой Федеральной резервной системой программы количественного смягчения.

В то же время укреплению фунта также способствует динамика восстановления экономики Великобритании. Один из наиболее индикативных показателей, которым является активность в строительном секторе, сигнализирует об усилении позитивных процессов в экономике страны: PMI в строительном секторе достиг своего пятилетнего максимума на уровне 59,4 пункта.

На мой взгляд, следует сохранять короткие позиции по валютной паре евро/фунт, даже несмотря на недавнее падение, так как в ближайшее время возможно быстрое достижение уровня 0,84 пункта.

По мнению аналитика ГК Телетрейд Михаила Поддубского, с технической точки зрения пара евро/фунт подходит к зоне поддержки вблизи отметки 0,8430, для достижения которой необходим существенный новостной повод. При пробое поддержки открывается дорога к более дальним целям в районе 0,8350.

Золоту нужен взвешенный подход

- 09 ноября 2013, 01:43

- |

Золото начало неделю ни шатко, ни валко, по-прежнему остро реагируя на возможность укрепления американского доллара и практически проигнорировав неплохие данные из Китая. В центре внимания инвесторов находятся позиция ФРС по вопросу сворачивания программы количественного смягчения, прояснить которую помогут данные по ВВП и рынку труда США, а также динамика спроса на физический актив.

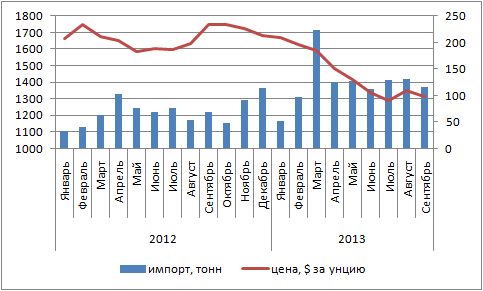

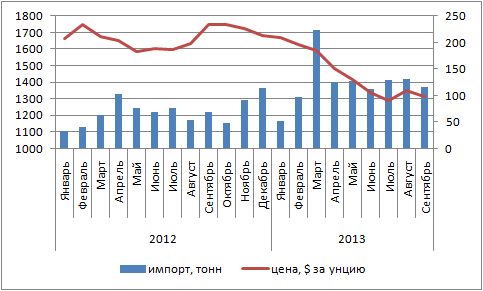

Здесь нет равных Поднебесной, которая продолжила наращивать импорт драгоценного металла в сентябре. По итогам первого осеннего месяца показатель составил 116,3 тонны, что несколько ниже среднегодовой цифры в 123,9. Чистый импорт был зафиксирован в размере 109,4 тонны, более чем в три раза превысив показатель сентября 2012 года.

Динамика китайского импорта золота в 2012-2013 году, тонн

Источник: Bloomberg, расчеты Инвесткафе.

За январь-сентябрь объем поставок драгоценного металла на территорию Поднебесной достиг отметки 1114,5 тонны, на треть превысив результат всего прошлого года. Пиковым стал март, и с тех пор каждый месяц импорт золота обновлял максимумы 2012 года, зафиксированные в апреле и декабре. По итогам сентября темпы роста немного замедлились, а размер премий в Шанхае стабилизировался, но обвала не произошло, что позволило драгоценному металлу пережить исторически сложный для него октябрь.

( Читать дальше )

Здесь нет равных Поднебесной, которая продолжила наращивать импорт драгоценного металла в сентябре. По итогам первого осеннего месяца показатель составил 116,3 тонны, что несколько ниже среднегодовой цифры в 123,9. Чистый импорт был зафиксирован в размере 109,4 тонны, более чем в три раза превысив показатель сентября 2012 года.

Динамика китайского импорта золота в 2012-2013 году, тонн

Источник: Bloomberg, расчеты Инвесткафе.

За январь-сентябрь объем поставок драгоценного металла на территорию Поднебесной достиг отметки 1114,5 тонны, на треть превысив результат всего прошлого года. Пиковым стал март, и с тех пор каждый месяц импорт золота обновлял максимумы 2012 года, зафиксированные в апреле и декабре. По итогам сентября темпы роста немного замедлились, а размер премий в Шанхае стабилизировался, но обвала не произошло, что позволило драгоценному металлу пережить исторически сложный для него октябрь.

( Читать дальше )

Перспективы евро до конца года

- 04 ноября 2013, 15:01

- |

Настроение валют меняется также часто, как прогноз погоды. Что же станет с евро к концу года? Шагом к укреплению основной валютной пары стало принятие временного бюджета американскими политиками и повышение потолка госдолга США.

Получит ли евро поддержку, если позиция американского регулятора в отношении программы стимулирования останется неизменной? Стоит ли срочно покупать единую европейскую валюту, или, наоборот, пора ее продавать?

В рамках вебинара 7 ноября аналитики рассмотрят основные валютные пары и сделают прогнозы.

Михаил Кузьмин, аналитик Инвесткафе, осветит тему евро со стороны российской экономики и познакомит Вас с:

• фундаментальными основами трендов,

• основными факторами, формирующими долгосрочный тренд,

( Читать дальше )

Получит ли евро поддержку, если позиция американского регулятора в отношении программы стимулирования останется неизменной? Стоит ли срочно покупать единую европейскую валюту, или, наоборот, пора ее продавать?

В рамках вебинара 7 ноября аналитики рассмотрят основные валютные пары и сделают прогнозы.

Михаил Кузьмин, аналитик Инвесткафе, осветит тему евро со стороны российской экономики и познакомит Вас с:

• фундаментальными основами трендов,

• основными факторами, формирующими долгосрочный тренд,

( Читать дальше )

Фунт готовит бомбу евро

- 30 октября 2013, 20:50

- |

Фунт продолжает ослабевать к единой европейской валюте, однако позитивные тенденции в экономике Британии позволяют предположить, что в скором времени направление движения валютной пары EUR/GBP изменится. Подтверждается это двумя фундаментальными факторами.

Безработица в Британии продолжает снижаться 11-й месяц подряд.

Число британцев, подавших заявки на пособия по безработице, в сентябре сократилось на 41,7 тыс., до 1,35 млн. Более того, количество безработных в стране с июля по август снизилось на 18 тыс. и составило 2,490 млн. При этом количество занятых как полный, так и неполный рабочий день по итогам 3-го квартала выросло на 155 тыс. до рекордного уровня 29,870 млн. А число вакансий за этот же период увеличилось на 6,6 тыс. и достигло 541 тыс. ― максимального значения за последние пять лет.

Рынок труда восстанавливается быстрее, чем предполагали прогнозы. Это спровоцировало среди инвесторов усиление опасений по поводу того, что Банк Англии моет начать повышать ставку раньше, чем намеревался. Чтобы снять напряжение, возникшее в этой связи на торговых площадках, член комитета по денежной политике Банка Англии Дэвид Майлз регулярно делает заявления о недопустимости преждевременного повышения ставок.

Сектор недвижимости в Британии восстанавливается быстрыми темпами

Средняя цена на жилье в Великобритании в августе выросла до 247 тыс. фунтов стерлингов, что является самым высоким уровнем, с тех пор как индекс впервые был рассчитан в 1968 году. Индекс цен на жилье, который представляет Управление национальной статистики, в августе вырос до 185,8 пункта, впервые превысив свой предыдущий максимум в 185,5 пункта, который был зафиксирован в январе 2008 года, перед началом острой фазы мирового финансового кризиса.

Вслед за растущими ценами и благодаря стабильному уровню ставок рынок ипотечного кредитования продемонстрировал аналогичную динамику. В сентябре британские банки одобрили 66,735 тыс. заявок на ипотечные займы, что стало максимальным значением за пять последних лет. По сравнению с аналогичным периодом 2012 года показатель вырос на 34%. В прошлом месяце было получено 63,396 тыс. соответствующих кредитов, что намного выше среднего значения за шесть месяцев, равного 58,473 тыс.

Ситуация на рынке труда и рынке недвижимости является одной из наиболее ярких показателей самочувствия экономики страны. Еврозона не может похвастаться такой стабильностью и такой динамикой, которые демонстрирует Соединенное Королевство. Улучшение состояния экономики Великобритании делает ее центральный банк более терпимым к сильному курсу национальной валюты.

На мой взгляд, к концу года курс валютной пары евро/фунт с текущих отметок снизится до 0,83 пункта, причем в ближайшее время возможно быстрое достижение уровня 0,84 пункта. На этом фоне рекомендую формировать короткие позиции по фьючерсу на данную валютную пару.

По мнению аналитика ГК TeleTrade Михаила Поддубского рост пары евро/фунт, который наблюдался в октябре, был во многом обусловлен уходом от американских активов в начале октября и перетоком капитала в корзину валют, преимущественно в единую европейскую валюту. Если же говорить о среднесрочных перспективах пары, то на данный момент прогнозы по кроссу негативные. Это обусловлено не столько силой британской валюты, сколько наличием потенциальных рисков для валюты европейской. Во-первых, существует риск смягчения монетарной политики ЕЦБ. Мы видим, что большинство стран еврозоны все чаще высказывает опасения относительно завышенного курса европейской валюты. Во-вторых, риски банковской системы Европы в свете предстоящей серии стресс-тестов могут стать причиной серьезного давления на евро. Таким образом, на горизонте нескольких месяцев мы, вероятно, увидим восстановление нисходящего движения по паре евро/фунт, где ближайшей целью является зона 0,84-0,843.

Безработица в Британии продолжает снижаться 11-й месяц подряд.

Число британцев, подавших заявки на пособия по безработице, в сентябре сократилось на 41,7 тыс., до 1,35 млн. Более того, количество безработных в стране с июля по август снизилось на 18 тыс. и составило 2,490 млн. При этом количество занятых как полный, так и неполный рабочий день по итогам 3-го квартала выросло на 155 тыс. до рекордного уровня 29,870 млн. А число вакансий за этот же период увеличилось на 6,6 тыс. и достигло 541 тыс. ― максимального значения за последние пять лет.

Рынок труда восстанавливается быстрее, чем предполагали прогнозы. Это спровоцировало среди инвесторов усиление опасений по поводу того, что Банк Англии моет начать повышать ставку раньше, чем намеревался. Чтобы снять напряжение, возникшее в этой связи на торговых площадках, член комитета по денежной политике Банка Англии Дэвид Майлз регулярно делает заявления о недопустимости преждевременного повышения ставок.

Сектор недвижимости в Британии восстанавливается быстрыми темпами

Средняя цена на жилье в Великобритании в августе выросла до 247 тыс. фунтов стерлингов, что является самым высоким уровнем, с тех пор как индекс впервые был рассчитан в 1968 году. Индекс цен на жилье, который представляет Управление национальной статистики, в августе вырос до 185,8 пункта, впервые превысив свой предыдущий максимум в 185,5 пункта, который был зафиксирован в январе 2008 года, перед началом острой фазы мирового финансового кризиса.

Вслед за растущими ценами и благодаря стабильному уровню ставок рынок ипотечного кредитования продемонстрировал аналогичную динамику. В сентябре британские банки одобрили 66,735 тыс. заявок на ипотечные займы, что стало максимальным значением за пять последних лет. По сравнению с аналогичным периодом 2012 года показатель вырос на 34%. В прошлом месяце было получено 63,396 тыс. соответствующих кредитов, что намного выше среднего значения за шесть месяцев, равного 58,473 тыс.

Ситуация на рынке труда и рынке недвижимости является одной из наиболее ярких показателей самочувствия экономики страны. Еврозона не может похвастаться такой стабильностью и такой динамикой, которые демонстрирует Соединенное Королевство. Улучшение состояния экономики Великобритании делает ее центральный банк более терпимым к сильному курсу национальной валюты.

На мой взгляд, к концу года курс валютной пары евро/фунт с текущих отметок снизится до 0,83 пункта, причем в ближайшее время возможно быстрое достижение уровня 0,84 пункта. На этом фоне рекомендую формировать короткие позиции по фьючерсу на данную валютную пару.

По мнению аналитика ГК TeleTrade Михаила Поддубского рост пары евро/фунт, который наблюдался в октябре, был во многом обусловлен уходом от американских активов в начале октября и перетоком капитала в корзину валют, преимущественно в единую европейскую валюту. Если же говорить о среднесрочных перспективах пары, то на данный момент прогнозы по кроссу негативные. Это обусловлено не столько силой британской валюты, сколько наличием потенциальных рисков для валюты европейской. Во-первых, существует риск смягчения монетарной политики ЕЦБ. Мы видим, что большинство стран еврозоны все чаще высказывает опасения относительно завышенного курса европейской валюты. Во-вторых, риски банковской системы Европы в свете предстоящей серии стресс-тестов могут стать причиной серьезного давления на евро. Таким образом, на горизонте нескольких месяцев мы, вероятно, увидим восстановление нисходящего движения по паре евро/фунт, где ближайшей целью является зона 0,84-0,843.

Газпром Украине: Утром — деньги, вечером — газ

- 30 октября 2013, 20:16

- |

Украина все еще не оплатила поставки российского газа за август в размере $882 млн. Со слов предправления Газпрома Алексея Миллера, в случае если Украина продолжит нарушать условия контракта по оплате поставок российского газа, вероятен переход компании на систему предоплаты.

Открытым остается вопрос, возможно ли без остановки поставок перейти на авансовые платежи за газ со страной, которая имеет задолженность за уже осуществленные поставки? Стоит напомнить и о том, что, согласно условию «бери-или-плати», Украина также должна порядка $7 млрд Газпрому за неотобранное в 2012 году голубое топливо.

Сложившееся положение дел обусловлено тяжелой экономической ситуацией на Украине. В 3-м квартале 2012 года ее ВВП сократился на 1,5%, в 4-м — на 0,8%. После роста экономики в 1-м квартале 2013 года на 0,6% снижение по итогам 2-го квартала продолжилось, и показатель составил 0,5%. Таким образом, есть вероятность, что экономика Украины вновь погрузится в рецессию. Золотовалютные резервы страны по состоянию на сентябрь 2013 года

( Читать дальше )

Открытым остается вопрос, возможно ли без остановки поставок перейти на авансовые платежи за газ со страной, которая имеет задолженность за уже осуществленные поставки? Стоит напомнить и о том, что, согласно условию «бери-или-плати», Украина также должна порядка $7 млрд Газпрому за неотобранное в 2012 году голубое топливо.

Сложившееся положение дел обусловлено тяжелой экономической ситуацией на Украине. В 3-м квартале 2012 года ее ВВП сократился на 1,5%, в 4-м — на 0,8%. После роста экономики в 1-м квартале 2013 года на 0,6% снижение по итогам 2-го квартала продолжилось, и показатель составил 0,5%. Таким образом, есть вероятность, что экономика Украины вновь погрузится в рецессию. Золотовалютные резервы страны по состоянию на сентябрь 2013 года

( Читать дальше )

теги блога Инвесткафе

- Forex

- IPO

- odva

- rtkm

- Абрау-Дюрсо

- акции

- анализ

- аналитика

- Армада

- Банк Возрождение

- Банк ВТБ

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- вступление

- ВТО

- Вторресурсы

- Вымпелком

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- доллар

- Евро

- еврозона

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- ипотека

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- ММК

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- оппозиция

- опцион

- отчетность

- Отчетность 2013

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- результаты

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- русские

- Сбербанк

- Северсталь

- сектор РИИ

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- технический анализ

- ТНК

- Трансконтейнер

- трейдинг

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- ФРС

- фундаментальный

- фунт стерлингов

- энергетика