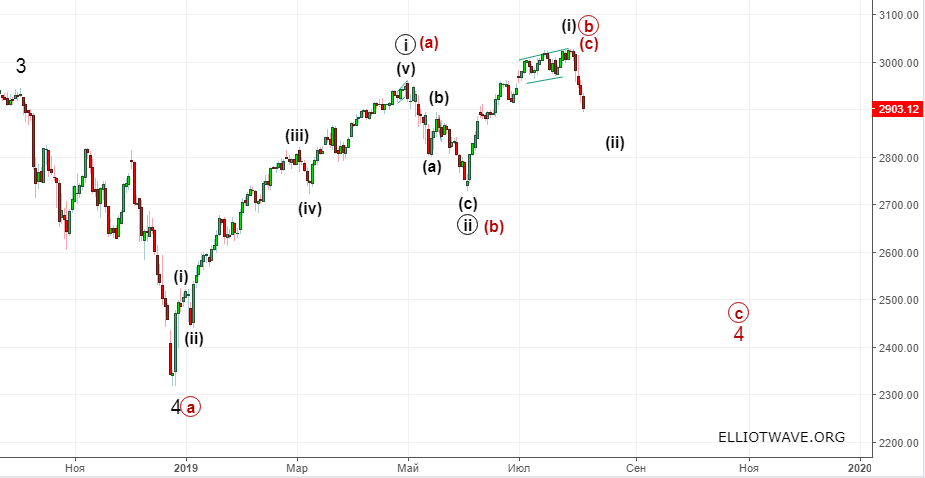

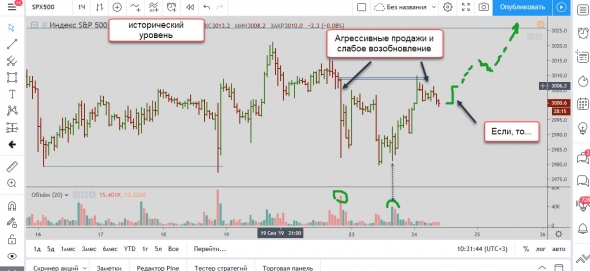

В прошлом обзоре индекса говорилось о развитии коррекции и её возможных вариантах .

Она оказалась не очень глубокой (вариант чёрным) , после чего рост возобновился.

Авто-репост. Читать в блоге >>>

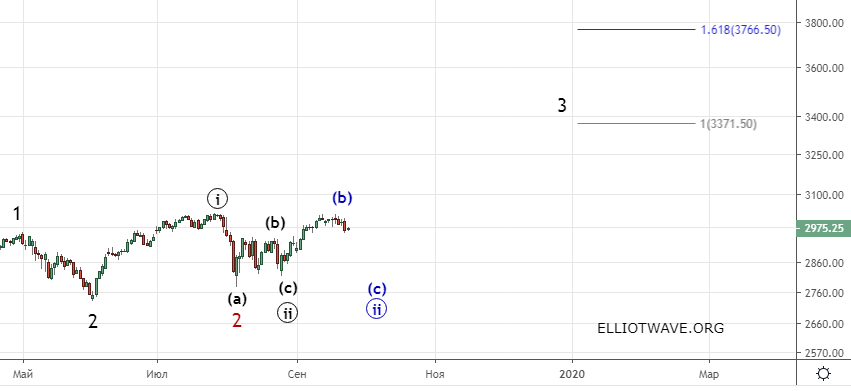

В прошлом обзоре индекса говорилось о развитии коррекции и её возможных вариантах .

Она оказалась не очень глубокой (вариант чёрным) , после чего рост возобновился.

«Неделя демократов» остается одной из главных тем торгов на мировых рынках в среду. Призывы к импичменту Трампа отправили индексы акций на двухнедельный минимум, а возросшая нерасположенность к риску возродила тренд вверх в безрисковых активах. Доллар ненадолго обратно заполучает статус защитного актива, укрепляясь против других основных валют.

Тревога рынков не совсем понятна, если принимать во внимание, что если Палату представителей контролируют демократы, то Сенат – республиканцы. Решающее слово остается за последними. Как известно демократы зацепились за разговор Трампа с Зеленским, требуя опубликовать его содержание. Конкуренты республиканцев надеются найти в нем признаки неправомерных действий, излишнего давления со стороны Трампа на Зеленского в попытке инициировать расследование, что позволят продвигать импичмент и сдержать проведение других, в частности экономических инициатив Трампа. Однако к их большому разочарованию, Трамп санкционировал обнародование полного, не отредактированного транскрипта переговоров, сообщает издание

можно прям с названиями надёжных и проверенных мест)

приветствуются живые истории (опробованные лично) полного цикла типа — открыл счёт здесь, завёл деньги за x дней, получил прибыль, вывел себе на счёт обратно, всё работает.

Да, я знаю, что с «18 июня 2018 года на Московской Бирже торгуются фьючерсы на индекс акций американских эмитентов (US500).»

и там же пишут, что «Базовый актив данного контракта — индекс стоимости акций 500 крупнейших по капитализации компаний США Solactive US Large Cap Index (PR). Индекс US 500 на 99.9% коррелирует со знаменитым индексом S&P 500.»

но немного напрягает, что этот Фьючерсный контракт на индекс акций американских эмитентов (US500) имеет своеобразную нашей кухне ликвидность, Да и последнее значение фьючерса (U500-12.19) = 2 306,25 в то время как сам индекс S&P500 сегодня, например, имеет значение 2 991. Может он конечно и на 99,9 % коррелирует, но сравнивая графики, честно говоря, это как-то не очень заметно.

или мелкому физику из РФ проблематично американский индекс торговать?

Заранее спасибо за ответы.

America's top finance chiefs are on high alert for a recession. For the first time in several years, economic uncertainty is now their lead concernMatt Egan, CNN Business

Главные финансовые руководители Америки находятся в состоянии повышенной готовности к рецессии. Впервые за несколько лет экономическая неопределенность стала их главной заботой.

Jeanna Smialek, The New York TimesThe economy seems to be cooling off. Whether it starts to shrink is the question.

Экономика, похоже, остывает. Вопрос в том, начнет ли он уменьшаться.

Главный инвестиционный стратег Blackstone предупреждает, что после октябрьского разочарования S&P500 может упасть на 20%.

Как предупреждает Blackstone, коррекция рынка может наступить, как только Уолл-стрит поймет, что произойдет меньшее снижение ставок.

Sept 18, 2019 4:01 p.m. ET

Blackstone предупреждает о возможной коррекции по рынку. Рынки настроены на разочарование. Им придется пересмотреть свои ожидания. У вас есть рынок, который в этом году обошелся без надежд на скоординированное смягчение глобального центрального банка. Это единственная причина, по которой мы выросли на 20% с начала года. Сейчас мы, конечно, не там из-за фундаментальных основ.

Joseph Zidle, главный инвестиционный стратег Blackstone, объяснил это на CNBC в среду, почему акции могут скорректироваться.

Он ожидает, что ФРС снизит ставки на 25 базисных пункта в среду, а затем еще раз в октябре, но это все. Joseph Zidle предупредил, что это может потрясти рынок, «требующий более 100 базисных пунктов», в дополнение к тому, что мы уже получили в июле.

Он сказал, что видит, что глава ФРС Пауэлл борется с инфляцией в стране, а также пытается выровнять ставки в США с остальным миром.

«Рынки говорят ФРС: «Думайте глобально. Ставки по всему миру настолько низки, что вам придется снижать наши ставки». Но ФРС придется реагировать на местные данные», — пояснил Зидл. «Им придется действовать локально, что, я думаю, не даст им дать рынку все, что он хочет».

Целью Joseph Zidle на конец 2019 года для S&P является 2875, снижение примерно на 4% от текущих уровней. Тем не менее, он видит потенциал снижения. «Любой бычий рынок может откатиться на 10-20%. Мы видели это в четвертом квартале прошлого года», — сказал он. «Я не исключаю, что будет коррекция порядка 10-20%».

Видео: https://www.cnbc.com/2019/09/18/fed-market-are-on-a-collision-course-over-interest-rates-blackstone.html

Обзор рынка на 23 сентября 2019

#SP500

Прошлая неделя была ознаменована снижением процентной ставки в США с 2.25% до 2%, однако смягчение монетарной политики США не привело к росту фондового рынка и соответственно индексов. На этой неделе в четверг будет опубликован ВВП США, на котором по поведению опережающего индикатора PMI от ISM можно сделать заключение, что показатели темпов роста будут ниже предыдущих и это способствует снижению цен на акции и как следует также снижение цен на индексы. Однако это событие произойдет в четверг и пока можно воспользоваться моментом, чтобы собрать позиции на понижение еще до публикации данных.

Технический анализ подсказывает о не преодолении сопротивления в районе месячной волатильности 3004, а совокупная понижающаяся ежедневная динамика по Stock Exchange Delta Volume с фондовых бирж NYSE, NASDAQ и AMEX подсказывает падение индексов к зонам дневной, недельной и месячной волатильности. А также открытие европейских фондовых бирж с понижением подсказывает о дальнейшем снижении индекса SP500

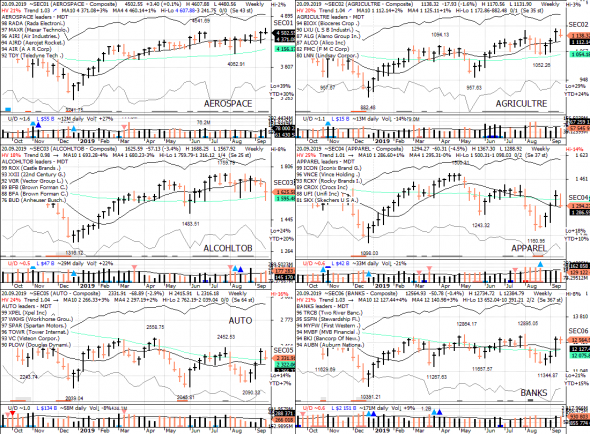

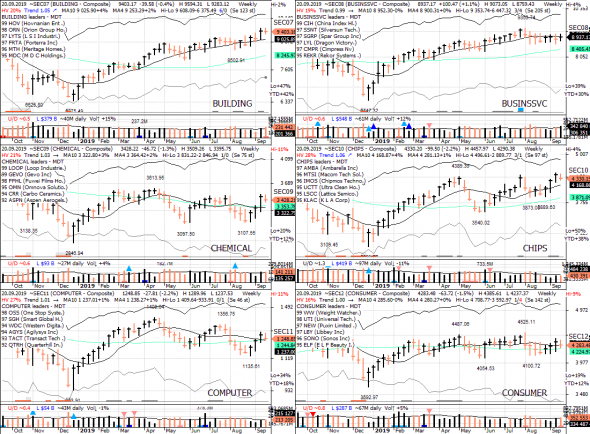

Набирает оборот тенденция, когда люди не хотят платить ежегодную комиссию за обслуживание фонда (ETF), вместо этого пытаюсь воссоздать индекс в своем портфеле путем покупки всех акций, входящих в этот индекс. Она может быть также связана с недоверием провайдеру (УК), ведь инвестируя в фонд (ETF), вы не становитесь владельцем акций, а только владельцем паев. То есть юридически собственником акций является фонд, а ваши права учитываются во внутреннем учете фонда. И кто знает, что может случиться на глобальной арене, бывает и что 175-летние фирмы разоряются (недавний пример — Thomas Cook). И где тогда искать ваши активы. Выходит, что владеть акциями надежнее, чем производными от них инструментами — паями фонда (ETF).

Одна из причин «бычьей» реакции на заседание ФРС в прошлую среду (в результате которой доллар укрепился, а доходность облигаций выросла) стали неоправдавшиеся ожидания нового «гибкого QE». Скачок спреда EFFR– IOER (рыночная ставка – ставка по резервам в ФРС) до 15 базовых пунктов и последующий вброс ликвидности через РЕПО считалось достаточным основанием для запуска QE, чтобы вернуть резервы на уровень, где ФРС имеет нормальный контроль за рыночной стоимостью заимствований. Кстати, для полноты понимания, резервы коммерческих банков в ФРС – то же самое что текущие счета клиентов в коммерческом банке, по которым банк начисляет проценты. Клиенты (т. е. банки) представлены перед двумя альтернативами – одалживать на рынке другим банкам либо держать депозит в ФРС. Собственно, изменяя процент по депозитам ФРС, по идее, должен контролировать рыночную ставку. Средства всегда перетекают туда, где выгоднее.

Что любопытно, если построить график функции, где аргументом будет резервы, а значением функции – спред EFFR– IOER, то получается, что ФРС потребуется QE как минимум на 400 млрд. долларов, чтобы нормализовать спред: