Авто-репост. Читать в блоге >>>

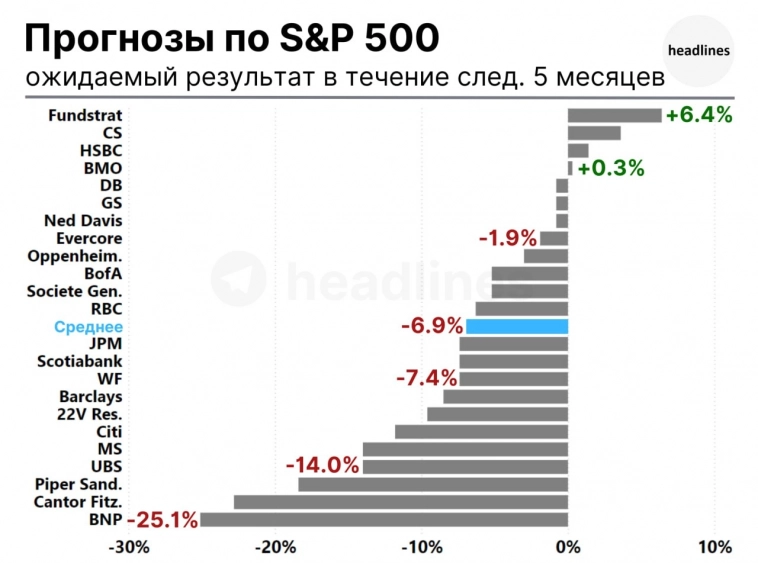

Аналитики готовятся к худшему: 19 из 23 ожидают снижение S&P 500* к концу 2023.

источник: bloomberg.com

* SPX = 4'537 сейчас

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

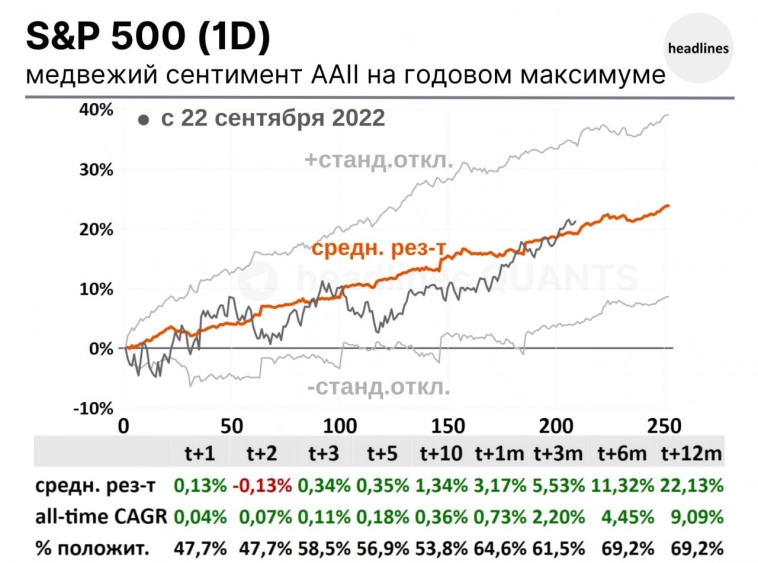

От идеи ждать коррекцию рынка мы некоторое время отказались полностью. До обновления исторического максимума в SPX остались считанные проценты.

В этом посте я хочу показать более глобальную картинку происходящего за океаном.

🔹 Связку DXY-SPX знают многие. Обесценивание доллара влечет за собой рост стоимости компаний по принципу инфляции даже при равных остальных факторах. А у нас еще более позитивная ситуация — компании США продолжают показывать рост, а значит динамика лишь увеличивается.

Так вот на первом изображении данные Bloomberg, где показаны объема шорта на доллар США. То есть падение лишь набирает свои обороты, а DXY ждем существенно ниже.

🔹 Сигнал в Dow Jones Industrial Average. Классическое поджатие с дальнейшим пробоем главного с точки зрения теории DOW указывает на великолепные перспективы роста Америки. Подробности на втором изображении.

🔹Тех.разметка в SPX — уже моя работа. Разметка, которую я скорректировал в пользу дальнейшего удлинения. То есть мои ожидания предполагают достижение 4700-4800 уже в текущем цикле с дальнейшим ростом после небольшой консолидации.

Число обращений за пособием по безработице в США за минувшую неделю опустилось до 221.000, тогда как аналитики, основываясь на предварительных данных, прогнозировали показатель в 235.000.

Неделей ранее число обратившихся за пособием составило 228.000.

Общее число безработных на конец недели, завершившейся 15 июля, опустилось до 1,690 миллиона человек при прогнозе 1,750 миллиона.

Среднее число обращений за четыре недели, считающееся более надежным индикатором динамики рынка труда, составило 233.750 по сравнению с 237.500 неделей ранее

Всего 20 компаний — в основном акции, связанные с искусственным интеллектом, — поддерживают индекс S&P 500 и выводят его на положительную территорию, сигнализируя о растущем риске на рынке.

Приведенная инфографика показывает, на какие акции приходится подавляющее большинство доходностей S&P 500 на фоне эйфории рынка искусственного интеллекта и более широких рыночных проблем.

Акции компаний в сфере технологий и искусственного интеллекта взлетели, поскольку в 2023 году имя ChatGPT стало нарицательным.

В таблице ниже приведены данные, подчеркивающие, что лишь небольшая группа компаний оказала наибольшее влияние на базовый индекс США.

#, Компания, Вклад в доходность S&P 500, Средний вес

Основан на ETF Vanguard S&P 500 по состоянию на 11 апреля 2023 года.

1️⃣ Apple $AAPL 1,49%, 6,61%

2️⃣ Microsoft $MSFT, 1,15%, 5,72%

3️⃣ NVIDIA $NVDA, 1%, 1,62%

4️⃣ Meta 0,66%, 1,15%

5️⃣ Amazon 0,51%, 2,56%

6️⃣ Tesla 0,5%, 1,39%

7️⃣ Alphabet (Class A) 0,34%, 1,72%

8️⃣ Alphabet (Class C) 0,31%, 1,53%

Мировые акции и сырьевые товары упали в понедельник после того, как данные показали, что экономика Китая растет намного медленнее, чем ожидалось, в то время как доллар ослаб, поскольку трейдеры увеличили свои ставки на скорое прекращение повышения ставок в США.

Китай сообщил об экономическом росте на 0,8% во втором квартале, что выше прогнозируемых 0,5%, в то время как годовые темпы замедлились больше, чем ожидалось, до 6,3%, что значительно ниже ожиданий в 7,3%.

Прошлая неделя привела к широкому переходу от доллара к рисковым активам, таким как акции и валюты развивающихся рынков, а также к облигациям, после того как более прохладных данных по потребительской инфляции в США оказалось достаточно, чтобы убедить инвесторов в том, что Федеральная резервная система может осуществить окончательное повышение ставки в рамках цикла своей денежно-кредитной политики в этом месяце.

Доллар, который в понедельник упал на 0,1% по отношению к корзине основных валют, на прошлой неделе продемонстрировал самое большое недельное падение с 2023 года, упав на 2,3%, поскольку трейдеры понизили шансы на повышение ставки в сентябре.

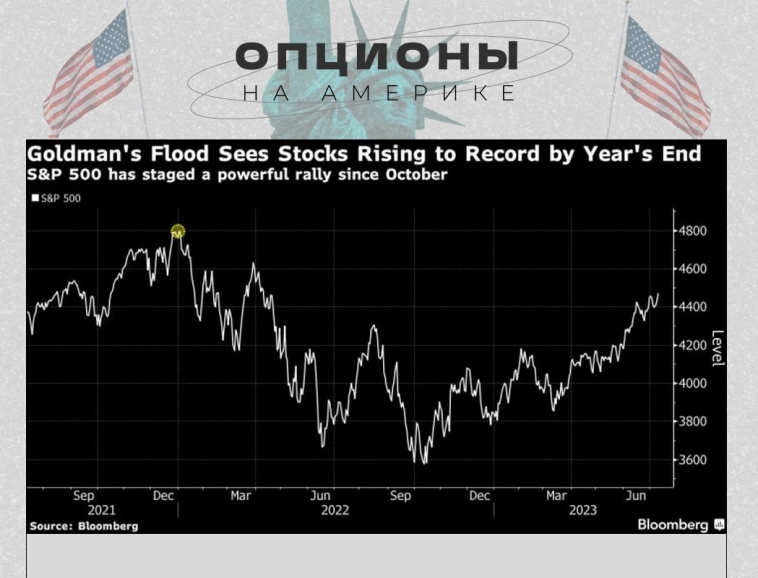

Поскольку S&P 500 вырос на 25% за девять месяцев и находится на лучшем уровне с апреля 2022 года, люди хотят знать: будет ли следующий исторический максимум? Так считает Джон Флуд, партнер Goldman Sachs Group Inc.

«Впервые в 2023 году несколько клиентов в настоящее время спрашивают нас, думаем ли мы, что S&P 500 сейчас на пути к измерению ATH до конца года», — написал Флад в записке для клиентов в среду после мягкого чтения индекса потребительских цен. поднял контрольный показатель акций на 1,1%. «Я согласен на это».

Для достижения этого потребуется продолжение ралли, которое уже больше всего потрясло Уолл-стрит на фоне более высоких, чем ожидалось, экономического роста и корпоративных доходов. В январе 2022 года индекс достиг рекордных 4796,56, что примерно на 7% выше последнего закрытия.

Оптимизм Флада расходится с мнением большинства стратегов с Уолл-Стрит, которые придерживаются своего медвежьего мнения о том, что агрессивное ужесточение денежно-кредитной политики Федеральной резервной системы приведет к экономическому спаду, если не к прямой рецессии. Их средняя цель на конец года, составленная Bloomberg в середине июня, показывает, что S&P 500 упадет примерно на 8% к декабрю — худший прогноз на второе полугодие по крайней мере с 1999 года.

Несмотря на сложную экономическую ситуацию в мире, жесткую ДКП ведущих центральных банков и угрозу рецессии, американский фондовый рынок продемонстрировал рост – NASDAQ Composite вырос более чем на 30%, S&P 500 на 16% по итогам первого полугодия, сильную динамику показали бумаги крупных технологических компаний.

При этом доступ российских инвесторов на западные рынки остается крайне ограниченным – нельзя вывести замороженные активы, а для вложения средств осталось крайне мало путей. Судя по последним комментариям ЦБ РФ, все сделки россиян с лицами из США, Европы в любых юрисдикциях должны получать одобрение государства. И делается это для того, чтобы пресечь бесконтрольную скупку иностранных активов с большим дисконтом с целью последующих спекуляций на российском рынке. При этом эксперты не исключают, что инвесторам стоит ждать новых изменений, которые формально разрешат им торговать зарубежными акциями и облигациями, не получая разрешения у государства.

В этих условиях «Финам» открыл для квалифицированных инвесторов возможность торговать на американских биржах NYSE, NASDAQ, CBOE из России с помощью счета «Сегрегированный global».

Внимание трейдеров сосредоточено на статистике из США, которая влияет на ожидания по монетарной политике Федеральной резервной системы (ФРС). Согласно официальным данным, годовая инфляция в стране по итогам июня замедлилась до 3% с 4% месяцем ранее. Прогноз предполагал замедление до 3,1%.

Федрезерв с прошлого года повышал ставки на фоне высокой инфляции, а в июне регулятор сохранил ставку на уровне 5-5,25% годовых. По данным CME Group, 91,1% аналитиков закладывают повышение ставки ФРС на 25 базисных пунктов в июле, при этом на декабрь 58,8% аналитиков допускают ставку на уровне 5,25-5,5%.

Также в среду будет опубликована «Бежевая книга» (Beige Book) — ежемесячные комментарии ФРС об экономическом положении в стране. Документ может содержать сигналы о состоянии экономики.

А позднее на неделе стартует очередной сезон финансовой отчетности, который традиционно начинается с крупных американских банков. Комментарии компаний и финпрогнозы могут дать рынкам больше информации о состоянии экономики в минувшем квартале.

Добрый день!

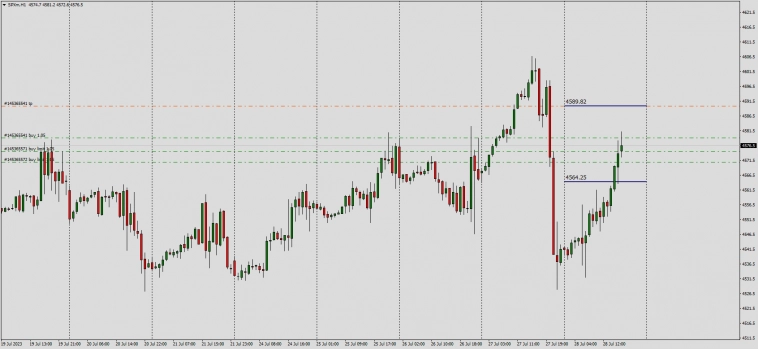

Индекс S&P500 отскочил от пробитого восходящего канала и уровня сопротивления 4448, направляясь в сторону поддержки 4328. Стоит отметить, что при пробое указанной поддержки цена сформирует двойную вершину, и дальнейшая фокусировка цены будет на уровень 4195:

Нефть марки Brent пробила верхнюю сторону симметричного треугольника и сфокусировалась на уровне 87. Базовый сценарий – откат к пробитой стороне и продолжение восходящего движения: