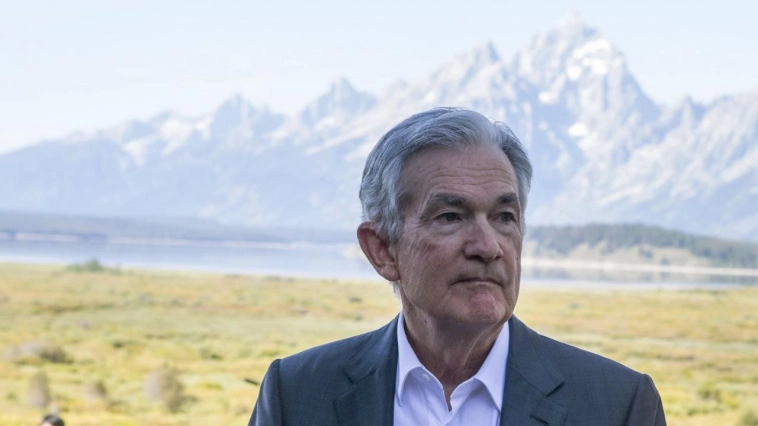

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.

Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%

Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

Авто-репост. Читать в блоге >>>