S&P500 фьючерс | SPX

-

Масоны раскрыли когда будут валить рынок

Масоны раскрыли когда будут валить рынок

Секретная карта составлена с учетом всех влияний, а потом продажные сми будут им помогать… распространяется среди особо избранных.

Впрочем как всегда, чего удивляться.

Я видел дату. Срисовал. Там куча каких-то матвычислений.

Ну а чем им, все деньги приберут к рукам. А вы будете надеяться на то, что отскочит.

Авто-репост. Читать в блоге >>>

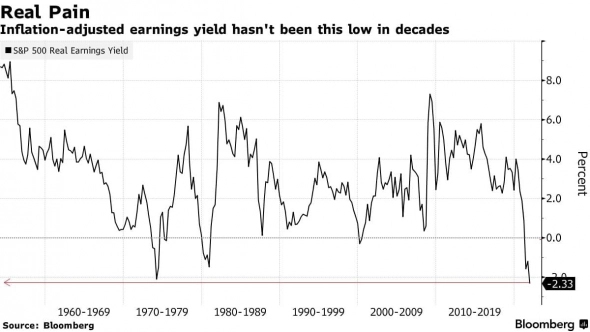

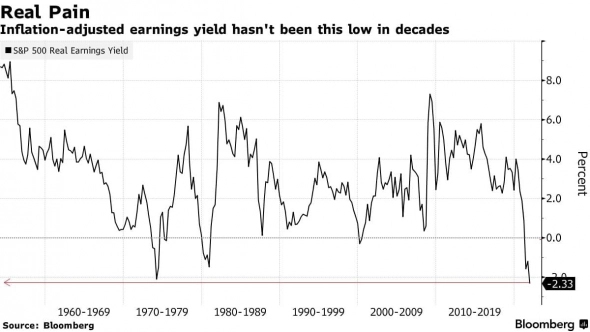

Реальная доходность S&P 500 не было такой низкой с начала «Холодной войны»

👉 По словам стратегов Bank of America Corp., реальная доходность по акциям США составляет -2,9%. Это самый низкий показатель с момента, когда Гарри Трумэн был президентом в начале холодной войны👉 Аналитики BofA считают прогнозы по восстановлению инфляции до 2,5% за следующий год слишком оптимистичными. Они предрекают самое резкое падение рынка за 4 десятилетия

👉 Согласно BofA медвежий рынок наступал после Второй мировой войны, стагфляции 1970-х годов, «шока Волкера» 1980-х и технического пузыря 2000 года. Именно в эти периоды S&P 500 достигал отрицательной доходности

Авто-репост. Читать в блоге >>>

Все Верно, Ожидают наверное завершения коррекции по индексу доллара...?) Завтра данные по инфляции...?) Реальная доходность S&P 500 не было такой низкой с начала «Холодной войны»

Реальная доходность S&P 500 не было такой низкой с начала «Холодной войны»

👉 По словам стратегов Bank of America Corp., реальная доходность по акциям США составляет -2,9%. Это самый низкий показатель с момента, когда Гарри Трумэн был президентом в начале холодной войны👉 Аналитики BofA считают прогнозы по восстановлению инфляции до 2,5% за следующий год слишком оптимистичными. Они предрекают самое резкое падение рынка за 4 десятилетия

👉 Согласно BofA медвежий рынок наступал после Второй мировой войны, стагфляции 1970-х годов, «шока Волкера» 1980-х и технического пузыря 2000 года. Именно в эти периоды S&P 500 достигал отрицательной доходности

Авто-репост. Читать в блоге >>>

Рынок ждет ФРС

Рынок ждет ФРСВ целом ФРС, конечно, отчасти формальность: американский регулятор обычно заранее готовит публику. Но все же если посмотреть, то наш рынок сегодня, несмотря на формальный повод расти в виде снятия накала страстей в геополитике, особо не растет.

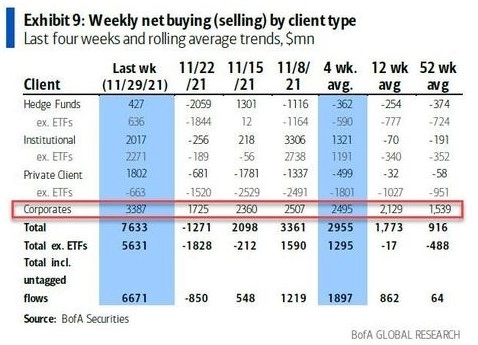

Также и рынок США. Я бы даже сказал, рост там выглядит подозрительным — Goldman говорит, их деск получил много заявок на закрытие шортов плюс на BUYBACK. А фонды продолжили продавать акции техсектора, как и ранее.

Ну и российский рынок пока тоже не спешит расти, хотя рубль отражает risk on.

В этом контексте, я считаю, не стоит нервничать и нужно подождать. Потенциал российских акций себя проявит — сейчас с этим сложнее обычного, т.к. почти наверняка у быков осталось мало патронов, и были видны даже продажи одних бумаг, чтобы очевидно купить другие — так, что-нибудь типа Фосагро меняли на нефтяные фишки.

На рынке акций США же логично, что ряд инвесторов решили прикупить бизнесов подешевле. И меняют одни акции на другие, после чего может пройти волатильность и продолжиться рост.

Авто-репост. Читать в блоге >>> 📈Причины роста S&P 500, официальные и нет

📈Причины роста S&P 500, официальные и нет

📈S&P 500 +2% Как вы уже знаете, индексы S&P 500 и Nasdaq завершили торги во вторник рекордным ростом с начала марта.🎩Официальные причина:

👉Снижению опасений по поводу влияния нового штамма коронавируса на мировую экономику. В частности, советник президента США Джо Байдена по медицинским вопросам доктор Энтони Фаучи заявил в выходные, что пока нет свидетельств того, что «омикрон» является более тяжелым, чем другие штаммы💪

👉«Рождественское ралли»🥳

👉Американские законодатели достигли соглашения об увеличении краткосрочного потолка госдолга после многочасового обсуждения с лидером Республиканской партии Митчем МакКоннеллом👏

🧐Неофициальные причины:

👉Zerohadge пишет, что идёт всплеск выкупов акций(buyback), выкуп корпоративных клиентов вырос до самого высокого еженедельного уровня с марта😳

👉Обыкновенный «Buy the dip», инвесторы в США стараются покупать акции при любой коррекции🤔

Авто-репост. Читать в блоге >>> На чем вчера выкупили S&P500?

На чем вчера выкупили S&P500?

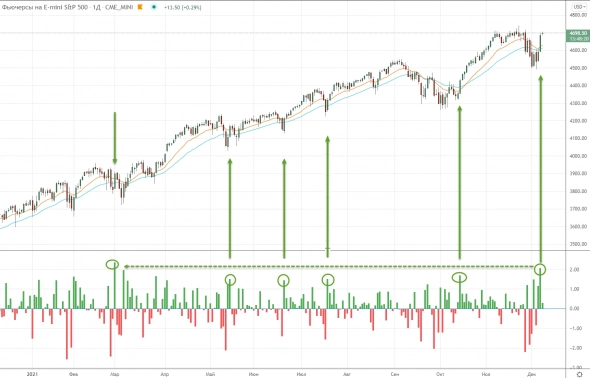

На чем вчера выкупили S&P500?Вчера S&P500 вырос на максимальную величину с 1 марта этого года, рост составил более 2%. Это сильный признак того, что американский рынок возвращается к тренду. Прошлые подобные дни роста наблюдались на индексе как раз после неглубоких коррекций

Ну а вам, уважаемые знатоки, вопрос:

Какие новости вчера вышли, после чего американский рынок так резко вырос?

Авто-репост. Читать в блоге >>> Мысли о 2022. Сейчас DAX, развивающиеся рынки и Bloomberg Commodity упали около 10% с max, как и индекс Мосбиржи.

Мысли о 2022. Сейчас DAX, развивающиеся рынки и Bloomberg Commodity упали около 10% с max, как и индекс Мосбиржи.

Господа, в этом ролике за 9 минут покажу зависимость S&P500 от изменения ставки ФРС

(коэффициент корреляции 0,15 за последние 16 лет).

Товарные рынки.

Динамика индексов Мосбиржи и РТС похожа на DAX и индексы развивающихся рынков.

DAX, и развивающиеся рынки, в среднем, упали около 10% с (локальных) максимумов, как и и индекс Мосбиржи.

DAX (Германия) по дневным:

Авто-репост. Читать в блоге >>> На рынок вернулось солнце?

На рынок вернулось солнце?#утренняя_аналитика

Проанализируем ситуацию на рынке в свете вчерашних крупных покупок. Можно ли рассматривать их как завершение коррекции и продолжение тренда? И вернулось ли солнце на фондовый рынок?

По традиции начинаем с Америки.

SP500. Индекс широкого профиля продолжает расти в канале, оттолкнувшись от нижней границы. Это говорит нам о том, что пока переживать за индекс не стоит, хотя не спорю, еще несколько дней назад ситуация по США была очень опасной.

DOW JONES. Наибольший интерес для меня представляет именно этот промышленный индекс, во-первых, потому, что этот сектор мне более понятен, подход к фундаменталу там классический. Это реальный сектор экономики, основанный на удовлетворении базовых материальных потребностей. Но и технически (то есть графически) индекс ДОУ мне видится более прозрачным ипонятным нежели SP500 и NASDAQ. Причина заключается в том, что с апреля месяца там происходят регулярные коррекции в пределах 5-6%, которые создают хорошие условия для работы с ним. Обращу внимание, что коррекции нам всем на рынке очень нужны, и классический пример коррекций именно в ДОУ ДЖОНСЕ с апреля месяца 2021. Если нет нормальных коррекций, как в технологическом секторе, то возникает ситуация экспоненциального роста, а это создает пропорционально повышающиеся риски для работы. И, казалось бы, очевидная практика работы по тренду на мыльном пузыре становиться невозможной по причине запредельных рисков ловушки пузыря.

Авто-репост. Читать в блоге >>> Если торговать SP500 через российскую биржу, то какой брокер лучше всего подойдет Открытие или Финам ?

Если торговать SP500 через российскую биржу, то какой брокер лучше всего подойдет Открытие или Финам ?

Знаю что добавили на российской бирже mini SP500. А вот какого брокера выбрать не знаю. Да так чтобы был максимально надежный и без проблем можно было заводить и выводить денежки. Никогда не торговал через российских брокеров, поэтому отношусь к ним с каким-то недоверием. Посоветуйте ребята, кто сейчас самый надежный среди всех российских брокеров? Ну и какой порог для открытия депо?

Авто-репост. Читать в блоге >>> Зависимость ставки ФРС и S&P500, коэффициент корреляции. Что может принести повышение ставки ФРС в 2022г.

Зависимость ставки ФРС и S&P500, коэффициент корреляции. Что может принести повышение ставки ФРС в 2022г.

Построил графики ставки ФРС и индекса S&P500 с января 2006г.

Для построения графика, ввёл значения на первый торговый день каждого месяца и на даты изменений ставки ФРС.

Коэффицент корреляции индекса S&P500 и ставки ФРС = минус 0,15.

Т.е. между ставкой ФРС и индексом S&P500 слегка отрицательная зависимость за последние 15 лет.

Напоминаю:

коэффициент корреляции–

это статистическая мера силы взаимосвязи между относительными движениями двух переменных.

Диапазон значений от -1,0 до 1,0.

Выводы:

ничего страшного просто в подъёме ставки ФРС нет, т.к. это — ожидаемое событие.

Ситуация в 2022г. интереснее:

- сначала сворачивают QE (вероятно, к лету 2022г. QE не будет), потом повышают ставку. В 2022г. во 2 полугодии ожидается повышение ставки ФРС,

- P/E индекса S&P500 около 29 при среднем историческом значении 16,

- много сильно закредитованных компаний на рынке (в индексе RUSSELL 2000, около 25% компаний, RUSSELL 2000 — это индекс примерно 2 000 компаний средней капитализации).

Авто-репост. Читать в блоге >>>

Прогноз по рынку. Рынок движется от истерики к истерике.

Прогноз по рынку. Рынок движется от истерики к истерике.Рынок движется от истерики к истерике. На прошлой неделе — истерическое падение, на этой — такой же истерический рост.

Мы понимаем радость насчет того, что омикрон оказался не особо опасен — мы об этом писали заранее.

Но неприятности, связанные с более жесткой политикой ФРС, остаются в силе — все информированные люди сходятся на том, что решение об этом фактически уже принято, и на совещании ФРС 15 декабря оно просто будет формально озвучено.

Этот негативный фактор остается в силе.

Поэтому мы не думаем, что рынок прямо сейчас отправится на новые максимумы. Было бы странно полностью закрывать глаза эту смену парадигмы, когда ФРС из союзника рынка превращается скорее в противника.

Отскок после жестких распродаж — да, разумно. И он уже состоялся. S&P и Dow Jones снова оказались выше не только 50-дневной средней цены, но и 20-дневной. NASDAQ пока еще штурмует ее снизу.

Сейчас было бы разумно ожидать, что индексы снова попытаться подслить, потому что те, кто покупал на низах, могут фиксировать прибыль, а те, кто ждет падения, могут вернуться в шорты.

Но это если все «разумно», а поскольку рынок сейчас истерический, мощное движение вверх может и продолжиться.

Мы бы сохраняли холодную голову сейчас и не спешили думать, что все неприятности позади.

Авто-репост. Читать в блоге >>> 📈S&P500 - печаль шортиста

📈S&P500 - печаль шортиста

В целом, несмотря на то, что у меня шорт, я не устаю подчеркивать:

📈аптренд по американскому индексу никуда не делся

📈чисто технически шансы вернуться к росту выше, чем шансы увидеть разворот и коррекцию хотя бы 10%

📈конец года — обычно хороший период для рынка акций (Санта-Клаус ралли)

📈говорят что на эту экспиру еще очень много путов по S&P500 открыто снизу, поэтому они все должны сгореть вне денег:) Я это не учитываю, просто пересказываю, что писали.

На данный момент коррекция по S&P500 ничем пока не отличается от тех, что случались за последний год, которые заканчивались новым хаем.

Из новостного фона только есть отличия: ФРС заметил инфляцию, ускорил tapering, выросли ожидания повышения ставки.

Зато из курса истории прошлых лет мы с вами что tapering не мешает росту рынка.

Поэтому любые шорты с плотными стопами, никаких надежд, только хардкор.

Ну и лично мне обидно, что наш рынок как всегда в жопе по сравнению с амерами.

Авто-репост. Читать в блоге >>> Рост занятости в США в ноябре замедлился до минимального за год значения

Рост занятости в США в ноябре замедлился до минимального за год значения

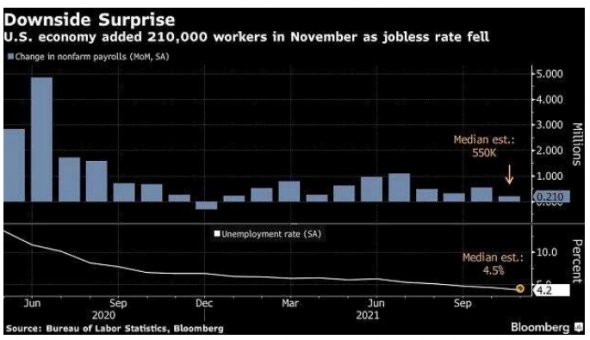

Рост занятости в США в ноябре стал наименьшим в этом году, в то время как уровень безработицы снизился больше, чем прогнозировалось, и составил 4.2%, что свидетельствует о неоднозначной картине, которая, тем не менее, может подтолкнуть Федеральную резервную систему к ускорению свертывания специальной «пандемической» программы финансового стимулирования экономики.

Согласно опубликованному в прошлую пятницу отчету Министерства труда США количество рабочих мест в несельскохозяйственном секторе страны выросло в ноябре на 210 тыс. (при этом в сторону повышения были пересмотрены итоги двух предыдущих месяцев). В то же время показатель Participation rate, фиксирующий долю рабочей силы в общей численности взрослого населения, повысился до 61.8%.

По медианной оценке экономистов, опрошенных информагентством Bloomberg, количество рабочих мест должно было вырасти на 550 тыс., а уровень безработицы снизиться до 4.5%. После выхода отчета доходность 10-летних казначейских облигаций снизилась, тогда как доллар укрепил свои позиции в корзине мировых валют.

Авто-репост. Читать в блоге >>> SP500 FUT фьючерс по sp500 вышел из нисходящего канала

SP500 FUT фьючерс по sp500 вышел из нисходящего канала

Формально фьючерс sp500 вышел из канала, который тянул рынки вниз

Встреча Байдена и Путина, возможно, поставит точку в политических разногласиях

Это будет являться для нашего рынка поворотным моментом

Такие обстоятельства могут обеспечить хорошие условия для НГ ралли

телеграм-канал: t.me/autotradering

Авто-репост. Читать в блоге >>> Динамика объемов S&P 500

Динамика объемов S&P 500

Продолжение, начало здесь

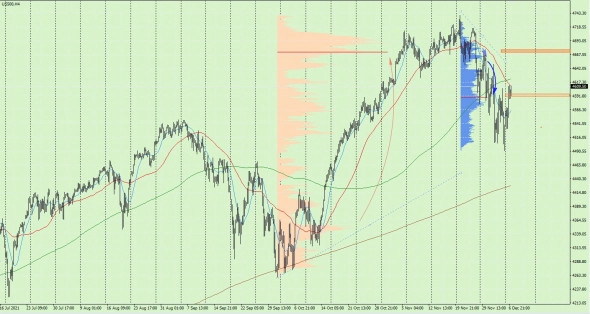

В красном профиле объем вверху, смещение показано стрелкой.

В синем профиле объем дважды смещался вниз, по статистике наблюдений за динамикой объемов такое смещение ведет к продолжению вниз.

Если цена отскочит от зоны пересечения красной и зеленой МА, то вероятности продолжения вниз возрастут

Вероятная цель внизу — район коричневой МА, от которой ранее отскакивали.

Отмена сценария вниз (зоны возможных стопов) выделено оранжевым.

Приближается тонкий рынок, когда объемы переходят на следующий контракт фьючерса.

Авто-репост. Читать в блоге >>> Что может помочь в предсказании будущей политики ФРС

Что может помочь в предсказании будущей политики ФРС

Только резкая коррекция на фондовом рынке может повлиять на ФРС. Во всех остальных сценариях, вероятно, это будет недостаточный расклад. Но если индекс FCI вернется к экстремальным уровням пандемии 2020 года, этого, вероятно, будет более чем достаточно, чтобы не только удержать ФРС от дальнейшего сжатия, но и возобновить покупку активов.

Это не предсказание что произойдет какой-либо из вышеперечисленных сценариев. Цель — просто показать, что должно произойти с рынками и, следовательно, с финансовыми условиями, чтобы сбить ФРС с текущего курса. Очевидно, что на данном этапе курсу ФРС на тейперинг и последующее повышение ставок пока ничего не угрожает. Но нужно следить за форвардной кривой федеральных фондов ФРС, так как в прошлом она была важным опережающим индикатором для ФРС.

Подробное исследование смотрите в видео. Приятного просмотра!

Авто-репост. Читать в блоге >>> Декабрь лучший месяц! - Санта ралли 2007 и 2008

Декабрь лучший месяц! - Санта ралли 2007 и 2008

Много от кого слышу про какое-то новогоднее ралли на фондовом рынке… И видимо есть те, кто верит еще в такие вещи...

Люди, всё, что говорят о хороших или плохих месяцах для рынка полный бред. Возможны только совпадения.

На рынке либо есть фундаментальные причины падать либо есть фундаментальные причины причины расти. Санта ралли и прочее не имеет значение.

Вот скриншотик ралли 2007 года

Вот поближе

Авто-репост. Читать в блоге >>>

Формируем вершину

Формируем вершинуНу что, Китайцы упали, как мы и ожидали. В нашей подписке мы провели анализ юридических причин делистинга DiDi и правил регулятора насчет листинга и выявили, какие акции продают за компанию (т.к. риск получить бумаги в Гонконге по правилам части фондов неприемлем — они могут владеть только ценными бумагами, обращающимися в США), а какие по делу (и где и правда есть риск).

В последние дни очень много признаков того, что рынки акций формируют заметную вершину:

— рекордная закупка физиков в России на 91 млрд руб. в ноябре;

— рекордный лонг фьючерсов физиками на $100 млрд в США;

— продажи фондами (в США разгрузка плечей) + в России (EPFR данные $200-250 млн продажи 2 последние недели);

— в Чикаго на росте рубля от 75,5Р до 73,5Р быстро снижаются лонги рубля к доллару (хотя раньше прицел был на 70Р за доллар у зарубежных спекулянтов);

— нефть оформляет отскок, но все больше рисков в 1 кв. 2022.Есть и ещё. И при этом на уровне рынка видна тенденция к тому, что сливают дорогие акции, а готовы держать и покупать прибыльные техи +

Авто-репост. Читать в блоге >>> Прогноз и комментарии ведущих мировых банков по величине индекса S&P500 на окончание 2022 года

Прогноз и комментарии ведущих мировых банков по величине индекса S&P500 на окончание 2022 годаDec 05, 2021

Ведущие стратеги фондового рынка Уолл-стрит рассказывают клиентам, в каком направлении, по их мнению, будет развиваться фондовый рынок в будущем году.Некоторые темы высокого уровня, которые я вижу в их отчетах: Акции, вероятно, будут расти, но прибыль будет ограниченной, потому что оценки высоки. Рост доходов должен быть сильным, подпитываемым потребительскими расходами и капитальными затратами. Риски включают сохраняющиеся проблемы с цепочками поставок, сохраняющуюся нехватку рабочей силы и ужесточение денежно-кредитной политики быстрее, чем ожидалось. Большинство из этих прогнозов были опубликованы до появления варианта Omicron, но стратеги в целом согласны с тем, что экономика лучше подготовлена к новым волнам заражения Covid.

Ниже приведен обзор 14-ти прогнозов на 2022 год для S&P 500, включая основные моменты из комментариев стратегов. Цели варьируются от 4400 до 5300. Индекс S&P закрылся в пятницу на отметке 4538, что означает доходность от -3% до +17%:

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)