фьючерс MIX

-

Индекс МБ сегодня

Индекс МБ сегодня

1. Скучно открылись к 3100. Попытались пройти 3114. Но на рынке торгуют 3 калеки.

2. Осталось 2 дня на то чтобы добить до 3137-50

3. Сегодня пока проторговка 3080-3110

4. Цель на следующий год — 3680

5. А пока время подводить итоги и готовиться к НГ

6. Год был хороший. А следующий будет еще лучше

7. С этой установкой и живем

8. А пока позы набраны. Делать больше нечего

9. Большинство целей в этом году отработаны. Ждем отработку следующих в 2024 году

10. Если нравится аналитика — ставим лайк, подписываемся, живем, зарабатываем

Удачи

t.me/ATOR_INVEST

Авто-репост. Читать в блоге >>> 📌 Индекс Московской биржи должен закрыть последнюю неделю года в плюс! Почему?

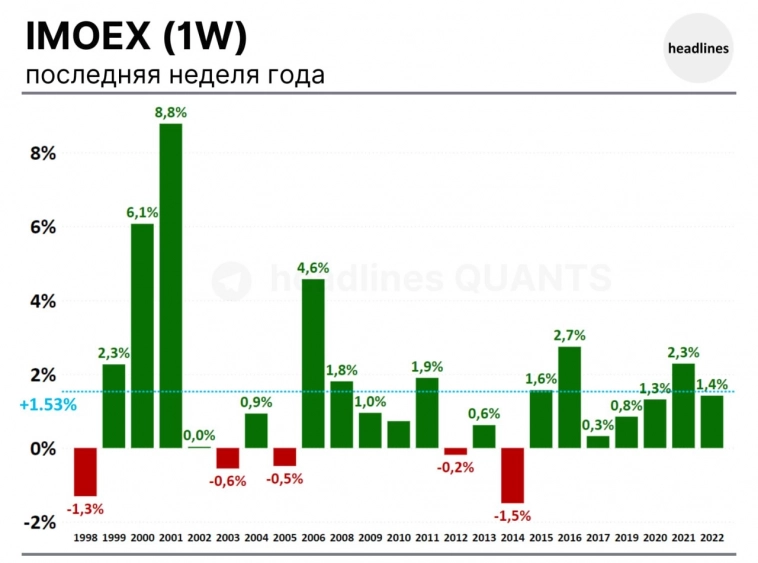

📌 Индекс Московской биржи должен закрыть последнюю неделю года в плюс! Почему?— Сегодня хотел бы частично затронуть тему статистического анализа, который также можно применять при анализе фондового рынка. Отмечу, что очень часто в своей аналитике участники рынка пользуются двумя методами: фундаментальным анализом (просмотр макроэкономических параметров и отчетности) и техническим анализом (просмотр графика финансового инструмента). Про статистический анализ (просмотр и поиск закономерностей) почти все забывают.

— В качестве примера хотел бы привести данные последней торговой недели декабря по индексу Московской биржи. Отмечу, что в качестве данных для построения представленной гистограммы учитывалась последняя неделя, где количество рабочих дней превышает 1 или 2 рабочих дня. Дело в том, что чем больше период вы берете, тем выше вероятность, что статистические выбросы, которые могут произойти в один из дней сильно повлияют на результат и статистические выводы. По этой причине, лучше всего использовать неделю или месяц для статистического анализа.

Авто-репост. Читать в блоге >>> нус вроде пошло по папиному сценарию ММВБ на 3150 https://smart-lab.ru/mobile/topic/973495/

нус вроде пошло по папиному сценарию ММВБ на 3150 https://smart-lab.ru/mobile/topic/973495/

ну выходим вроде, по крайней мере какие то телодвижения начинаются потихонечку на 3150 по мамбе надо бы, хотя тут пару дней и на праздники посмотрим как до какой цены выползет, главное чтоб к вечеру опять не спустили, ведь нам надо в лонг двигаться отсюда)))

Авто-репост. Читать в блоге >>> ✅ММВБ

✅ММВБЕстественно отсутствие активности продолжается, лишь бывают переменные всплески. С одной стороны продажи слабые, с другой, максимум еще не прошли и если придет крупный игрок, то волну [ii] могут подтопить ниже. Тут нужно ждать, а план прежний.

Сегодня на эфире поговорим о конкретных бумагах.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> Индекс МБ сегодня

Индекс МБ сегодня

1. Вчера за счет дивгэпа ГМК потестили 3080-85. Сегодня опен к 3100

2. Цель до конца года прежняя — тест 3137-50

3. Начали приходить дивиденды Лукойла. Сумма там немаленькая. Пойдет в рынок

4. Желание получить бонусы управляющими фондами по итогам года тоже не сбрасываем со счетов

5. На следующий год цель 3680

6. Нефть наконец делает попытку выйти на очередной тест 84-85

7. А в целом скучная неделя. В стаканах (даже ликвидных инструментов) большую заявку освоить и то проблема

8. Диапазон до конца года у нас 3050-3150. В нем и закроем год

9. А пока делаем ставки на следующий год и ищем идеи. Одна из последних — порты — уже дают +20%

10. Если нравится аналитика — ставим лайк, подписываемся, живем, зарабатываем

Удачи

t.me/ATOR_INVEST

Авто-репост. Читать в блоге >>> ммвб набор на лонг цель 3150 для начала,дальше будем посмотреть

ммвб набор на лонг цель 3150 для начала,дальше будем посмотреть

Индекс набирается на лонг не задавливают покамест, так что 3150 планируем, но всегда надо помнить если что идет не так надо валить не ростить лосей, по индексу в том числе если ваши активы подвержены влиянию хода по ммвб

Авто-репост. Читать в блоге >>> 2022г был годом боли для инвесторов, 2023г был годом рая для инвесторов, 2024-й будет годом спекулянтов, цель по индексу ММВБ на 2024й - 3680п — прогноз старожила Ator на Смартлабе

2022г был годом боли для инвесторов, 2023г был годом рая для инвесторов, 2024-й будет годом спекулянтов, цель по индексу ММВБ на 2024й - 3680п — прогноз старожила Ator на Смартлабе

Пользователь Ator:

Цель по индексу ММВБ на следующий год 3680

2022 год был годом боли для инвесторов. 2023 — был годом рая для инвесторов. 2024 будет годом спекулянтов (в целом рынок)

smart-lab.ru/blog/973246.php

Авто-репост. Читать в блоге >>> Росту российского рынка акций в следующем году будут мешать в первую очередь высокие ставки в экономике — опрошенные Ведомостями эксперты

Росту российского рынка акций в следующем году будут мешать в первую очередь высокие ставки в экономике — опрошенные Ведомостями эксперты

За неполный 2023 год индекс Мосбиржи вырос на 44% до 3099 пунктов (данные на закрытие биржи 25 декабря). В долларах российский рынок вырос скромнее на фоне ослабления рубля: индекс РТС с начала года увеличился на 9,6% до 1063,7 пункта.

Эффект низкой базы, отсутствие плохих новостей и принятие геополитической реальности стали факторами роста, а рост ключевой ставки вслед за инфляцией выступил сдерживающим фактором 2023 г., рассуждает руководитель отдела по управлению акциями управляющей компании (УК) «Ингосстрах инвестиции» Александр Дорожкин. ЦБ с июля пять раз повысил ключевую ставку в общей сложности на 8,5 п. п., сейчас она составляет 16% годовых.

Росту российского рынка акций в следующем году будут мешать в первую очередь высокие ставки в экономике, которые ведут к оттоку средств розничных инвесторов на депозиты, удорожанию фондирования для институционалов, а также росту стоимости переноса маржинальных позиций для всех участников рынка.

www.vedomosti.ru/investments/articles/2023/12/26/1012934-kak-rossiiskii-fondovii-rinok-zakanchivaet-2023-god

Авто-репост. Читать в блоге >>> ✅ММВБ

✅ММВБВолна [ii] пока продолжает свое формирование. На фьюче продавцы тихонько удерживают быков. Да и в целом, когда по списку бумаг проходишься замечаешь, объемов нормальных особо нигде нет. Волатильность тоже низкая. Рынок по всей видимости уже уходит на новогодние праздники😁

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> Разбор рынка

Разбор рынка

Индекс Московской биржи в восходящем тренде и есть хорошая тенденция к росту и желание игроков покупать.

Но скорее всего, до конца года продолжиться боковое движение, которое идет уже сейчас и рынок не покажет каких-то сверх результатов.

Но в целом хочу сказать, настроение хорошие и есть вера в прекрасное!)

❗️Все посты и торговые рекомендации здесь: t.me/+vqLoh4BMAwowYTgy

Авто-репост. Читать в блоге >>> Индекс МБ сегодня

Индекс МБ сегодня

1. Вчера проторговались в указанном диапазоне 3080-3100. Постаук подкинули на 3099

2. Сегодня за счет дивотсечки ГМК откроемся на 3085. И далее вопрос — захотят ли управляющие бонусов и закрыть год попвыше. Полагаю захотят

3. Цель на этот год прежняя 3137-50 тест снизу

4. Цель на следующий год 3680

5. А пока время подводить итоги года и готовиться к 2024. Там будет много событий и высокая волатильность

6. 2022 год был годом боли для инвесторов. 2023 — был годом рая для инвесторов. 2024 будет годом спекулянтов (в целом рынок)

7. В фондах ликвидности у меня осталось около 10%. Примерно 20% запарковано в ОФЗ. Остальное акции. С этим багажом и уйду на НГ

8. На рынке уже много акций которые сильно переоценены, есть справедливо оцененные, а есть еще и очень дешевые. И наверное главная задача — найти их и удержать до выстрела к целям

9. Но боюсь, что после выполнения среднесрочных целей по индексу я как и в 2021 году включу пластинку о том, что последует новый сезон сериала «Боль инвестора. Версия 2.0»

Авто-репост. Читать в блоге >>> Прогноз индекса МосБиржи от брокеров на 2024 г. и на 2023 г.

Прогноз индекса МосБиржи от брокеров на 2024 г. и на 2023 г.

Кто угадает в этот раз? Какие у Вас мысли по значению индекса МосБиржи на конец 2024? 🙂

Авто-репост. Читать в блоге >>> Начало года для российского рынка акций будет сложным на фоне повышения ключевой ставки ЦБ до 16% — аналитики, опрошенные РБК Инвестициями

Начало года для российского рынка акций будет сложным на фоне повышения ключевой ставки ЦБ до 16% — аналитики, опрошенные РБК Инвестициями

Начало года для российского рынка акций будет сложным на фоне повышения ключевой ставки ЦБ до 16%, отмечают опрошенные «РБК Инвестициями» аналитики.

Управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров прогнозирует, что в первом полугодии 2024 года российский рынок акций покажет сдержанный рост на фоне относительно крепкого рубля и высокой ключевой ставки, однако по мере перехода регулятора к стимулирующей политике во втором полугодии российские активы «смогут показать осязаемый для инвесторов рост».

Ведущий аналитик «Цифра брокер» Даниил Болотских ждет смягчения монетарной политики и роста акций уже во втором квартале будущего года.

В первом квартале 2024 года начальник аналитического отдела РСХБ Александр Фетисов прогнозирует боковую динамику индекса Московской биржи в диапазоне 3000–3280 пунктов.

Основным риском может быть снижение цен на нефть. Среди возможного позитива для акций аналитики отмечают редомициляцию квазироссийских компаний в составе индекса Мосбиржи, возможный выкуп компаниями собственных акций у нерезидентов с дисконтом и вероятное ослабление рубля.

Авто-репост. Читать в блоге >>> Индекс Мосбиржи в преддверии Нового года

Индекс Мосбиржи в преддверии Нового года

IMOEX:

С 1998 года в 78.26% случаях индекс Мосбиржи закрывался положительно в последнюю неделю года, со средним изменением +1.53%.

В EXTRA канале вы найдете такую статистику по паре USDRUB.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Авто-репост. Читать в блоге >>> ✅ММВБ

✅ММВБНа фьюче по активности тишина, подчеркнул локальную трендовую, очень слабо выглядит, поэтому пока склоняюсь к продолжению волны [ii]. Но если начнет выходить за максимум, можно подумать о волне [iii] в рамках старшей пятой.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> мамба цель 150

мамба цель 150

будут поднимать скоро индекс, пока цель 3150, все постепенно господа инвесторы)

Авто-репост. Читать в блоге >>> Индекс МБ сегодня

Индекс МБ сегодня

1. В пятницу индекс МБ закрыл день выше 3082. Быки выполнили задачу минимум

2. Полагаю до конца года проторговка внутри 3050-3137 (50)

3. Завтра дивгэп в ГМК, который даст просадку индексу порядка 12 пунктов

4. Цель на следующий год прежняя 3680. В этом году рассчитываю на тест 3137-50 снизу

5. Снова заговорили о рисках санкций на НКЦ. Они есть. Ранее писал об этом. Все кто торгует валютами и баксозависимым срочным рынком необходимо учитывать этот фактор. При введении санкций насколько я понимаю фьючерсы встанут на какое то время. Потом их рассчитают по установленной цене и не очень ясному курсу. Но риска блокировки там нет.

6. На международной повестке — ждем выборов в Тайване и понимания размера помощи Украине. Если она будет значительно ниже первоначально обсуждаемой — становится очевидным, что Украину сливают и подталкивают к переговорам. С учетом риск премии — наш рынок будет существенно переставлен вверх при таком варианте. Когда он случится в 2024г. не скажет никто. Но то, что это произойдет до выборов в США по моему очевидно

Авто-репост. Читать в блоге >>> IMOEX

IMOEX

На крайней неделе этого года по нашему рынку IMOEX в силе прогноз от 12 декабря: " По нашему рынку я жду следующий сценарий — мы идем переписывать хаи 5 сентября этого года!!! Направление☝️!!!" — продолжение восходящего тренда, процесс идет и требуется время! Также, жду плавное ослабление рубля с долгосрочным сценарием, поэтому взял на той неделе Si-3.24 в лонг!☝️ — посмотрим, прав ли я? По золоту и нефти пока неоднозначная картина, может быть разнонаправленное движение, поэтому воздержусь от прогноза, буду искать следующую точку для входа. Всем удачной недели!!!👍👍👍

Если интересен взгляд на рынок — добавляйтесь, подписывайтесь и читайте!!!

Авто-репост. Читать в блоге >>> Опрос по индексу ММВБ на ПН! Закроем день в плюс или минус?

Опрос по индексу ММВБ на ПН! Закроем день в плюс или минус?

Давайте посмотрим что думает народ о индексе на понедельник в субботу… Так же проведу опрос завтра и посмотрим изменится ли взгляд людей за один день… Посути всего за один день могут произойти какие то события которые изменят взгляд на дальнейшие события… На мой взгляд продолжим движение вверх. Вообще на той недели будут отсечки по Фосагро, Норникелю и Газпромнефти, но думаю в целом закроем год по индексу повыше немного чем сегодня… Вполне возможно многие захотят прикрыть шорты и как бы подвести итоги года, понять сколько они заработали, заплатить налоги и спокойно начать отмечать Новый год. Объемы торгов скорее всего будут до конца года не очень большие, поэтому каких то вау движений думаю не будет… Если и будут где то, то на небольших объемах… Тем не менее я торгую, и вышкрибаю всё что можно! Даже какие то рекорды моментами получаются, но тут скорее плюс небольшого капитала, когда можно много какие движения выхватывать и это как бы плюс!

Скоро начнётся следующий боевой год… Хотелось бы чтобы он был не менее интересным и денежным чем этот… Кто что думает по рынку? Пишите поболтаем)

Авто-репост. Читать в блоге >>> 🔥Драйвера роста рынка акций в 2024 году

🔥Драйвера роста рынка акций в 2024 годуИнфа от Атона. Драйвера роста рынка акций в 2024 году:

👉 Российский фондовый рынок все еще недорогой. Низкий р/е рынка по сравнению с среднемировыми значениями — аргумент не очень. Однако, учитывая ограничения на торговлю иностранными ценными бумагами, переоценка компаний РФ до уровней иностранных аналогов возможна.

👉 Качественные компании, хорошая ликвидность и дивиденды. Действительно, российские компании предлагают хорошую див. доходность, особенно нефтегаз и сырье.

Авто-репост. Читать в блоге >>> ✅ММВБ

✅ММВБКоррекция выполнила условия глубины, но могла еще не закончиться, посмотрим. Приоритет конечно же тренд по пятой волне.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> Индекс МБ сегодня

Индекс МБ сегодня

1. Вчера индекс наконец дал откат тест 3067-3050. Добрал спеклонгов

2. Сегодня опен на 3080 и рассчитываю на движение к 3137-50 до конца года

3. В целом активность ушла. Как и ликвидность

4. Диапазон проторговки до конца года 3050-3150

5. Ставка на следующий год 3680

6. А сегодня надо закрыть неделю 3082+

7. Вчера дали усилить нефть на инфе о выходе Анголы из ОПЕК

8. Купить ГМК к отсечке — подержу до 25.12

9. Итог — тест 3050 состоялся. Лонги усилил с целью 3137-50 (спек)

10. Если нравится аналитика — ставим лайк, подписываемся, живем, зарабатываем

Удачи

t.me/ATOR_INVEST

Авто-репост. Читать в блоге >>> Ну что? Завтра шортокрыл выходного дня по индексу ММВБ? Индекс пулей вверх?

Ну что? Завтра шортокрыл выходного дня по индексу ММВБ? Индекс пулей вверх?

Уххх, отличненько сегодня прокрепились, вчера кстати в телеге голосовали за движение по индексу… да шучу, ни в какой не телеге, тут голосовали, целых 9 человеков жмакали на результаты, один из них я, я жал на минус, и минус случился! День получился достаточно хорошим, волотильным! Я сегодня добротно поторговал, правда чуть в одном моменте затупил и циферку не так поставил и случайно продал сразу активища свои, которые не надо было продавать, но потом обратно купил, вроде урон минимальный… опять же в полудрёме это делал и вот такое получилось(

Новатэк сегодня нам финты показывал, вроде как уже вверх пошёл, и тут на тебе, новые повороты, новые приключения… вот что значит биржа! А все рюкзаки для денег приготовили, а он на тебе! Теперь рюкзаки для минусов людям придётся покупать! В целом рынок бодренький и обороты какие то есть, хотя вроде конец года, но всё равно как то шевелится… Вполне возможно что до конца года будет хорошая волотильность и можно будет неплохо заработать до нового года.

Авто-репост. Читать в блоге >>>

Что это был вчера за выдох умирающего на ММВБ?

Что это был вчера за выдох умирающего на ММВБ?

Где покорение 3200? Где ралли?!

Авто-репост. Читать в блоге >>>