Ну один из вариантов. Есть у вас акции северстали. И есть прибыль, с которой надо платить налоги. После див гэпа, который обязательно приведёт к снижению цены продаете свои акции. Таким образом фиксируете убыток. И снова покупаете такое же количество акций. Налетаете на комиссию брокера, но при этом получаете дивы и снижаете налогооблагаемую базу.

TRD, спасибо. а еще много вариантов?

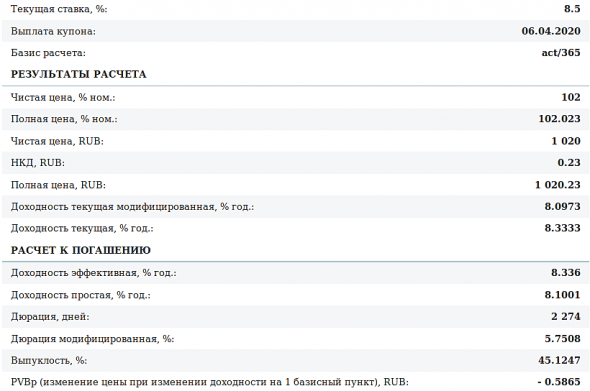

Теодор Мишкин, я иногда практикую покупку корпоративных облигаций за день до выплаты купона и последующую продажу в день выплаты купона. Смысл такого действия в том, что при расчете налогооблагаемой базы по корпоративным облигациям учитывается НКД, который достигает максимального значения за день перед выплатой купона, а в день выплаты купона он равен 0.

Таким образом, вы можете получить бумажный убыток по данной операции, а в реальности почти без изменений (только комиссия и возможное изменение цены облигации на след. день).

Но этот трюк лучше проделывать только с ликвидными надежными облигациями, выпущенными в 2017 году или позже. И это работает только с корпоративными облигациями, т.е. с государственными и муниципальными — НЕ работает.

Arti, что-то совсем конские объемы с этим способом получаются.

any_to_real,

а вы сравните с тем способом, который здесь предлагался (я имею в виду дивгэп Северстали):

Акция Северстали стоит 890, дивиденд 27.47. Если гэп составит дивиденд минус НДФЛ, то это будет всего 24 рубля от 890, это примерно 2.7%

По облигации будет примерно 40 рублей от 1000. Да даже если 40 от 1100 (пусть цена облигации 106% + 40 НКД), то это будет 40/1100 = 3.6%

Видно, что на таких маленьких гэпах, как сейчас у Северстали, много бумажных убытков не получить, получается даже меньше, чем для корп. облигаций перед выплатой купона.

Arti, тут немного другая идея: у вас уже есть СевСталь, скажем по 940, вы скидываете после гэпа по 870, имеете 70 убытка с бумаги (хотя по факту денег столько же и бумаг столько же).

Т.е. скидывается-откупается убыточная бумага из портфеля, которую вы планируете держать.