комментарии sergss на форуме

-

Хеджирование USDRUB?

Хеджирование USDRUB?

Всем привет!

Подскажите, пожалуйста какие есть инструменты для хеджирования рисков ослабления рубля?

Интересует зарубежные инструменты, доступные на IB, опционы, фьючерсы и другие инструменты Мос/СПБ-биржы не рассматриваю.

Спасибо!

Авто-репост. Читать в блоге >>> TAL - боль или хорошая возможность для инвестора?

TAL - боль или хорошая возможность для инвестора?В пятницу для компании TAL была настоящая бойня, льется кровь и крики «все пропало» от горе-инвесторов.

Давайте разберемся, действительно все плохо или нужно покупать пока льется кровь и реализовать уникальную возможность получить несколько иксов?Триггером стала новость о возможном регулировании образовательных учреждений в Китае, вплоть до перевода их в некоммерческие структуры, запрета иностранных инвестиций и делистинга компаний.

Самое интересное, что новость поступила от зарубежных источников в пятницу в то время, когда Китайцы уже спят. И у меня это вызывает ощущения, что пахнет тут разводом.

Давайте отключим эмоции и разберемся кому это выгодно?

Для начала начнем с самой новости. Зачем Китаю регулировать сферу образования?Здесь все понятно: обеспечить соблюдение ценностей партии, доступность качественного образования, уменьшить финансовую нагрузку на воспитание детей.

Большую часть партия это подтверждает и открыто говорит.

Авто-репост. Читать в блоге >>> Отличие Interactive Brokers в юрисдикциях

Отличие Interactive Brokers в юрисдикциях

Всем привет!

Есть ли отличие Interactive Brokers в зависимости от юрисдикции?

Насколько я понял www.interactivebrokers.com зарегистрирован в США и регулируется SEC.

А www.interactivebrokers.co.uk зарегистрирован в Великобритании и регулируется FCA.

Не очень понятно в чем нюансы для обычного инвестора из РФ, если кто знает поделитесь плиз.

Также для себя отметил, что первый вариант более предпочтителен, т.к. есть требования обязательного страхования счетов SIPC на сумму до $500К.

Русскоязычная поддержка есть только www.interactivebrokers.co.uk?

А где вы регистрировали счет в Interactive Brokers?

Авто-репост. Читать в блоге >>> Пропустили отчетность за 9 месяцев, которая была опубликована еще 30 октября.

Пропустили отчетность за 9 месяцев, которая была опубликована еще 30 октября.

Наметились положительные тенденции, а в отличии от нефтянки отскок еще не произошел.

Считаю, что с учетом уникальности продукции компания незаслуженно в аутсайдерах.

Увеличил свою долю в портфеле.

Третий квартал стал лучшим для Казаньоргсинтеза за 2020 год

ПАО «Казньоргсинтез» опубликовало бухгалтерскую отчетность по стандартам РСБУ по итогам 9 месяцев 2020 года. Согласно данным отчета о финансовых результатах, выручка за этот период составила 46,856 млрд рублей, а чистая прибыль — 6,499 млрд рублей. Несмотря на целый ряд реализуемых инвестиционных проектов, предприятие по-прежнему обходится без заемных средств.

Третий квартал оказался наиболее успешным для ПАО «Казаньоргсинтез». За этот период предприятие получило 2,447 млрд рублей чистой прибыли, при том что в первом и втором квартале этот показатель оставался на уровне 2 млрд рублей. Прирост стал возможным благодаря наметившемуся оживлению на рынке полимеров. Однако влияние негативных тенденций первого полугодия 2020 года в третьем квартале еще сохранялось. В связи с этим общие финансовые показатели 9 месяцев оказались ожидаемо ниже прошлогодних результатов.

Источник: kazanorgsintez.ru/press/news/tretiy-kvartal-stal-luchshim-dlya-kazanorgsinteza-za-2020-god/ Нужна помощь по зарубежным брокерам

Нужна помощь по зарубежным брокерам

С целью минимизации политических рисков планирую часть капитала перевести в зарубежную юрисдикцию.

Присматриваюсь на Interactive Brokers.

Подскажите, пожалуйста, какие особенности могут быть?

В первую очередь интересуют следующие вопросы:

1) Надежность Interactive Brokers. Есть ли страхование счетов?

2) Купленные акции будут принадлежать мне? Или через депозитарную расписку?

3) Как пополнить счет?

4) Могут быть проблемы при пополнении счета больше чем на $10к+? Нужны будут какие-то справки? Не возникнут ли вопросы у банка/регулятора с обеих сторон?

5) Нужно ли уведомлять ФНС об открытии счета? Какие последствия?

6) Какие налоги нужно будет оплачивать и где? Какие есть нюансы?

7) Как можно будет вывести деньги?

8) Какие еще риски/нюансы могут быть?

Спасибо!

Авто-репост. Читать в блоге >>> А что это за схема с займом своей дочке?

А что это за схема с займом своей дочке?

www.e-disclosure.ru/portal/event.aspx?EventId=UO9xjOJspUiOOXPS5kIH2A-B-B ⚡️ Рост денежной массы за апрель +14% г/г, наличные +20% г/г

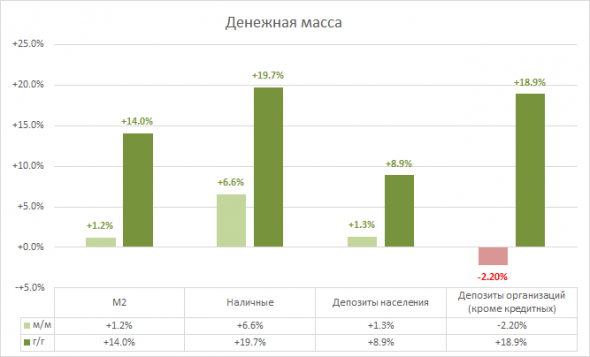

⚡️ Рост денежной массы за апрель +14% г/г, наличные +20% г/г

Рост денежной массы за апрель 2020 года составил +14% г/г.

При этом рост наличных денег составил почти +20% за год.

M2/ЗВР: 93.55 (+0.7% м/м)

Источник: https://www.cbr.ru/statistics/ms/

Авто-репост. Читать в блоге >>>

Не очень понятен позитив от вышедшей отчётности по МСФО плюс немалые дивиденды (это здорово, но их обоснованность ???). Исходя из отчёта цифры таковы:

Операционная прибыль — 11 ярдов/квартал

Кредиты почти 100% валютные (на 90% бакс) — 2,15 ярда $

Курсовые убытки за квартал — 30 ярдов (при $ 77,73). На сейчас $ прибл 74 и упадёт ли он далее — большой вопрос (м.б. скорее вырастет).

Можно дать более-менее обоснованную оценку курсовых убытков на сейчас — 22 ярда, а это операционная прибыль за полгода — на конец 2-го квартала можно как-то выйти в ноль, если повезёт. Плюс чистый долг увеличит выплата дивов — 10 ярдов — на это уйдёт сформированная денежная подушечка.

Остальные показатели при серьёзном росте натуральных объёмов продаж на 10% (который надо ещё удержать) практически не изменились. Да и про существенное снижение капы никто не объявлял.

По моему так дальнейшие дивы в таком размере под очень и очень большим вопросом!!!

В общем перекачали в дивы облигационный займ — но это процесс одноразовый.

Но это конечно не точно.

Стэфан Геращенко, не соглашусь. Отчет позитивный и нужно понимать позицию менеджмента компании. Тезисно изложу свои мысли, может позже более подробно сделаю обзор.

1) Более 60% выручки в валюте, поэтому убыток из-за курсовых разницы долгов не особо играет роли.

2) Долги все практически в облигациях, с достаточно низким купоном в 3%.

3) Сроки погашения еврооблигаций разнесены по времени: ноябрь 2021 года, апрель 2023 и январь 2025 года. За это время вполне может измениться ценовая конъюнктура на удобрения.

4) Рост выручки снизился из-за цен на удобрения, которые сильно ниже прошлогодних. При этом объем продаж значительно вырос.

5) За счет высокой рентабильности компания имеет возможность захвата рынка на низких мировых ценах на удобрения.

6) Компания значительно расширила объем продаж в РФ, что очень хорошо с учетом рисков торговых воен и «антиглобализации»

7) Компания сократила себестоимость на единицу продукции.

8) И самый спорный момент насчет дивидендов. Выплачивая высокие дивиденты менеджмент акцентировать внимание на стабильности и надеждености компании несмотря на экономические условия. И компания действительно может это позволит без операционного ущерба.

9) В обычных экономических условиях по текущем финансовым показателем стоимость акции должна была быть в стандартном ее диапазоне 2400-2500. Но с учетом провальных отчетностей остальных компаний, эмиссии денег и неопредлености на рынке, текущий ее ценник вполне оправдан. Поэтому буду дополнительно покупать в портфель ниже 2700 лесенкой.

Группа «Фосагро», один из ведущих мировых производителей фосфорсодержащих удобрений, в первом квартале 2020 года получила чистый убыток по МСФО в размере 15,588 миллиарда рублей против прибыли в 21,139 миллиарда годом ранее, следует из сообщения компании.

При этом скорректированная чистая прибыль (определяется как чистая прибыль без учета прибыли или убытка от курсовых разниц) увеличилась на 6% -- до 14,355 миллиарда рублей. Показатель EBITDA компании снизился на 25,3% -- до 18,502 миллиарда рублей, выручка -- на 11,4%, до 64,058 миллиарда.

Pinkin, от куда ПРАЙМ берет отчет? Где можно посмотреть? В центре раскрытия информации его еще нет.

sergss,

www.phosagro.ru/press/company/finansovye-rezultaty-fosagro-za-1-kvartal-2020-goda-svobodnyy-denezhnyy-potok-kompanii-prevysil-18-m-052020/

Pinkin, спасибо!

Тимофей Мартынов, стало очень неудобно с карты рынка переходить в форум по конкретной акции. Сейчас открывается только график с чатом, и какими-то окольными путями приходится переходить на форум и на фундаментал.

sergss, а раньше было по другому? исправим

Тимофей Мартынов, изменилось несколько месяцев назад. Спасибо! Тимофей Мартынов, стало очень неудобно с карты рынка переходить в форум по конкретной акции. Сейчас открывается только график с чатом, и какими-то окольными путями приходится переходить на форум и на фундаментал.

Тимофей Мартынов, стало очень неудобно с карты рынка переходить в форум по конкретной акции. Сейчас открывается только график с чатом, и какими-то окольными путями приходится переходить на форум и на фундаментал.

Группа «Фосагро», один из ведущих мировых производителей фосфорсодержащих удобрений, в первом квартале 2020 года получила чистый убыток по МСФО в размере 15,588 миллиарда рублей против прибыли в 21,139 миллиарда годом ранее, следует из сообщения компании.

При этом скорректированная чистая прибыль (определяется как чистая прибыль без учета прибыли или убытка от курсовых разниц) увеличилась на 6% -- до 14,355 миллиарда рублей. Показатель EBITDA компании снизился на 25,3% -- до 18,502 миллиарда рублей, выручка -- на 11,4%, до 64,058 миллиарда.

Pinkin, от куда ПРАЙМ берет отчет? Где можно посмотреть? В центре раскрытия информации его еще нет. ⚡️ Нас ждет инфляция активов

⚡️ Нас ждет инфляция активов

Тезисно изложу свои мысли, почему нас ждет инфляция активов.

Карантинные меры вызвали:

1) Падение спроса

2) Снижение рентабельности и прибыли компаний

3) Рост безработицы

4) Изменение поведенческого поведения потребителей, все затянули пояса

Меры, которые предпринимаются государствами чтобы нивелировать дефляционный эффект:

1) Введения разновидностей безусловного дохода (пособия, выплаты, вертолетные деньги, и т.д.)

2) Снижение ставки и рост закредитованности

3) Списание долгов посредством банкротств (в незначительной мере)

В итоге происходит увлечение денежной массы совместно с падением скорости обращения денег.

Согласно уравнению Фишера MV = PQ, получаем уравновешивание и сохранение уровня цен.

Поэтому достаточно долгое время может сохранятся баланс и эмиссия денег не будет приводит к значительной инфляции цен.

При этом отсутствует кризис ликвидности и накоплено большое количество свободного капитала.

Авто-репост. Читать в блоге >>>

Как в портфель добавить?

JohnOakvale, тот же вопрос

Андрей Долголев, ВТБ брокер их продает. Сегодня хорошо затарился ими Будущее мира, что будет с недвижимостью?

Будущее мира, что будет с недвижимостью?

Сегодня поговорим о недвижимости, действительно ли недвижимость является защитным активом и какие есть риски?

Недвижимость является активом только в двух случаях:

1) Прирост стоимости за счет роста спроса.

2) Рентный бизнес.

В остальных случаях случаях недвижимость превращается в пассив с отягощающими эксплуатационными платежами, амортизацией и налоговой нагрузкой.

За последние 20 лет мы привыкли к тому, что благоприятные экономические условия приводили к постоянному росту спроса на недвижимость. Наше сознание попросту привыкло, что недвижимость всегда растет и не готово воспринимать новую реальность.

Поговорим о факторах, которые определяли рост спроса в последнее время:

1) Урбанизация и миграция в крупные города.

2) Недостаток жилого фонда и своевременного его обновления.

Мое мнение, что настало время перемен и роль крупных городов начинает уходить в прошлое. Технический прогресс уже давно позволяет работать с любой точки мира. Организационная зрелость и готовность предприятий на переход к удаленной работы/децентрализованности активно меняется за счет наступившего форс-мажора (короновируса) и рано или поздно психологический барьер будет пройден. В итоге хорошо оплачиваемая работа будет везде. Также меняется система ценностей у население, мы все больше задумываемся об экологии вокруг, о еде которую принимаем и т.д. При прочих равных крупные города начнут в итоге проигрывать более малым с хорошей экологией и развитой «базовой» инфраструктурой, вероятнее всего люди будут отдавать предпочтения жилью в собственным домах.

Авто-репост. Читать в блоге >>>

Ремора, открой мне веки, подними глаза. )

Чето давно Ремора к нам не заходил. Может зайдёт про номинал в ФСК нам напомнит. Напомнит нам, как прекрасный управленец Муров продал ещё дешевле, и без того дешёвые акции ИнтерРАО, что дало наконец-то возможность распечатать ИнтерРАО свою нехилую кубышку в 175 миллиардов. А для ФСК ведь от этих акций никакой пользы не было, кроме дивидендов).

Я просто уже сумлеваться начал, ждать мне номинал или нет. Вон и Муров уже в Россети переметнулся. Ремора, приди, порядок наведи)

Авто-репост. Читать в блоге >>>

Icho, в Сбере при текущей цене дивы 10%, в префах 11%… :) и зачем сейчас нужны дивы ФСК с 5% доходности?

и руководство ФСК планирует сокращение Чистой прибыли по РСБУ в 2 раза!… следующие выплаты будут скромными.

Ремора, как не красиво… Вы еще сравните див доходность за квартал какой нибудь Северстали и див доходность за три года какой нить нкнх прошлогодней.

Sergey_Sergeevich, я беру доходность на ближайшую отсечку. то что было пол года назад уже в прошлом. и мы купив акции в 2020г. не сможем получить дивиденды за 2018, 2017гг. поэтому надо жить настоящим и будущими периодами.

купили вы сегодня акции ФСК — получите дивиденд 5%, купили Сбербанк — получите дивиденд +10%… ИЛИ ВЫ КАК ТО ПО ДРУГОМУ СЧИТАЕТЕ?

и это я взял самую ликвидную акцию на ММВБ, а не какой то второсортный неликвид.

мы прекрасно видим, что ФСК тягаться по доходности с лидером рынка на ближайшую отсечку не в силах. дальше можно не анализировать эту бумагу.

еще у руководства ФСК в планах 2х кратное сокращении прибыли в 2020г. по РСБУ. bcs-express.ru/novosti-i-analitika/fsk-ees-ozhidaet-snizheniia-chistoi-pribyli-pochti-v-2-raza-v-2020

надо понимать, что в планах не закладывается сокращение потребления электроэнергии и переход казначейства под прямое управление Россетей. а это так же негатив.

Ремора, посмотрел отчетность и не понял почему руководство ожидает падение чистой прибыли почти в 2 раза.