ВТБ_Аналитика:

Новость: TCS Group представила стратегию на 2021–2023 гг.

Наш комментарий: Ключевым фактором достижения целевого уровня прибыли (1 млрд долл. к 2023 г.) остается рентабельность каждого из предлагаемых банком продуктов. TCS Group нацелена на активное расширение клиентской базы и наращивание объемов всех основных сегментов бизнеса. Менеджмент отметил, что не все продукты группы были отражены в представленной стратегии, в связи с чем темпы роста клиентской базы и прибыли могут оказаться выше таргетируемых уровней. Ожидаемые группой средние темпы роста прибыли на акцию (20% в год), на наш взгляд, выглядят консервативно. Мы повысили наши прогнозы финансовых показателей TCS Group с учетом отмеченного менеджментом значительного прироста клиентской базы в 1к21. Прогнозы прибыли на акцию на 2021–2023 гг. повышены на 6–7%, прогнозная цена акций на горизонте 12 месяцев – на 9%, до 72 долл. Мы подтверждаем рекомендацию Покупать.

Основные цели на 2021–2023 гг. К 2023 г. TCS намерена более чем вдвое увеличить масштабы бизнеса (по количеству генерирующих выручку продуктов) и выйти на уровень 75 млрд руб. (1 млрд долл.) по прибыли, что предполагает средний рост прибыли на акцию в 20% в год и более чем 30%-ю рентабельность собственного капитала (ROE). Группа видит значительный потенциал роста как в банковском, так и в небанковском бизнесе, что подразумевает увеличение числа активных клиентов как минимум на 81% до 16,5 млн. Между тем в стратегии не прописаны цели по таким направлениям, как кредитование при покупке товаров, кредитование малого и среднего бизнеса, лизинг, ипотечное кредитование, которые группа также намерена развивать. На наш взгляд, это делает вероятным превышение заявленных стратегических целей. TCS Group изучает возможности выхода на зарубежные рынки, о чем менеджмент планирует рассказать более подробно позднее в этом году.

Клиентская база. По планам группы, среднее количество продуктов на одного клиента должно превысить 1,7x (потенциально достигнув 2,0x) против 1,4x на конец 2020 г. Менеджмент рассчитывает, что этому будет способствовать недавний запуск услуг подписки и продажи дополнительных кастомизированных услуг с использованием технологий искусственного интеллекта. Группа подтвердила, что ключевым аспектом для нее остается юнит-экономика бизнеса. Менеджмент заявляет, что видит возможности для снижения затрат на привлечение клиентов.

Капитал. Поскольку представленная стратегия предполагает реализацию менее капиталозатратной модели, TCS Group не планирует привлекать дополнительный капитал, но может рассмотреть вариант выпуска бессрочного долга. Менеджмент планирует поддерживать достаточность капитала на 200 бп выше минимально требуемого уровня, который может быть повышен в случае включения TCS Group в число системно значимых кредитных организаций в результате быстрого роста кредитного портфеля. Дивидендная политика TCS Group остается неизменной.

Изменение прогнозов на 2021–2023 гг. На наш взгляд, запуск новой стратегии должен положить начало очередному периоду успешного и прибыльного роста TCS Group. Наши прогнозы предполагают рост прибыли на акцию в среднем на 29% в год против 20%, заложенных в стратегию группы, и 32% по итогам предыдущего стратегического периода. С учетом комментариев менеджмента мы видим больший потенциал для наращивания клиентской базы и кросс-продаж, и в связи с этим повышаем наши прогнозы прибыли на акцию TCS Group на 6–7%. Мы ожидаем, что ROE группы будет в диапазоне 33–40%.

Оценка и риски. В данный момент акции TCS Group торгуются с мультипликатором P/E-2022п, равным 13,2x. Основными рисками для наших прогнозов являются макроэкономические факторы, потенциальные изменения в регулировании и M&A-активность.

комментарии Марвин_Инвестор на форуме

-

почему снижение? на дне инвестора что: компания, занимающаяся инвестициями, не смогла сделать про себя привлекательную презентацию?

IVOV, скоро ракета, тариться нужно пока по таким ценам раздают!

Марвин_Инвестор, На чём ракета?

Дмитрий Зы, Ракета будет на планах развития зарубежом и стать вторым банком в стране после Сбера. Потенциально акции могут стоить более 100$ за штуку.

почему снижение? на дне инвестора что: компания, занимающаяся инвестициями, не смогла сделать про себя привлекательную презентацию?

IVOV, скоро ракета, тариться нужно пока по таким ценам раздают!

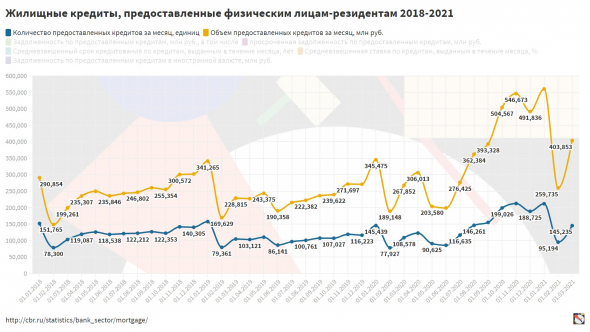

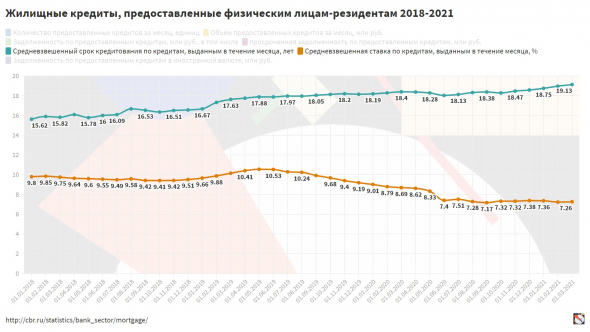

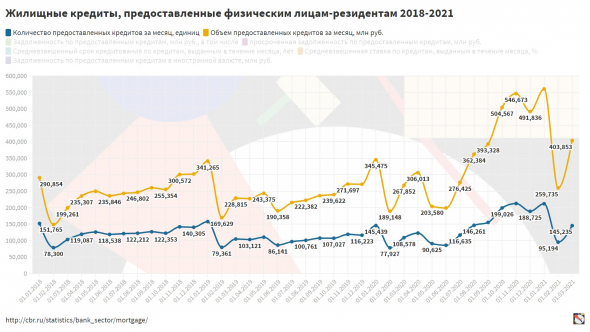

Жилищные кредиты в России 2018-2021. Статистика по месяцам

люблю строить графики :)

Сегодня руки дошли до данных с сайта ЦБ РФ: Показатели рынка жилищного (ипотечного жилищного) кредитования. Сделал визуализацию некоторых таблиц:

⇩ Количество и объём новых жил кредитов в месяц ⇩

Авто-репост. Читать в блоге >>>

Николай Помещенко, о чем эти графики говорят? Продолжаем скупать пик и богатеть?

Марвин_Инвестор, я тут поизучал роль дом.рф на нашем рынке… мне кажется, государство надувает пузырь. сотни миллиардов вложены в стимулирование ипотеки и поддержку строительной отрасли. а на графика ничего особенного, где рост цен?

Николай Помещенко, государство пытается соблюсти интересы двух сторон. Строительных компаний и рядового гражданина. Пузырь контролирует ЦБ. А вот что стройсектор будет преобладать в ближайшее время можно будет увидеть по программе реновации распространенной на всю территорию РФ.

Марвин_Инвестор, рядовой гражданин не берёт ипотеку, начнем с этого.

Тема касается только 16% домохозяйств максимум

Государство вмешивается в рынок, тут соблюдаются только его интересы. Бизнесу и гражданам от этого пользы не будет

Я против разгона ВВП строительством. Это неадекватно

Хотя сам из строительной отрасли :)

Николай Помещенко,

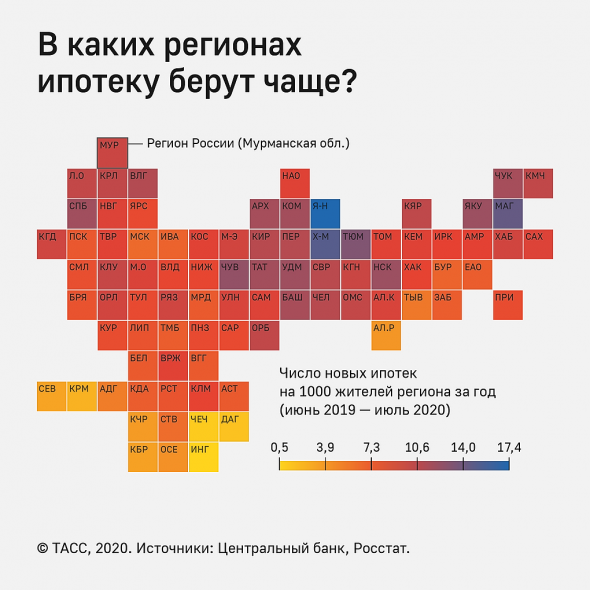

Ипотеку берут чаще, если в регионе хорошие зарплаты. Например, в Ханты-Мансийском и Ямало-Ненецком автономных округах на 1 тыс. жителей приходится 15 и 17,4 кредитов в год соответственно. В Москве показатель почти в два с половиной раза ниже. Это говорит о том, что, несмотря на самый высокий уровень доходов населения в стране, московское жилье все еще стоит слишком дорого, считает Мария Литинецкая.

Будем ли мы жить лучше?

Обеспеченность жильем растет, но медленно. По данным Росстата, сегодня на человека в среднем приходится 26 кв. м. Это низкий показатель по сравнению с развитыми европейскими странами и США.

«В США на одного жителя приходится 70 кв. м, в Германии и Франции — 39 кв. м, — приводит цифры Мария Литинецкая. — У нас схожий показатель обеспеченности с Китаем (27 кв. м), но этот паритет не в нашу пользу, учитывая тот факт, что население КНР гораздо многочисленнее».

В российских городах-миллионниках показатель обеспеченности еще ниже и составляет примерно 22 кв. м на человека. А условному жителю столицы вообще приходится ютиться на 19 «квадратах» или переезжать в Подмосковье, где самый высокий средний показатель обеспеченности жильем в стране — 33,5 кв. м.

«У нас пока не закрыта базовая потребность — чтобы каждый взрослый человек имел свою комнату, а это происходит примерно при 30 кв. м обеспеченности», — говорит Алексей Попов.

В сельской местности, где 70% населения проживает в частных домах, средний показатель обеспеченности — 27,3 кв. м. Эксперты считают, что он может быть выше, но учет площади частных домов менее прозрачный, чем многоквартирных. Частник может построить дом, но зарегистрировать меньше метров, чем есть на самом деле, или вообще не ставить постройку на учет.

За последние пять лет показатель обеспеченности вырос во всех регионах, кроме Чукотки, ЯНАО и Магаданской области.

#TCSG #РФ

🗣 TCS Group может рассмотреть вопрос увеличения уровня дивидендных выплат в случае, если менее капиталоемкие некредитные бизнесы будут приносить больше дохода и инвестиции не будут потреблять так много капитала, пока об этом говорить рано — финансовый директор Тинькофф банка Илья Писемский.

Роман Ранний, да нафиг эти дивиденды ) Пусть лучше бизнес активно расширяют, хотят же вторыми быть после Сбера. Аналитика от Открытия-Брокер:

Аналитика от Открытия-Брокер:

Бумаги TCS Group оказались в лидерах снижения среди индексных акций. Компания прогнозирует среднегодовой рост чистой прибыли свыше20% — до 75 млрд рублей в 2023 году, говорилось в презентации группы, подготовленной для «Дня стратегии». TCS Group ожидает коэффициентрентабельности капитала на уровне 30% ежегодно в период до 2023 года, а также более 16,5 млн активных клиентов. Доля небанковской прибылигруппы прогнозируется на уровне 35–50% общей прибыли. Также TCS Group ожидает прибыль в 2021 году на уровне 55 млрд рублей. При этом долянекредитных доходов составит до 40% общей выручки. Рост кредитного портфеля в 2021 году топ-менеджмент оценивает потенциально в 30%, стоимость риска — в 7–8%. Чистая прибыль группы в 2020 году выросла на 22,4% — до 44,2 млрд рублей по сравнению с 36,1 млрд рублей прибыли в 2019 году. Рентабельностькапитала группы в 2020 году составила 40,6% (в 2019 году — 55,9%). С точки зрения чистой прибыли 2020 год стал рекордным для TCS Group Holding.Поскольку никаких новых позитивных сюрпризов «День стратегии» не принес, мы наблюдаем некоторую фиксацию прибыли по длинным позициям

Жилищные кредиты в России 2018-2021. Статистика по месяцам

люблю строить графики :)

Сегодня руки дошли до данных с сайта ЦБ РФ: Показатели рынка жилищного (ипотечного жилищного) кредитования. Сделал визуализацию некоторых таблиц:

⇩ Количество и объём новых жил кредитов в месяц ⇩

Авто-репост. Читать в блоге >>>

Николай Помещенко, о чем эти графики говорят? Продолжаем скупать пик и богатеть?

Марвин_Инвестор, я тут поизучал роль дом.рф на нашем рынке… мне кажется, государство надувает пузырь. сотни миллиардов вложены в стимулирование ипотеки и поддержку строительной отрасли. а на графика ничего особенного, где рост цен?

Николай Помещенко, государство пытается соблюсти интересы двух сторон. Строительных компаний и рядового гражданина. Пузырь контролирует ЦБ. А вот что стройсектор будет преобладать в ближайшее время можно будет увидеть по программе реновации распространенной на всю территорию РФ.

Жилищные кредиты в России 2018-2021. Статистика по месяцам

люблю строить графики :)

Сегодня руки дошли до данных с сайта ЦБ РФ: Показатели рынка жилищного (ипотечного жилищного) кредитования. Сделал визуализацию некоторых таблиц:

⇩ Количество и объём новых жил кредитов в месяц ⇩

Авто-репост. Читать в блоге >>>

Николай Помещенко, о чем эти графики говорят? Продолжаем скупать пик и богатеть?

Власти предложили перечислять в бюджет сверхдоходы от роста цен на металл

www.rbc.ru/business/07/04/2021/606c8b4a9a79476001c9be4e?fromtg=1

John Kane, Да Белоусов может все что угодно предлагать. Потом будет как с нефтяниками, побегут металлурги всяких ништяков и льгот себе выбивать со скидосами. И начнется переливание денег из одного кармана в другой так оно всегда и бывает в РФ.

Любой РУЧНИК на регуляцию цены приводит к выбиванию льгот на эту же сумму у гос-ва.

Вон сча компенсируют субсидиями — агро-конторам, убытки по маслу и сахару.

опа, а вот допэмиссия хорошо цену режет… ладно… буду пока думать, ракета будет однозначно, но слабая

Наивный Инвестор, чет не нашел новостей о допэмиссии. Подскажите, откуда информация?

Владимир, да нет такой информации. Прикол был ниже.

В лучшем случае ТОПы опять на бухач перед НГ сольют часть пакетика ) Пока акции есть нужно добирать, на них итак до дня инвестора был спрос, а на днях опять ракета будет.

Пока акции есть нужно добирать, на них итак до дня инвестора был спрос, а на днях опять ракета будет.

Как бы не разобрали все их до конца года ВТБ Капитал, аналитика:

ВТБ Капитал, аналитика:

Новость: Лукойл предупредил правительство о возможном сокращении инвестиций или даже консервации нефтяного месторождения имени Корчагина на Каспии. Об этом сообщает Коммерсант. Такая вероятность возникла из-за внеплановой отмены льготы по экспортной пошлине в конце 2020 г. По данным газеты, у Лукойла оставалось около 2 млн т льготируемых объемов по экспортной пошлине. Чтобы не сокращать инвестиции, Лукойл предлагает правительству либо продлить льготы по НДПИ, либо перевести актив во вторую группу по НДД.

Последний вариант потребует внесения в Налоговый кодекс поправок о переводе шельфовых месторождений на НДД, причем поправки должны быть приняты к июлю, чтобы успеть к крайнему сроку такого перевода – конец 2021 г. Помимо этого, в случае месторождения Корчагина потребуется разделить лицензионный участок, на котором также находится новое шельфовое месторождение Филановского, которое не может быть переведено на НДД. Минприроды поддерживает инициативу и работает над поправками к закону о недрах, которые позволят разделять лицензионные участки.

В качестве альтернативы руководство Лукойла предлагает продлить каникулы по НДПИ для месторождения на пять лет или до достижения накопленной добычи в объеме 20 млн т. Как пишет Коммерсант, Минфин выступает против перевода месторождения на НДД, поскольку внутренняя норма доходности его разработки уже превышает 16,3%.

Наш комментарий: По нашим расчетам, отмена льготной экспортной пошлины по месторождению Корчагина приведет в 2021 г. к потере 86 млн долл., или 0,5% EBITDA за период. Согласно нашей модели, месторождение Корчагина перейдет на НДД к концу 2021 г. Позитивный эффект от этого в 2022 г. составит около 10 млн долл. с учетом допущений, что добыча нефти на месторождении в 2022 г. составит 0,8 млн т, будут применяться общие для всех условия НДД, коэффициент НДПИ не будет понижаться. Продление льгот по НДПИ позволит выиграть 76 млн долл. (0,5% EBITDA). Таким образом, мы считаем потенциальный перевод месторождения Корчагина на режим НДД благоприятным для Лукойла.

По ходу дела уже в августе цена будет 100$ за шт.

По ходу дела уже в августе цена будет 100$ за шт. Сталь: благоприятная обстановка в России и в мире

Сталь: благоприятная обстановка в России и в мире

Потребление стали в России вернулось к «доковидному» уровню за счет роста инфраструктурных инвестиций и может увеличиться еще примерно на 3% в 2021. Цены на внутреннем рынке могут в апреле прибавить еще 3-5% с последующей стабилизацией и охлаждением цен в мае-июне. Активные дискуссии по экспортным пошлинам в России сейчас не ведутся, несмотря на высокие цены на недвижимость. Загрузка сталелитейных мощностей в мире превысила 80%, что значительно усиливает переговорные позиции производителей, и 2021 должен стать сильным для отрасли в отсутствие Китая среди экспортеров.

Ситуация с МТС складывается ИМХО весьма печальная. Последний месяц бумага ходит точно по курсу доллара. Сегодня пришло подтверждение моих предположений, что администрация США с учетом факта отсутствия дополнительных рычагов воздействия на РФ, никаких дополнительных санкций оглашать не будет, а будет просто их обещать «в ближайшем будущем», нервируя тем самым как РФ, так и потенциальных партнеров (включая инвесторов). Похоже, дорогой доллар с нами надолго. Как и дешевый МТС…

Oleg Nazarenko, Счас байбеком прокачаем.

Марвин_Инвестор, Да, прошлый байбэк хорошо в минус качал :)

InvestingAsHobby, в этот раз все будет подругому!

Подскажите, налог на дивы русагро самостоятельно 13% платить?

Григорий, смотрите отчет который придет. Проверьте что дивы пришли чистыми без вычета. Если так, то сами платите, если дивы пришли очищенными проверяете склолько удержали и всеравно подаете декларацию в ФНС, там уже они сами разберутся.

Марвин_Инвестор, а что могут удержать?

Григорий, Русагро зарегистрирована на Кипре налог там 15%. Должен придти к вам отчет что пришли дивы и по ним удержано в виде налога какая-то цифра.

Может такое быть что из за переходного периода о соглашении Москвы с Кипром, ситуация пока неопределенная. И дивы придут без удержания.

Если верно второе, то придется платить самому 13% через налоговую. Сделать это можно дистанционно через ЛК_ФНС.

Нужно подождать когда начислят дивы и уже потом разбираться.

Ситуация с МТС складывается ИМХО весьма печальная. Последний месяц бумага ходит точно по курсу доллара. Сегодня пришло подтверждение моих предположений, что администрация США с учетом факта отсутствия дополнительных рычагов воздействия на РФ, никаких дополнительных санкций оглашать не будет, а будет просто их обещать «в ближайшем будущем», нервируя тем самым как РФ, так и потенциальных партнеров (включая инвесторов). Похоже, дорогой доллар с нами надолго. Как и дешевый МТС…

Oleg Nazarenko, Счас байбеком прокачаем.

Подскажите, налог на дивы русагро самостоятельно 13% платить?

Григорий, смотрите отчет который придет. Проверьте что дивы пришли чистыми без вычета. Если так, то сами платите, если дивы пришли очищенными проверяете склолько удержали и всеравно подаете декларацию в ФНС, там уже они сами разберутся.

Спасибо, а это разово при выплате дивов или ежемесячно?

Анна Анатольевна Ткаченко, раз в год комс. По дивам сами платите налог. Но прежде чем платить налог нужно посмотреть сколько было начислено и удерживал ли эмитент с них что то. Только после этого подавать декларацию.