НМТП 1 кв 2021

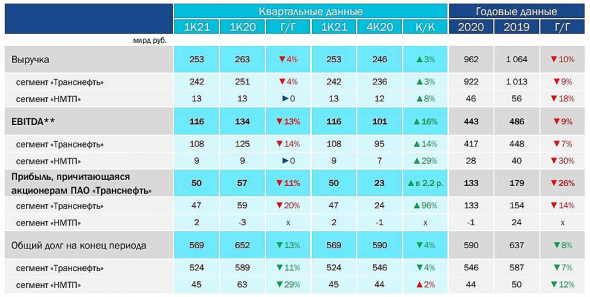

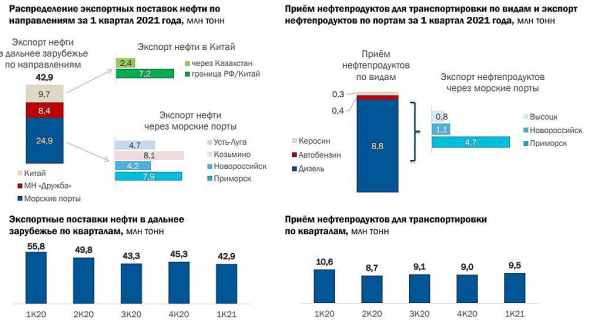

Сделка ОПЕК+ ударила не столько по добыче, сколько по экспорту нефти из РФ, что, в результате, стало главным фактором снижения грузооборота НМТП. Сделка действует с апреля 2020, потому сравнивать квартальные результаты год к году не совсем корректно.

Тем не менее, в долларах год к году выручка упала на 13,2%, EBITDA — на 17,8%. Однако если учесть девальвацию рубля, то в рублях показатели вернулись на докризисный уровень. До восстановления грузооборота далеко: спад на 19,3% г/г. Темпы восстановления крайне медленные. Больше всего пострадал порт Приморска, потерявший 26% долларовой выручки. Новороссийский порт в силу большей диверсификации грузов теряет всего 8,5%.

По сравнению с 4 кв 2020 мы видим рост выручки в рублях на 8%, а EBITDA – на 29%. Чистая прибыль, если переводить по среднему курсу за период, составила 4,9 млрд.

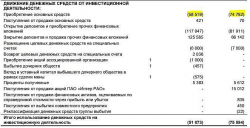

В 2021 г. активизируется инвестпрограмма: рост инвестиций Транснефти по статье, куда входит НМТП, до 58 млрд руб (в 2020 г. было 34,6 млрд, рост на 67%). Этим объясняется практически отказ от выплат дивидендов, хотя FCF был 230 млн долл: «размер дивидендов связан с недозагрузкой портовых мощностей и большой инвестпрограммой, которая запланирована в стратегии его развития».

Подводя итог, могу сказать, что НМТП уже прошел нижнюю точку падения грузооборота, но полное его восстановление затянется до мая 2022 г., когда закончится сделка ОПЕК+. Пик CAPEX, судя по планам Транснефти, придется на ближайшие пару-тройку лет. Идея для очень долгосрочных инвесторов.

комментарии Дилетант на форуме

-

Транснефть 1 кв 2021

Транснефть 1 кв 2021

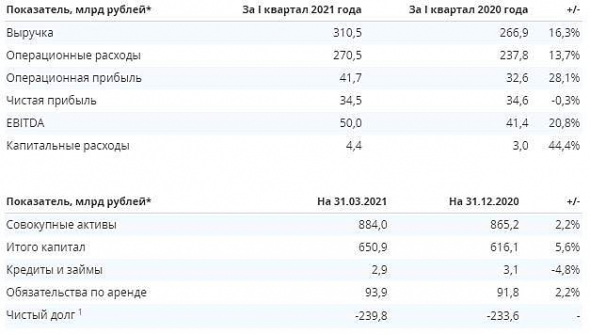

Относительно тех условий, в которых пришлось работать Транснефти, результаты выглядят достойно. Спад выручки в 1 кв 2021 г. всего 3,8% г/г, хотя транспортировка нефти в мнл тонн упала на 12,1% г/г, а грузооборот нефти в тонно-километрах на 13,8% г/г. Причина кроется в росте выручки от реализации товарной нефти на экспорт (18,8% оборота компании), которая выросла на 18,4% г/г благодаря восстановлению цен на нефть.

Спад EBITDA и чистой прибыли на 13% и 11% объяснимым и не является критичным, а вот операционный денежный поток упал аж на 27% г/г из-за снижения на 30 млрд сумм возврата страховых взносов, НДС и других налогов из бюджета, частично компенсировали снижением CAPEX, но FCF все равно упал на 20% г/г.

Анализируя операционные показатели, можно отметить отсутствие восстановительной динамики: несмотря на восстановление экономики грузооборот и экспортные поставки не растут, на пике коронакризиса во 2 кв 2020 г. они были выше, чем в 1 кв 2021. Вероятно, причина в накопленных избыточных запасах, которые сдерживают текущие поставки. Ситуация на внутреннем рынке более благоприятная, наблюдается слабый рост на 3% кв/кв.

Компания практически полностью прекратила инвестиции в новые проекты, что логично в текущей ситуации, CAPEX пойдет исключительно на модернизацию текущих мощностей и развитие НМТП (рост на 68% г/г).

Долговая нагрузка остается на низком уровне 1,3х по NetDebt / EBITDA, но стоимость фондирования в 7,8% в рублях выглядит высокой для такой стабильной госкомпании.

Maersk — крупнейший в мире контейнерный перевозчик — запустила контейнеры через Россию в обход Суэцкого канала: из Азии до Приморья на судах, дальше по российским железным дорогам до Новороссийска и оттуда в Турцию.

Сергей Казаченко, нам это как поможет?

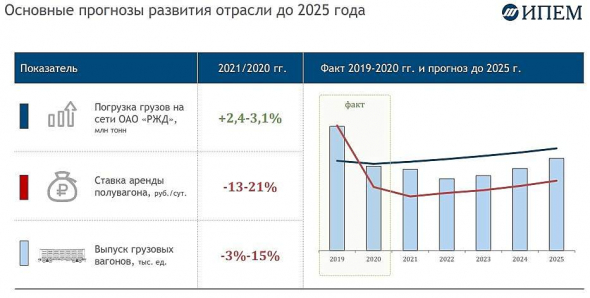

Carai, возрастет аренда вагонов, а это нам доход прямой

Вольд, по сообщению инф.а. в стране переизбыток полувагонов. Ставки прогнозируют до 400р. И медленное восстановление на горизонте 4-х лет.

Carai,

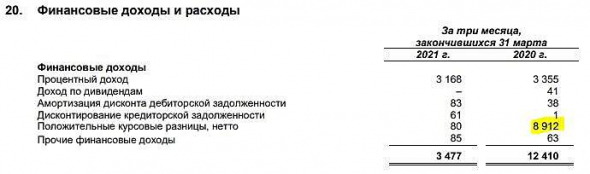

Дилетант, охренеть, на управлять так, что ЧП съехала, а ЧД вырос. Талантливое руководство.

HeavyMetal, в этом году не было положительных курсовых разниц. Прибыль прошлого года нужно корректировать на 8,9 млрд вниз.

Дилетант, ну если всё так (я надеюсь вы это из пояснительной к отчетности вычитали), то надежда есть.

HeavyMetal,

Интер РАО 1 кв 2021

Интер РАО 1 кв 2021

Сильнейший квартал в истории компании по выручке и EBITDA. По чистой прибыли – повторение исторического максимума 1 кв 2020 г., однако следует учитывать, что в прошлом году результат был достигнут благодаря положительной курсовой разнице в размере 8,9 млрд. Скорректированная чистая прибыль выросла на треть год к году.

Из негатива отмечу снижение операционного денежного потока на 42% в результате роста дебиторской и сокращения кредиторской задолженности. Без изменения в оборотном капитале OCF вырос на 29% г/г.

По мультипликаторам оценка крайне низкая: EV/EBITDA = 2,2х, P/E=7x. Наличие казначейского пакета в 29,6% акций и не самая щедрая дивидендная политика (дивдоходность всего 3,6%) мешают компании раскрыть свою справедливую стоимость. В то же время это дает возможность для покупки.

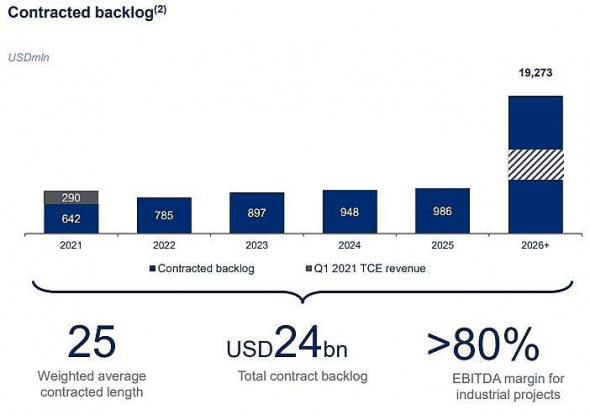

Бизнес растущий: до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза. Это выгодно отличает от конкурентов, у которых весь рост ограничен сроком ДПМ.

На балансе 340 млрд кэша, на который можно скупить половину отрасли. Одна из немногих энергогенерирующих компаний, которая озадачилась цифровизацией бизнеса.

В целом, да, они жадные, но бизнес стабилен и растет, рано или поздно приведет к переоценке стоимости акций. Задумываюсь о покупке.

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант, я в бухгалтерии не силен, у меня трояк был и к тому же давно, но разве приобретение ОС и списание ОС после ввода в эксплуатацию, не по разному учитываются в БУ. судя по движению бумаги, инсайдеры все-таки наверное что-то знают. но молчат. гады. биткоин им в штаны.

pyramid_mmm, вы правы. Списание в ОФР, покупка — в ОДДС.

Списали ОС, как следствие, занизили чистую прибыль и не выплатили дивы, но операционный денежный поток не изменился, т.к. списание ОС — неденежная операция.

Нарисовать убыток от обесценения не составляет труда. Они при тестировании на обесценение используют DCF. Чуть подкрутить ставку роста в постпрогнозном периоде или ставку дисконтирования, вот и ценность использования меньше балансовой стоимости. Убыток, занижение ЧП, высвободившиеся средства на депозит.

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей.

Дилетант,

очнись, братка!!

Какие списания??? Ты в коматозе что ли прибываешь?

Где они увеличили CAPEX в 2 раза? Открой инвест-план и посмотри какой объем они закладывали!

Не позорься, дилетант!

Zlatozar, как бы все из материалов Русгидро. Если поясните, буду премного благодарен

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Посмотрел отчетность и презентацию, в целом сложилось мнение, что компания фундаментально крепкая, но преследует совершенно другие цели, нежели увеличение благосостояния миноритарных акционеров. Задача раскрытия стоимости не стоит на повестке дня.

Относительно тех денежных потоков, которые Русгидро генерирует, оценка не выглядит высокой. За 1 кв FCF составил 21,8 млрд, это почти 6% доходности к текущей капитализации. Понятно, что сезонность, но по итогам прошлого года отношение FCF к капитализации было больше 11%. Но дивиденды платят существенно меньше FCF, в этом году рекордная выплата в размере 23,3 млрд, однако доходность всего 6,6% грязными. Разницу между FCF и дивидендами менеджмент отправил на депозиты под 4,5%.

Результаты за 1 кв 2021 хорошие, но в силу традиционных списаний в 4 кв прогнозировать итоговый размер чистой прибыли затруднительно. С учетом возросшего в два раза CAPEX (на 2021 г. они запланировали 123,9 млрд, в 2020 г. на приобретение ОС направили всего 58 млрд) я думаю, менеджмент воспользуется инструментом списаний, чтобы оставить часть прибыли в компании.

Указанный менеджментом ориентир по дивидендам в размере 20 млрд дает 5,7% доходности. По сути, ОФЗ, но с опционом на рост капитализации, если приоритеты государства сменятся.

По текущим ценам не выглядит интересной инвестиционной идеей. HeadHunter 1 кв 2021

HeadHunter 1 кв 2021

Ничего плохого про отчет за 1 кв 2021 я сказать не могу. На фондовом рынке России больше нет компании, выручка которой растет на 43% г/г, а маржа по чистой прибыли стабильно держится на уровне 30%. Рынок рекрутинговых услуг продолжает расти, макроэкономическая ситуация улучшается, все говорит о том, что HeadHunter будет расти и дальше.

Менеджмент положительно настроен к акционерам: дивиденды за 2020 г. составят 75% от скорректированной чистой прибыли, но из-за высокой цены доходность около 1,5%.

HeadHunter торгуется на Насдаке с премией за рост на уровне американских IT-компаний: капитализация 2,06 млрд долл, рост котировок в 2 раза за год без всяческой коррекции. Мультипликаторы дорогие: P/S =17х, P/E больше 80х.

У компании хороший операционный денежный поток, за счет которого она финансирует экспансию и сделки M&A без привлечения долга. В декабре 2020 г. купили Zarplata.ru, что позволило усилить позиции на рынке Сибири и Урала. Только что закрыли сделку по покупке контрольного пакета Skillaz. Это качественный шаг вперед: HeadHunter теперь не только база резюме и объявлений, но и автоматизация подбора персонала.

Skillaz уже сейчас лидер рынка автоматизированного подбора персонала с долей в 51%, потенциальный размер рынка оценивается в 10 млрд, сейчас он реализован всего на 7%. При текущих вводных HeadHunter заберет половину рынка, что даст +50% к текущей выручке.

Отличная компания, но дорогая.

Черкизово 1 кв 2021 г.

Результаты предсказуемые, и я бы поостерегся от излишнего оптимизма. Продуктовая инфляция хороша для вертикально-интегрированных холдингов, которые контролируют всю цепочку движения стоимости. Черкизово к таким не относится, компания обеспечена зерном всего на 43%. В результате рост отпускных цен только компенсировал рост издержек.

Выручка выросла на 10,4% г/г, но объемы продаж свинины упали на 33,4%, а курицы на 3,1%. Покупательная способность населения упала. И это тревожный звонок.

Рост чистой прибыли обеспечен переоценкой биоактивов: кур и свиней, находящихся на откорме в составе незавершенного производства, переоценили по рыночной стоимости, но денег компания не получила, это чисто бухгалтерская операция. Операционный денежный поток до изменения оборотного капитала практически не изменился.

CAPEX вырос на 81,5% г/г за счет инвестиций в маслоэкстракционного завода. В краткосрочном периоде это привело к отрицательному FCF, но после запуска завода в 2022 г. вырастет самообеспеченность кормами.

Перспективы развития менеджмент рисует тревожные: у компании растут издержки, но сжимается платежеспособный спрос, вдобавок существенный долг, обслуживать который после повышения ставки будет сложнее.

Дилетант, извините объем продаж свинины упал на 33,4%, нет ли тут других проблем по мимо рост цен ?

свинина дешевое мясо, дороже курицы, но дешевле всего остального, говядина тогда вообще рухнуть должна интересно бы посмотреть.

drumer, мясопереработка осталась без изменений. Куда пропал этот объем, не совсем ясно. Есть гипотеза, что придержали забой поголовья, но опять-таки, снижение на треть — это серьезно

Дилетант, а вот не сязано ли это с покупкой пит продукта? туда не пустят ли Сырье для производства теперь уже своей колбасы?

drumer, пока это все гипотезы. Еще раз прочитал релиз, там, к сожалению, нет объяснения такого сокращения объемов

Черкизово 1 кв 2021 г.

Результаты предсказуемые, и я бы поостерегся от излишнего оптимизма. Продуктовая инфляция хороша для вертикально-интегрированных холдингов, которые контролируют всю цепочку движения стоимости. Черкизово к таким не относится, компания обеспечена зерном всего на 43%. В результате рост отпускных цен только компенсировал рост издержек.

Выручка выросла на 10,4% г/г, но объемы продаж свинины упали на 33,4%, а курицы на 3,1%. Покупательная способность населения упала. И это тревожный звонок.

Рост чистой прибыли обеспечен переоценкой биоактивов: кур и свиней, находящихся на откорме в составе незавершенного производства, переоценили по рыночной стоимости, но денег компания не получила, это чисто бухгалтерская операция. Операционный денежный поток до изменения оборотного капитала практически не изменился.

CAPEX вырос на 81,5% г/г за счет инвестиций в маслоэкстракционного завода. В краткосрочном периоде это привело к отрицательному FCF, но после запуска завода в 2022 г. вырастет самообеспеченность кормами.

Перспективы развития менеджмент рисует тревожные: у компании растут издержки, но сжимается платежеспособный спрос, вдобавок существенный долг, обслуживать который после повышения ставки будет сложнее.

Дилетант, извините объем продаж свинины упал на 33,4%, нет ли тут других проблем по мимо рост цен ?

свинина дешевое мясо, дороже курицы, но дешевле всего остального, говядина тогда вообще рухнуть должна интересно бы посмотреть.

drumer, мясопереработка осталась без изменений. Куда пропал этот объем, не совсем ясно. Есть гипотеза, что придержали забой поголовья, но опять-таки, снижение на треть — это серьезно Черкизово 1 кв 2021 г.

Черкизово 1 кв 2021 г.

Результаты предсказуемые, и я бы поостерегся от излишнего оптимизма. Продуктовая инфляция хороша для вертикально-интегрированных холдингов, которые контролируют всю цепочку движения стоимости. Черкизово к таким не относится, компания обеспечена зерном всего на 43%. В результате рост отпускных цен только компенсировал рост издержек.

Выручка выросла на 10,4% г/г, но объемы продаж свинины упали на 33,4%, а курицы на 3,1%. Покупательная способность населения упала. И это тревожный звонок.

Рост чистой прибыли обеспечен переоценкой биоактивов: кур и свиней, находящихся на откорме в составе незавершенного производства, переоценили по рыночной стоимости, но денег компания не получила, это чисто бухгалтерская операция. Операционный денежный поток до изменения оборотного капитала практически не изменился.

CAPEX вырос на 81,5% г/г за счет инвестиций в маслоэкстракционного завода. В краткосрочном периоде это привело к отрицательному FCF, но после запуска завода в 2022 г. вырастет самообеспеченность кормами.

Перспективы развития менеджмент рисует тревожные: у компании растут издержки, но сжимается платежеспособный спрос, вдобавок существенный долг, обслуживать который после повышения ставки будет сложнее.

ОГК-2 1 кв 2021 г.

ОГК-2 1 кв 2021 г.

Результаты хорошие, но компания находится на пике платежей по ДПМ. Благодаря ДПМ компания может снижать выработку на 7,7% г/г и увеличивать при этом выручку на 7,3% г/г. Снижение выплат начинается с 4 кв 2021 г., однако до 3 кв 2024 г. выплаты будут еще достаточно высокими.

В апреле состоялся запуск Свободненской ТЭС на 160 МВт, которая будет обеспечивать Амурский ГПЗ. Станция построена не в рамках ДПМ, тем не менее определенный прирост выручки она должна обеспечить.

Спад прибыли обусловлен тем фактом, что в прошлом году ОГК-2 признал прибыль от продажи Красноярской ГРЭС в размере 3,8 млрд в составе операционных расходов. Если скорректировать показатели, то прибыль от операционной деятельности выросла на 40%. г/г под влиянием роста цен на электроэнергию и ДПМ.

Чистый долг к EBITDA на уровне 1,41х. Уже после отчетной даты ОГК-2 погасило облигации на 5 млрд. В целом у компании не очень хорошая дюрация: в ближайшие 1-2 года нужно погасить еще 27 млрд.

Компания с перспективой снижения выручки и прибыли, на долгосрок брать нет смысла, пик пройден.