С ноября мы ведем в публичном поле Сводный портфель. И с ноября ошибались в расчете его доходности. За что просим прощения! Ошибались в худшую сторону, так что не страшно.

Сводный портфель PRObonds – это сумма наших базовых портфелей: ВДО, Акции / Деньги, Денежный рынок (РЕПО с ЦК). Базовые портфели рассчитывались корректно, а в формуле суммирования оказалась ошибка. На которую не обратили внимания. И мы отчитывались о 14-15% годовых. И удивлялись, что мало.

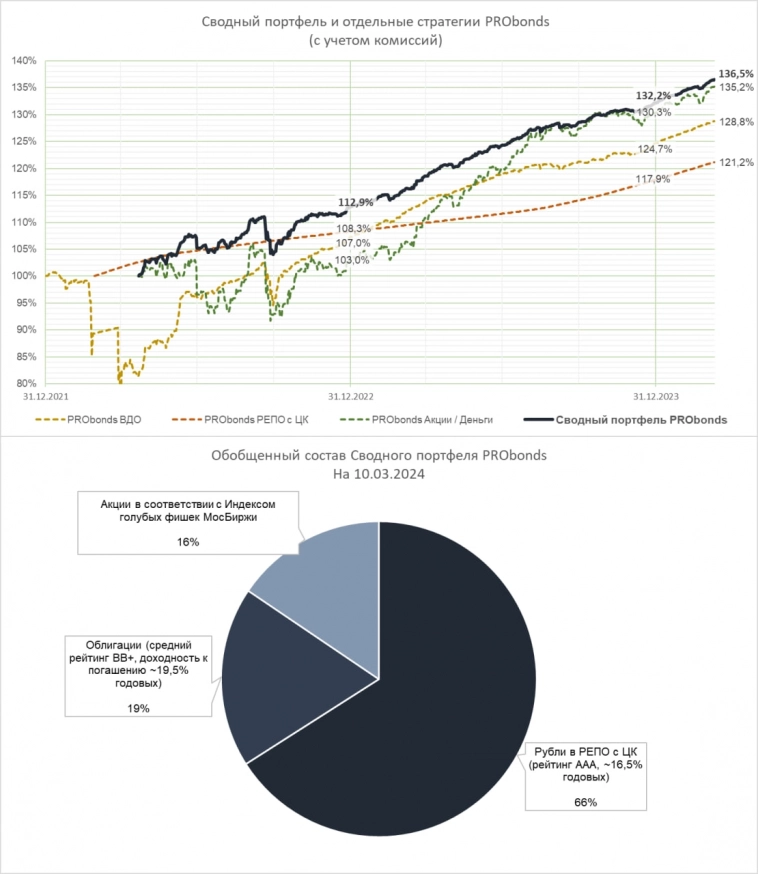

Исправляемся. Доходность Сводного портфеля PRObonds за последний год – 17,5%, с учетом комиссионных издержек.

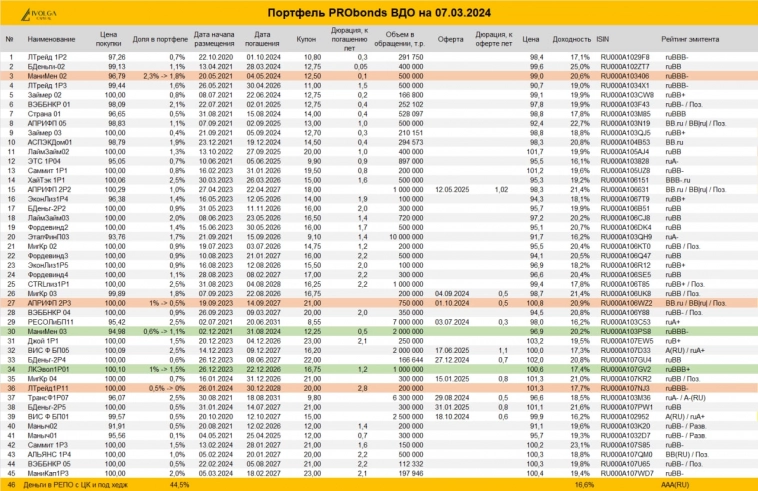

Структура портфеля уже несколько месяцев серьезно не меняется:

• ~2/3 – в деньгах (в РЕПО с ЦК, текущая доходность 16,5-17%),

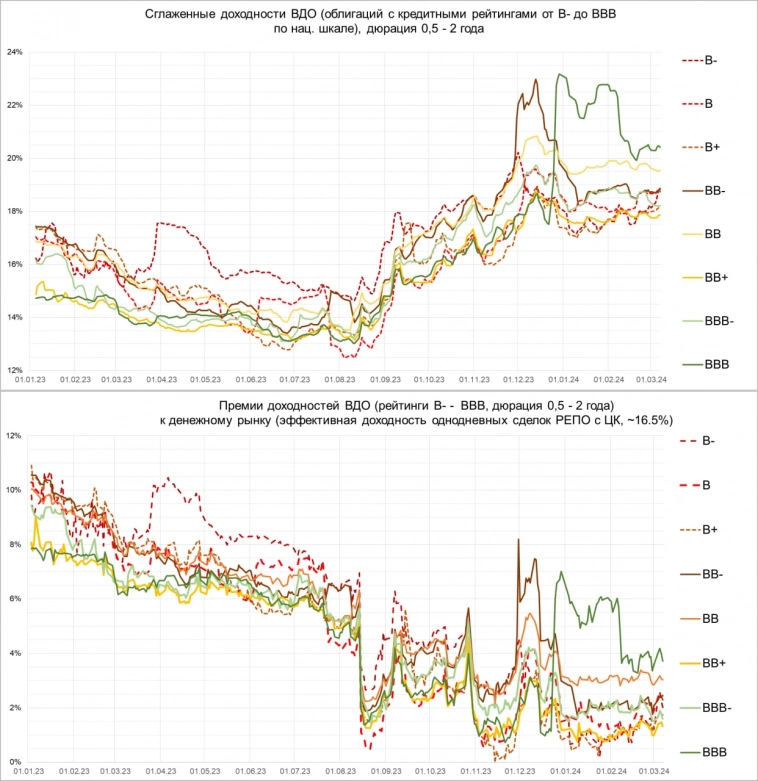

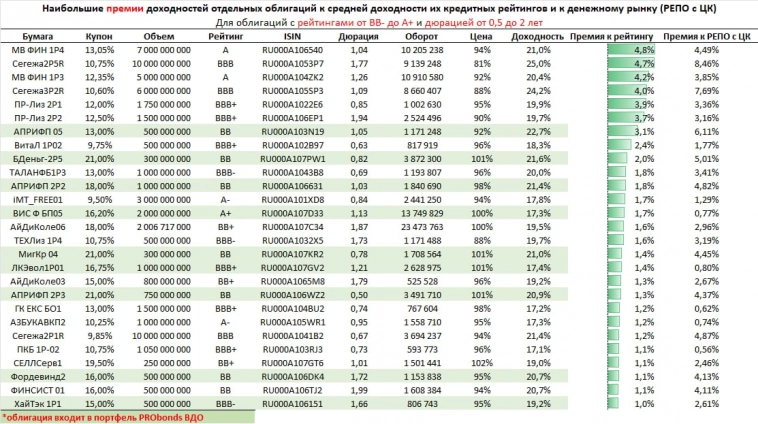

• ~1/6 – облигации, с основном, ВДО, с актуальной доходностью к погашению 19,5%,

• ~1/6 – корзина акций (по Индексу голубых фишек).

Деньги очень постепенно уступают облигациям. Но остаются доминирующим активом. Не думаем, что нужно их сокращать раньше фактического снижения ключевой ставки. Если такое когда-то будет.

Авто-репост. Читать в блоге >>>