комментарии Андрей Хохрин на форуме

-

Агро Зерно Юг: ответы на вопросы эмитентов перед новым облигационным выпуском

Агро Зерно Юг: ответы на вопросы эмитентов перед новым облигационным выпуском

На прошлой неделе мы провели эфир с новым эмитентом ВДО — «Агро Зерно Юг». Компания является экспортёром сельскохозяйственной продукции и планирует разместить дебютный облигационный выпуск с привязкой к доллару. В дополнение к эфиру публикуем ответы на вопросы, которые не успели в достаточной степени обсудить на эфире:

1. Какие основные факторы, способствовавшие более чем двукратному росту торгового оборота компании в 2024 году?

Основной фактор – возможность привлекать оборотное финансирование. Компании удалось расширить круг банков-кредиторов, что позволило увеличить оборотный капитал. Это привело к росту оборота как в натуральном, так и в денежном выражении. Дальнейший рост также планируется за счёт увеличения оборотного финансирования.2. Как компания планирует сохранить маржинальность бизнеса в условиях возможной конкуренции и изменения рыночной ситуации?

Большая часть бизнеса сосредоточена в продуктах переработки (отруби, жом и прочее), в данных сегментах компания занимает лидирующие позиции. Основные преимущества:

Авто-репост. Читать в блоге >>> Агро Зерно Юг - экспортёр сельскохозяйственной продукции. Первые ВДО (BB.ru) с привязкой к доллару.

Агро Зерно Юг - экспортёр сельскохозяйственной продукции. Первые ВДО (BB.ru) с привязкой к доллару.

Знакомимся с новым эмитентом.

Вместе с финансовым директором ООО «Агро Зерно Юг» Захаром Овчаровым обсудим:— Историю компании и как устроен бизнес по экспорту с/х продукции

— Как валютная составляющая влияет на бизнес: выручка, долг, международные расчёты

— Обязательно про финансы и планы на облигационном рынке

❓Что еще спросим у эмитента?

Пишите вопросы в комментариях и задавайте в прямом эфире.🕑 Встречаемся завтра в 14.00

👉 YOUTUBE

👉 ВК Видео

👉 RUTUBE

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>> Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

— На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Авто-репост. Читать в блоге >>> Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29% | Агро Зерно Юг, ставка купона 15%, номинал в $, расчеты в рублях | ГК АПРИ, купон 32%)— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ставка купона 29%, YTM 33,2%, дюрация 0,88 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

— На 18 — 20 марта запланировано дебютное размещение экспортёра сельскохозяйственной продукции — Агро Зерно Юг (BB.ru, 2 млн $, номинал 10$, расчеты в рублях, ставка купона 15%, YTM 15,6%, дюрация 0,94 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 80%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Авто-репост. Читать в блоге >>> Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

Доход портфеля PRObonds Акции / Деньги за последние 12 месяцев – 14,3%. Хуже депозита, но Индекс МосБиржи за то же время в минусе, -3,5% (если добавить дивиденды, вернется в плюс, на 5% за год).

В портфеле, как понятно из его названия и таблицы состава, часть в акциях, часть в деньгах. Сейчас больше акций (около 62% от активов, в конце февраля было 67%), меньше денег (~38%). Взвесим интерес к тому и другому.

Акции совершили зимний рывок, и сейчас стоят на 35% дороже, чем на минимуме 17 декабря. Заработать на росте, в основном, получилось. Однако на фондовом рынке не бывает последовательных траекторий. Зато бывают коррекции после бурного роста.

Деньги (в РЕПО с ЦК) приносят эффективные и даже стабильные 23% годовых. Снижение ключевой ставки подточит их доходность, но вряд ли быстро и существенно.

А еще портфель с начала года уже прибавил 7,5%. Вывод напрашивается сам собой. Точнее, желание: увеличивать вес денег.

Если Индекс МосБиржи пойдет ниже, это и произойдет. Сработает стоп-приказ от 28 февраля на очередную продажу акций. Целевое значение их веса в портфеле в этом состоянии фондового рынка – 50-55%. К цели мелкими шажками и идем.

Авто-репост. Читать в блоге >>> Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

Портфель Акции / Деньги (14,3% за 12 мес). Желание увеличивать вес денег

Доход портфеля PRObonds Акции / Деньги за последние 12 месяцев – 14,3%. Хуже депозита, но Индекс МосБиржи за то же время в минусе, -3,5% (если добавить дивиденды, вернется в плюс, на 5% за год).

В портфеле, как понятно из его названия и таблицы состава, часть в акциях, часть в деньгах. Сейчас больше акций (около 62% от активов, в конце февраля было 67%), меньше денег (~38%). Взвесим интерес к тому и другому.

Акции совершили зимний рывок, и сейчас стоят на 35% дороже, чем на минимуме 17 декабря. Заработать на росте, в основном, получилось. Однако на фондовом рынке не бывает последовательных траекторий. Зато бывают коррекции после бурного роста.

Деньги (в РЕПО с ЦК) приносят эффективные и даже стабильные 23% годовых. Снижение ключевой ставки подточит их доходность, но вряд ли быстро и существенно.

А еще портфель с начала года уже прибавил 7,5%. Вывод напрашивается сам собой. Точнее, желание: увеличивать вес денег.

Если Индекс МосБиржи пойдет ниже, это и произойдет. Сработает стоп-приказ от 28 февраля на очередную продажу акций. Целевое значение их веса в портфеле в этом состоянии фондового рынка – 50-55%. К цели мелкими шажками и идем.

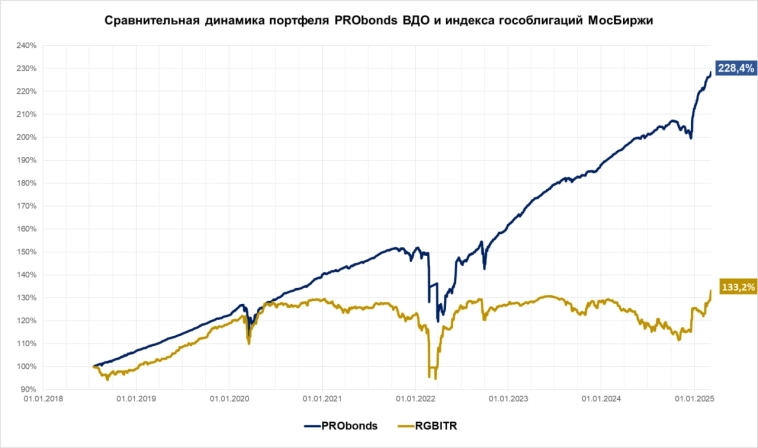

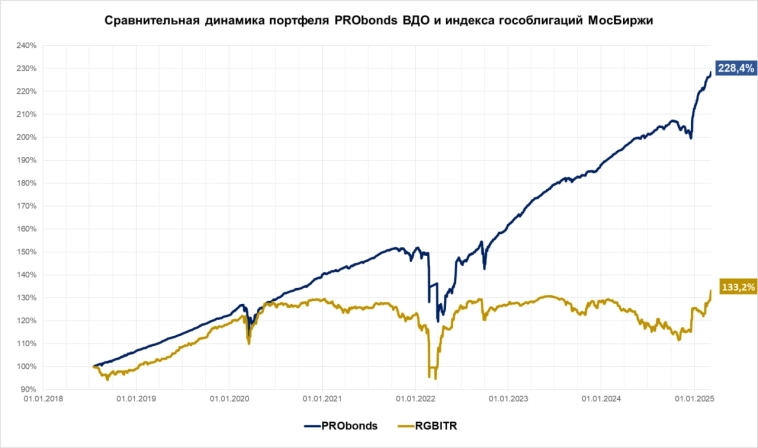

Авто-репост. Читать в блоге >>> Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

Авто-репост. Читать в блоге >>> Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

Портфель ВДО. 17,7% за 12 мес. и 41% годовых с начала года. Но побудем скептиками

Результативность публичного портфеля PRObonds ВДО увеличивается. За последние 12 месяцев она теперь 17,7%. А с 1 января по 7 марта 2025 портфель принес 7,5% в абсолютных величинах (или 41% в годовых).

Идет третий месяц года, и ожидание результата в 30% за весь наступивший год становится рабочим сценарием.

Сравним характеристики портфеля и рынка. Доходность всего портфеля к погашению 30,2% при сводном кредитном рейтинге «A-». В портфеле есть и облигации, и деньги в РЕПО с ЦК, в данном случае считаем всё вместе.

При этом средняя доходность облигаций рейтинга «A-» на сегодня – 27%. Портфель имеет премию к ней сразу 3,2%. Много, у нас такое бывает редко.

Средняя доходность только входящих в портфель облигаций (убираем деньги) – 32,4%. Наши облигации имеют сводный рейтинг «BBB». И здесь тоже премия, еще выше, 4,4%. Т. к. сам этот рейтинг дает сейчас 28%.

Или мы слишком хорошо отбираем бумаги. Или рынок слишком подался по доходностям вниз. Первое приятно, но не доказуемо, зато второе – фактор риска.

Авто-репост. Читать в блоге >>> Обновление кредитных рейтингов в ВДО и розничных облигациях («Маныч-Агро», подтвержден на уровне ruBB- | «РКК», понижен до уровня «D|ru|» | «Финансовые Системы», понижен до ruC)

Обновление кредитных рейтингов в ВДО и розничных облигациях («Маныч-Агро», подтвержден на уровне ruBB- | «РКК», понижен до уровня «D|ru|» | «Финансовые Системы», понижен до ruC)📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ООО «Маныч-Агро»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB-ООО «Маныч-Агро» специализируется на производстве и реализации сельскохозяйственной продукции, прежде всего зерновых культур и риса. Посевные площади находятся в Ростовской области.

Продуктовая диверсификация компании оценивается умеренно позитивно: ООО «Маныч-Агро» выращивает пшеницу озимую (42% в выручке 2024 г.), кукурузу (19%), рис-сырец (16%), сахарную свеклу (11%), а также подсолнечник (9%). В отличие от крупных вертикально-интегрированных агрохолдингов, владеющих мощностями по переработке существенной части производимой продукции, компания реализует в основном товары с низкой добавленной стоимостью, что оказывает давление на итоговую оценку.Общая долговая нагрузка компании в терминах долг/EBITDA с учетом обязательств по лизингу в отчетном периоде возросла с 2,3х до 3,4х, что обусловлено сезонным характером поступления выручки и EBITDA компаний.

Авто-репост. Читать в блоге >>> Обновление кредитных рейтингов в ВДО и розничных облигациях («Маныч-Агро», подтвержден на уровне ruBB- | «РКК», понижен до уровня «D|ru|» | «Финансовые Системы», понижен до ruC)

Обновление кредитных рейтингов в ВДО и розничных облигациях («Маныч-Агро», подтвержден на уровне ruBB- | «РКК», понижен до уровня «D|ru|» | «Финансовые Системы», понижен до ruC)📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ООО «Маныч-Агро»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB-ООО «Маныч-Агро» специализируется на производстве и реализации сельскохозяйственной продукции, прежде всего зерновых культур и риса. Посевные площади находятся в Ростовской области.

Продуктовая диверсификация компании оценивается умеренно позитивно: ООО «Маныч-Агро» выращивает пшеницу озимую (42% в выручке 2024 г.), кукурузу (19%), рис-сырец (16%), сахарную свеклу (11%), а также подсолнечник (9%). В отличие от крупных вертикально-интегрированных агрохолдингов, владеющих мощностями по переработке существенной части производимой продукции, компания реализует в основном товары с низкой добавленной стоимостью, что оказывает давление на итоговую оценку.Общая долговая нагрузка компании в терминах долг/EBITDA с учетом обязательств по лизингу в отчетном периоде возросла с 2,3х до 3,4х, что обусловлено сезонным характером поступления выручки и EBITDA компаний.

Авто-репост. Читать в блоге >>> 13 марта размещение МФК Быстроденьги (BB-, для квал.инвесторов, YTM 33,2-33,8%)

13 марта размещение МФК Быстроденьги (BB-, для квал.инвесторов, YTM 33,2-33,8%)

МФК Быстроденьги не только среди лидеров бизнеса и роста среди МФК. Но и снова на рынке облигаций!

Предварительные параметры нового выпуска:

— BB-.ru (https://raexpert.ru/releases/2024/jul17e)

— 250 млн р.

— 1-1,5 года до оферты put

— 29-29,5% — купон до оферты (месячный)

— Доходность / дюрация: 33,2-33,8% годовых / 0,9-1,2 года❗️ Размещение 13 марта

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Иволга Капитал обоснованно ждет повышения кредитного рейтинга МФК Быстроденьги. Почему? Посмотрите презентацию или свежий эфир с финдиректором Группы Яковом Ромашкиным. И там, и там об этом много.

Авто-репост. Читать в блоге >>> 13 марта размещение МФК Быстроденьги (BB-, для квал.инвесторов, YTM 33,2-33,8%)

13 марта размещение МФК Быстроденьги (BB-, для квал.инвесторов, YTM 33,2-33,8%)

МФК Быстроденьги не только среди лидеров бизнеса и роста среди МФК. Но и снова на рынке облигаций!

Предварительные параметры нового выпуска:

— BB-.ru (https://raexpert.ru/releases/2024/jul17e)

— 250 млн р.

— 1-1,5 года до оферты put

— 29-29,5% — купон до оферты (месячный)

— Доходность / дюрация: 33,2-33,8% годовых / 0,9-1,2 года❗️ Размещение 13 марта

🖍 Вы можете подать предварительную заявку на участие в размещении облигаций МФК Быстроденьги:

🌐 по ссылке: ivolgacap.ru/verification/

💬 или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

PS. Иволга Капитал обоснованно ждет повышения кредитного рейтинга МФК Быстроденьги. Почему? Посмотрите презентацию или свежий эфир с финдиректором Группы Яковом Ромашкиным. И там, и там об этом много.

Авто-репост. Читать в блоге >>> Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29-29,5%% | ГК АПРИ, купон 32%)

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29-29,5%% | ГК АПРИ, купон 32%)

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ориентир ставки купона 29-29,5%, YTM 33,2-33,85%, дюрация 0,88-1,24 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 23%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 75%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Авто-репост. Читать в блоге >>> Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29-29,5%% | ГК АПРИ, купон 32%)

Календарь первички ВДО и розничных облигаций (МФК Быстроденьги, ориентир ставки купона 29-29,5%% | ГК АПРИ, купон 32%)

— На 13 марта запланировано новое размещение МФК Быстроденьги (для квал. инвесторов, ruBB-, 250 млн руб., ориентир ставки купона 29-29,5%, YTM 33,2-33,85%, дюрация 0,88-1,24 года). Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- АПРИ БО-002Р-09 (BBB–|ru| / BBB-.ru, 1 млрд руб., ставка купона 32% на 1 год до оферты, YTM 37,1%, дюрация 0,87 года) размещен на 23%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

- РДВ ТЕХНОЛОДЖИ 1P1 (BB-.ru, 200 млн руб., ставка купона на первые полгода 31%, на вторые 30,5%, YTM 34,5%, дюрация 0,9 года) размещен на 75%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

Подробности участия в первичных размещениях — в телеграм-боте ИК «Иволга Капитал» @ivolgacapital_bot

Авто-репост. Читать в блоге >>> Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал, в зависимости от стратегии – 13,8 – 15,7% годовых «на руки» / 17-19% годовых до удержания НДФЛ.• Мы перестали ждать от рынка акций или облигаций дальнейшего восстановления. Паника 4 квартала уже компенсирована ростом декабря – марта. Дальше неопределенность. Надеемся, с некоторым отклонением в плюс.

• Из очевидно положительного – заметное снижение ставок по депозитам. Это не влияет на ДКП Банка России, однако оставляет больше ликвидности на фондовом рынке, страхует его от нового обвала.

1️⃣ ВДО

• Доходности облигаций в нашем портфеле стабильны уже месяц – два, 32-33% к погашению / оферте. Деньги в РЕПО мы размещаем под эффективные 23,5% и выше. Оба значения достаточно высокие. Поэтому можем себе позволить и очень короткие облигации (обычно до 1 года дюрации), и большую долю денег, вплоть до 40% от активов.

Авто-репост. Читать в блоге >>> Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

Тактика доверительного управления Иволги (средняя доходность 17-19% до НДФЛ). ВДО – локомотив результата

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал, в зависимости от стратегии – 13,8 – 15,7% годовых «на руки» / 17-19% годовых до удержания НДФЛ.• Мы перестали ждать от рынка акций или облигаций дальнейшего восстановления. Паника 4 квартала уже компенсирована ростом декабря – марта. Дальше неопределенность. Надеемся, с некоторым отклонением в плюс.

• Из очевидно положительного – заметное снижение ставок по депозитам. Это не влияет на ДКП Банка России, однако оставляет больше ликвидности на фондовом рынке, страхует его от нового обвала.

1️⃣ ВДО

• Доходности облигаций в нашем портфеле стабильны уже месяц – два, 32-33% к погашению / оферте. Деньги в РЕПО мы размещаем под эффективные 23,5% и выше. Оба значения достаточно высокие. Поэтому можем себе позволить и очень короткие облигации (обычно до 1 года дюрации), и большую долю денег, вплоть до 40% от активов.

Авто-репост. Читать в блоге >>> Нефть. Очередной минимум, чтобы оттолкнуться

Нефть. Очередной минимум, чтобы оттолкнуться

Старая история, теперь на примере нефти. Когда экспертное сообщество в общем порыве старается опередить тренд, тренд обычно и заканчивается.

За 2 месяца котировки Brent упали с 83 до 69 долл. И бОльшую часть этого падения им мало кто интересовался. Как, и тоже обычно, происходит, когда ценовая тенденция набирает силу.

Но 4-5 марта ленты аналитических комментариев переключились именно на нефть. Невидимое чувство локтя 😉.

Когда появляется сразу и много однонаправленных экспертных оценок и прогнозов, это момент задуматься, может ли большинство на рынке оказаться право?

Случается всякое, и никогда ничего нельзя утверждать. Однако комбинация, когда движение цены актива набирает ускорение (в нашем случае вниз), а экспертное сообщество едва ли не единогласно сулит ускорению большие перспективы… Это комбинация говорит нам, что и с ускорением, и с самим движением пора заканчивать.

Если строго про нефть, то 69 или 68 долл. за баррель Brent – вероятно, очередной минимум, от которого котировки оттолкнутся и вернутся к нему не скоро.

Авто-репост. Читать в блоге >>> Быстроденьги: ответы на вопросы перед новым облигационным выпуском.

Быстроденьги: ответы на вопросы перед новым облигационным выпуском.

Встретимся в эфире с Яковом Ромашкиным и обсудим:

— Рост бизнеса в 2024 году, какие результаты и чего ждём дальше?

— Бизнес-модель, что будет с офлайновой частью бизнеса?

— Обновление рейтинга, какие ожидания?

— И обязательно обсудим планы по фондированию и облигациям

❓Пишите вопросы в комментариях или задавайте в прямом эфире.

🕓 Встречаемся завтра в 16.00

👉 YOUTUBE

👉 ВК Видео

👉 RUTUBE

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Авто-репост. Читать в блоге >>> Много ли облигаций размещает ПАО АПРИ?

Много ли облигаций размещает ПАО АПРИ?

Поговорим о знаковом для сегмента ВДО эмитенте – девелопере ПАО АПРИ. Эмитент активизировал привлечение облигационных денег в конце прошлого – начале наступившего года. В презентации к последнему облигационному выпуску видим несколько важных финансовых параметров АПРИ на конец 2024 года. Чистый долг группы 19,4 млрд р., чистая прибыль 2,1 млрд р., EBITDA 6,3 млрд р., сумма продаж 18 млрд р., соотношение долга к EBITDA 3,1. В целом, сбалансированные значения. Вернемся к облигациям. Публичный долг АПРИ на 28 февраля 2025 – 4,4 млрд р. Предположительно, менее ¼ всего чистого долга. И попробуем сделать сравнение с отраслью. Не столько строго практическое (потому что сравнивать тогда нужно не облигационные, а совокупные долговые нагрузки), сколько визуальное. На диаграммах все девелоперы – эмитенты облигаций. Облигационный долг каждого – также по состоянию на 28 февраля 2025. К сожалению, неденежный показатель масштаба – площадь ввода жилья в м2 – запаздывающий показатель. Берем данные за полный 2024 год.

Авто-репост. Читать в блоге >>>