🟢АО АПРИ «Флай Плэнинг»

НКР присвоило кредитный рейтинг BB-.ru со стабильным прогнозом

Группа компаний «Флай Плэнинг» с 2014 года занимается девелопментом жилой недвижимости в Челябинске, где является одним из лидеров отрасли по объёму возводимого жилья, доля рынка — около 14%. За это время в эксплуатацию введены более 400 тыс. кв. м недвижимости.

Позитивное влияние на оценку специфического риска оказывает наличие значительного операционного рычага, который позволяет компании эффективно управлять себестоимостью и перекладывать часть роста затрат на потребителя. Агентство также отмечает умеренную диверсификацию покупателей, приемлемую обеспеченность земельным банком на горизонте до 7 лет и низкую концентрацию активов.

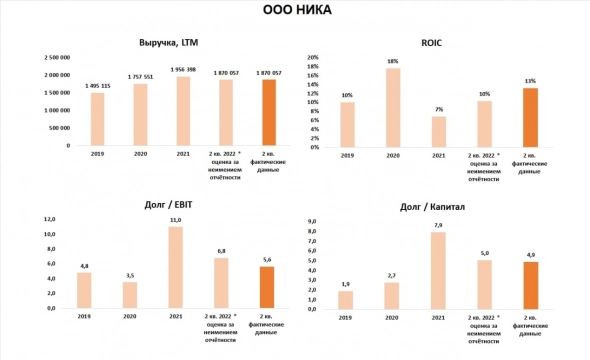

По итогам 2020 года долговая нагрузка компании была существенной — коэффициент совокупный долг / OIBDA составил 9,0, так как были сданы в эксплуатацию предыдущие объекты и началась реализация новых проектов. В 2021–2022 гг. по мере раскрытия эскроу-счетов показатели значительно улучшились: в прошлом году отношение совокупного долга к OIBDA уменьшилось до 2,0, по итогам 2022 года ожидается 0,6

Авто-репост. Читать в блоге >>>