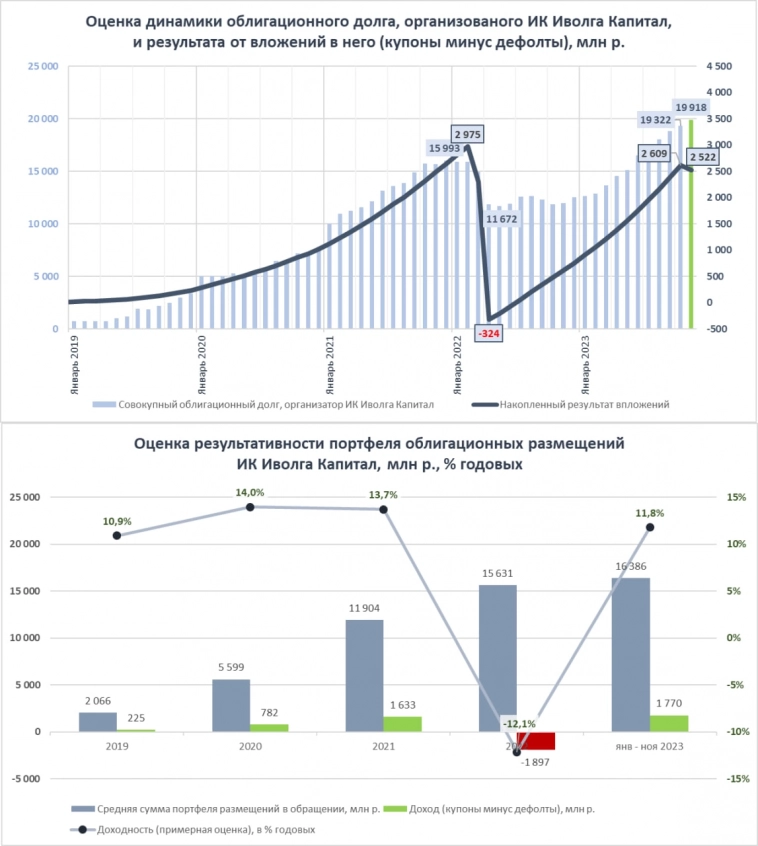

Уже полтора года мы ведем статистику суммы и результата всех организованных Иволгой облигационных выпусков.

Ноябрьское обновление. Портфель выпусков в обращении (всё, что мы организовали, оно еще не погасилось или не ушло в дефолт) в ноябре достиг 19,9 млрд р. (+0,6 млрд к октябрю).

Доход этого портфеля для держателей облигаций с января по ноябрь – 1,8 млрд р. Или, если поделить доход на среднюю величину портфеля, 11,8% годовых.

В прошлом году был минус, и более глубокий. Дефолтные потери от Обуви России и нефтетрейдера Калиты превысили годовой купонный доход от всех прочих организованны нами выпусков.

Этот ноябрь тоже с потерями. Дефолтники месяца – ТД Мясничий, ОбъединениеАгроЭлита, ИС петролеум, входящие в холдинг Голдман Групп. Совокупная сумма потерь для нашего портфеля размещений – 350 млн р. Итого результат ноября (купоны минус дефолты) -87 млн р. В октябре был плюс, 237 млн р. В декабре ожидается примерно +250 млн.

Какие риски впереди? Хоть дефолт Голдман Групп мы давно и считали наиболее вероятным в нашем портфеле размещений, на будущее это уже не важно.

Авто-репост. Читать в блоге >>>