Многие свято верят в мегарост экспорта, прибыли и в ракету.

Чёт где-то недопонимаю.

1. Украинская труба = Северный поток + Турецкий (+-)

Ежели ГТС Украины закроется, то останемся при своих же (в лучшем случае).

2. Да, есть сила Сибири, но это всего + ~20% экспорта или ~8% от всех продаж газа.

Откуда ракета?

Евдокимов Сергей,

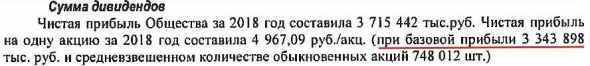

Хороший вопрос! Резервы для роста есть ещё, конечно, но, ИМХО, умеренные. Прежде всего увеличение дивидендов до 50% прибыли по МСФО. Сама прибыль может сократиться из-за роста амортизации и — в этом году — из-за низких цен. Частично это компенсируется сокращением издержек на украинский транзит со следующего года и далее. Могу себе представить цену в интервале 300-350 руб. Для более сильного взлёта нужен либо рост цен на газ, либо рост популярности российского фондового рынка в целом.