Внимательно изучила отчет Башнефти за 2 квартал 2019 год и не смогла найти ничего позитивного.

Зацепиться абсолютно не за что!

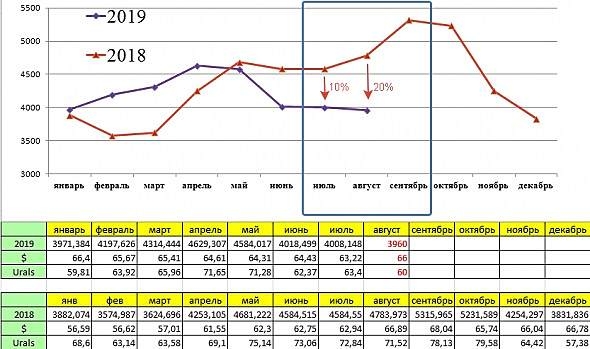

Судите сами: выручка упала на 2,87%, операционная прибыль на 11,26%, чистая прибыль на 26,54%.

У компании существенно сократился операционный денежный поток, и увеличились капитальные затраты – это первый “тревожный звоночек” для охотников за высокими дивидендами.

Может быть, по линии операционных показателей есть что-то хорошее? Нет, здесь также нет ничего позитивного.

Добыча нефти и газа находится на одном и том же уровне второй год подряд. Объем переработки сократился на 1,12%. Пока все крупнейшие нефтегазовые компании России увеличивают добычу углеводородов, у Башнефти добыча стагнирует. На мой взгляд, это происходит не из-за проблем компании, а за счет решения мажоритарного акционера в лице Роснефти.

Можно ли сейчас покупать акции Башнефти? Для тех, кто ищет истории роста ответ однозначный- нет. Для любителей дивидендов тоже есть проблема, поскольку по итогам года может существенно сократится свободный денежный поток и компания не сможет порадовать миноритариев хорошими дивидендными выплатами.

Татьяна Громова, могу намекнуть за что можно «зацепиться» ))

Вы платите 1580 (или 1830), а получаете 2539.

Разве это не выгодная покупка?

Евдокимов Сергей, Вы хотите сказать, что акции недооценены? Низкий «фри-флоат» возможно виной этому.

Дмитрий, не понимаю как это может влиять. Ежели поясните, буду признателен.

Евдокимов Сергей, по моему мнению, акции с высоким «фри-флоатом» более ликвидны на рынке, могут «входить в различные индексы», а значит больше шансов, что котировки будут ближе к справедливому значению.

Дмитрий, ну даа. Что ранее не предавал я значение сему чудо-параметру. А возможно зряя. Надо детальней поковыряться. Free-Float башни на мосбирже не указан. На смартлабе только за 15-ый год. Где еще его искать?

Евдокимов Сергей, На сайте Башнефти — структура акционеров.http://bashneft.ru/information/struktura-aktsionernogo-kapitala/

На Смартлабе тоже инфа есть. Фри-флоат крайне низкий, особенно для обычки.

Сам держу обычку, на текущий момент получается, как облигацию. При этом, на любых позитивных новостях, бумагу вынесут вверх, даже на небольших обьемах. Такое уже было в 2019 году два раза. Сейчас бумага на лоях, по сути можно брать (в ветке есть вопрос на эту тему). Префы считаю более рискованной бумагой, так как её просаживали и намного ниже текущих уровней. Но преф более доходная бумага.

Дмитрий, проследите за логикой. Скажите пожалуйста где не прав.

Если Free-Float это доля от некоего целого, то как можно сравнивать лишь эти доли, но при этом не сравнивать целые ?!

10% от арбуза — это больше, чем 50% от яблока.

Но с точки зрения Free-Float яблоко значительно привлекательнее. А значит акцию арбуза покупать не стоит и лучше выбратьAppleяблоко.

Насколько это правильное решение ?

Не лучше ли вместо фри флоат сравнивать абсолютный объем торгов разных компаний?

Евдокимов Сергей, Я не предлагаю сравнивать ни целые доли, ни их части. Я предлагаю использовать показатель доли фри-флоат, как часть данных для анализа и оценки бумаги.

В данном случае, в качестве гипотезы — низкий фри-флоат — как одна из причин низкой оценки компании рынком относительно реального капитала.

Никоим образом не претендую на экспертность, ИМХО.