комментарии Евгений Онегин на форуме

-

Физики перешли из шорта доллара в шорт рубля

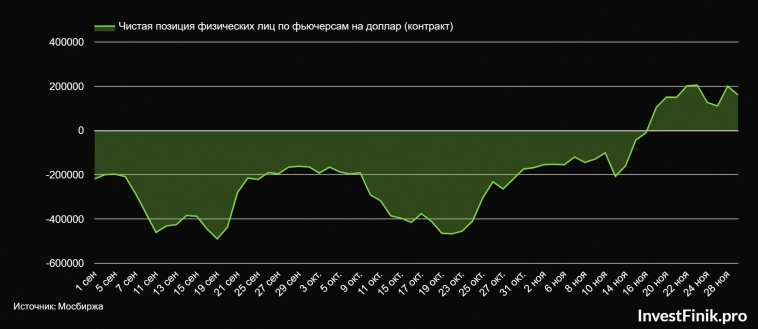

Физики перешли из шорта доллара в шорт рубляВ продолжении анализа действий физических лиц на валютном рынке РФ — с 17 ноября российские частные спекулянты перешли в чистый «лонг» по доллару. С юанем ситуация похожая, однако в укрепление китайской валюты против рубля спекулянты начали играть всего лишь с этого вторника.

В общей сложности, чистый «лонг» физических лиц по фьючерсам на доллар достиг 161,3 тыс. контрактов.

Ссылка на пост

Авто-репост. Читать в блоге >>> Физлица увеличили валютные спекуляции в 5 раз

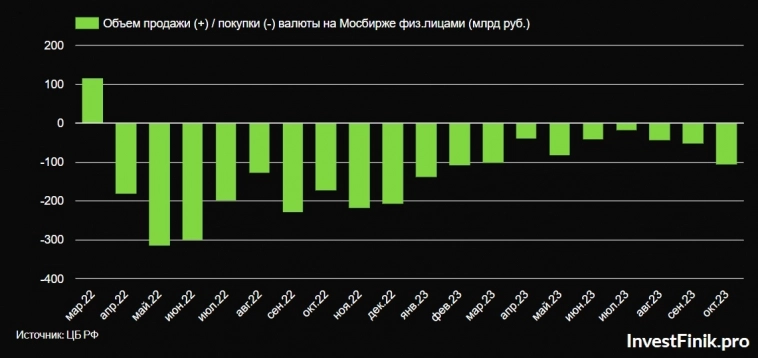

Физлица увеличили валютные спекуляции в 5 разНа фоне ослабления курса рубля к доллару физические лица активизировали свои покупки иностранной валюты на биржевых торгах Мосбиржи. По данным Банка России в октябре объем чистых покупок валюты составил 108,3 млрд рублей, что в два раза больше, чем месяцем ранее.

Падение курса рубля к доллару в течение девяти месяцев года привело к тому, что была сломлена тенденция к снижению чистого объема покупки валюты на бирже среди населения. Если в мае 2022 г. физлица купили валюту на Московской бирже на 315 млрд рублей, то к июлю текущего года объем упал до 19,3 млрд, однако потом рост возобновился и в октябре «физики» приобрели иностранную валюту объемом в 5 раз больше, чем в июле.

Таким образом, ситуация с рублем опять подорвала появляющуюся веру в российскую валюту у населения страны.

Ссылка на пост

Авто-репост. Читать в блоге >>> Российские банки наращивают длинные позиции по доллару

Российские банки наращивают длинные позиции по долларуНа протяжении первого полугодия 2023 г. российские банки постепенно снижали объем длинной позиции по иностранной валюте и золоту. Если на начало года совокупный «лонг» был равен 1,3 трлн рублей, то к 01 июня он упал до 707 млрд.

Однако с июня наметилась тенденция к возобновлению роста ставок на падение рубля к иностранной валюте. В начале сентября объем вырос до 965 млрд рублей.

Также хотелось бы отметить последовательный рост разницы между валютными активами и валютными пассивами. С апреля текущего года идет постепенное увеличение — с 2,76 трлн до 3,9 трлн рублей. Если смотреть из истории последних лет, то кредитные организации имели больше обязательств в валюте чем активов лишь в спокойные времена. Перед каким-то кризисами и в их период банки обычно накапливали профицит активов к пассивам.

Таким образом, могу предположить, что действия российских банков говорят о том, рубль если укрепится, то не сильно.

Ссылка на статью

Авто-репост. Читать в блоге >>> ВТБ готов к рывку и рост доллара

ВТБ готов к рывку и рост доллараОбсудил акции ВТБ, фондовый рынок России и ситуацию в долларе.

?si=2cTCXIc29tjOE2gS

Телеграм-канал

Авто-репост. Читать в блоге >>> ВТБ готов к рывку и рост доллара

ВТБ готов к рывку и рост доллараОбсудил акции ВТБ, фондовый рынок России и ситуацию в долларе.

?si=2cTCXIc29tjOE2gS

Телеграм-канал

Авто-репост. Читать в блоге >>> Иррациональность фондового рынка на примере ОВК

Иррациональность фондового рынка на примере ОВКОбсудил новостной фон и IPO на российском рынке акций. Обсудил иррациональность фондового рынка. Рассказал о своих действиях.

?si=DwmemjC3Pfj8WOrj

Мой телеграм-канал

Авто-репост. Читать в блоге >>> В России вводят валютное регулирование

В России вводят валютное регулирование

Обсудил основательно валютный рынок России, а также фондовый рынок.

?si=_csSOT_ftMNT2faD

Телеграм-канал подкаста

Авто-репост. Читать в блоге >>> Зависимость рубля от внешней торговли

Зависимость рубля от внешней торговлиРешил посмотреть, насколько рубль зависит от профицита внешней торговли. В ЦБ говорили недавно, что из-за его падения у нас ослабевает и доллар.

Посмотрел. Если честно, не заметил прямой закономерности. У нас были периоды, когда рос профицит внешней торговли, а курс рубля падал. Были периоды когда профицит резко снижался, а рубль рос или находился на том же уровне. Да и по идее, пока профицит торговли, курс не должен падать. Все-таки профицит, а не дефицит.

Однако заметил то, что при падении профицита и сохранении слабых показателей в течение какого-то более-менее длительного периода доллар к рублю переходил на более высокий ценовой уровень.То есть, любой отрицательный шок профицита поддалкивал рубль вниз, а вот положительный шок пока не приводил к тому, чтоы рубль закреплялся на более сильных позициях.

В общем, я к чему — у нас проблема не внешней торговли или экономики, а проблема в головах. Все при любом кипише бегут в доллар. Изменив эту привычку, стабилизируется и рубль.

Авто-репост. Читать в блоге >>> Нефть. Отчет COT.

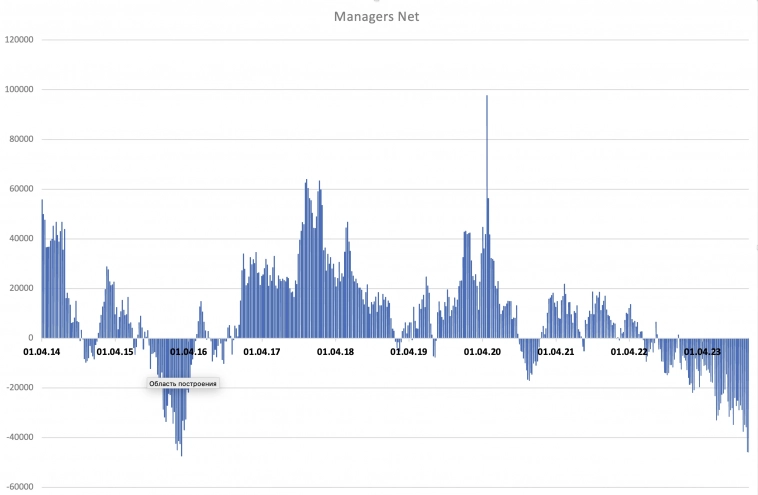

Нефть. Отчет COT.Нефть сегодня продолжает свой рост. Напомню, что 26 ноября заседание ОПЕК+. Возможно, рынки это и отыгрывают. Закладывают продление ограничений по добыче и экспорту со стороны Саудовской Аравии и России.

В пятницу Комиссия по торговле товарными фьючерсами опубликовала новые данные по позициям трейдеров. Так вот, там очередной многолетний рекорд по чистому «шорту» по фьючерсам и поционам по контрактам WTI на ICE — почти 46 тыс. контрактов, чего не было с 2016 г.

На NYSE с физическими контрактами чистый «лонг» среди спекулянтов продолжил падение — до 124,3 тыс. контрактов.

Как по мне, по-прежнему бычья картина для нефти, поэтому продолжаю держать длинную позицию по ней.

Мой телеграм-канал

Авто-репост. Читать в блоге >>> Отчет OZON и заявления ЦБ о ставке. Подкаст

Отчет OZON и заявления ЦБ о ставке. ПодкастОбсудил заявление ЦБ о процентной ставке и отчет OZON. Рассказал о своих действиях на рынке.

Мой Телеграм канал

Авто-репост. Читать в блоге >>> ММВБ - коносолидация или коррекция?

ММВБ - коносолидация или коррекция?Торги на Мосбирже начались с распродаж. Индекс Московской бирже с утра падал на 1,4%. Сейчас потери немного отыграны.

Пока индекс, по моему мнению, находится в коррекционном канале после выхода из боковика (см. График). И именно уход индекса ниже 3180 пунктов может означать, что на рынок пришла новая коррекция.

Неприятное движение с утра, но пока в рамках консолидации. Однако не очень позитивное движение, которое вносит каплю пессимизма для перспектив российского рынка акций.

Наш Телеграм-канал

Авто-репост. Читать в блоге >>> Рынок может столкнуться "нефтяным шоком"

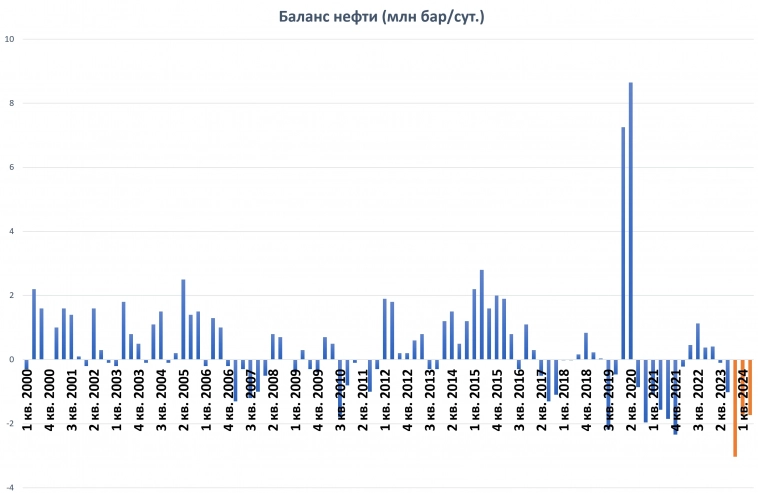

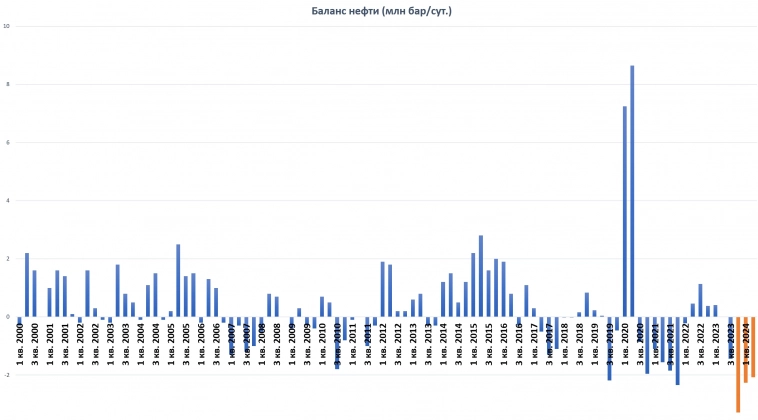

Рынок может столкнуться "нефтяным шоком"ОПЕК опубликовала очередной месячный обзор рынка нефти. По новым расчетам дефицит нефти в 3-м квартале 2023 г составил 1,02 млн баррелей в сутки.

Согласно прогнозу картеля, в 4-м квартале спрос на нефть составит 103,28 млн баррелей в сутки. По расчетам ОПЕК страны вне организации в текущем квартале будут добывать в среднем 72,35 млн баррелей в сутки, что на 1,18 млн меньше, чем в 3-м квартале. Падение производства будет вызвано добровольными ограничениями России. В своем сегодняшнем отчете ОПЕК подтвердила, что Россия выполняет свои обязательства.

В октябре страны ОПЕК добывали 27,9 млн баррелей в день.

Таким образом, по итогам 4-го квартала дефицит сырья на рынке нефти может достичь 3 млн баррелей!

Согласно отчету ОПЕК, падение стоимости сырья было вызвано действиями спекулянтов. Если это действительно так, то на фоне очень низких складских запасов нефти в мире, мировой рынок и вовсе может столкнуться с «нефтяным шоком» .

Наш Телеграм-канал

Авто-репост. Читать в блоге >>> Рынок нефти

Рынок нефтиКотировки на нефть в свете событий на Ближнем Востоке неплохо подросли на прошлой неделе. Решил посмотреть на общую ситуацию на рынке.

1. Для начала взглянем на общий мировой баланс. Согласно данным ОПЕК, в 3-м квартале 2023 г. на рынке сформировался заметный дефицит сырья. При спросе в 102,17 млн баррелей в сутки предложение равно 100,73 млн. Таким образом, дефицит сырья в 1,44 млн баррелей. Если нефтяной картель оставит добычу на таком же уровне и прогноз по добыче в мире окажется правильным, то в 4-м квартале мир ожидает дефицит аж в 3,29 млн. Для этого необходимо, чтобы Россия оставалась в рамках своих добровольных квот.

2. На фоне серьезного дефицита нефти сокращаются запасы нефти и нефтепродуктов в США и странах ОЭСР. К примеру, в США, как общие резервы нефти, так и стратегические, упали до уровней середины 80-х годов. Правда, тогда, потребление нефти в США было порядка 16 млн баррелей в сутки. Сегодня дневной спрос 20+ млн баррелей.

3. Интересный факт — крупнейшие компании мира, такие как Exxon и Chevron предпочитают не в разы наращивать инвестиции в добычу, а гасить задолженность, выплачивать дивиденды акционерам и покупать другой бизнес.

Авто-репост. Читать в блоге >>> Состоялся неплохой выход из боковика в индексе Мосбиржи

Состоялся неплохой выход из боковика в индексе Мосбиржи

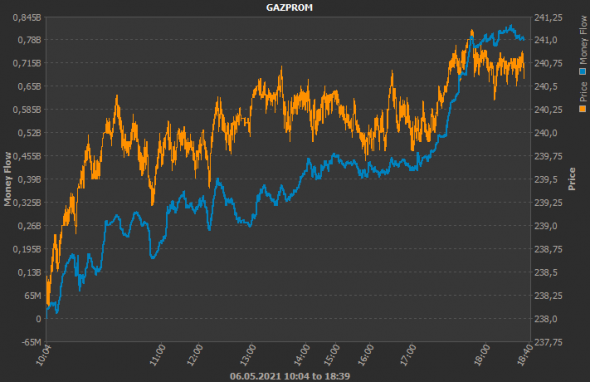

Вчерашний рост фондового рынка России сопровождался неплохими покупками в акциях Газпрома и Сбербанка. В нефтяных компаниях интереса не было.

За основную торговую сессию чистый приток в бумаги Сбербанка составил 1,35 млрд рублей, в Газпром — около 800 млн.

С одной стороны, в праздничные и выходные дни состоялся хороший выход из боковика в рублевом индексе Московской биржи.

Однако, все это произошло тогда, когда большая часть российских институциональных инвесторов отдыхает. Это вселяет небольшую тревогу. Наш Телеграм-канал

Авто-репост. Читать в блоге >>> Делаем ставку на падение недвижимости в США

Делаем ставку на падение недвижимости в США

За последний год цены на недвижимость в США выросли на 11% согласно данным FHFA.

На фоне взлета цен на жилую недвижимость начало сокращаться общее число заявок на ипотеку, что является тревожным фактором для рынка недвижимости. К примеру, американские жители существенно сократили спрос на ипотеку в начале 2006 г., а цены на дома приступили к падению только через год.

Помимо прочего, рынки всерьез готовятся к повышению ставки со стороны ФРС из-за инфляционных рисков, это приведет к росту ипотечных ставок. Поэтому, если в ближайшее время на фоне роста инфляционных ожиданий количество заявок на ипотеку не взлетит, то это будет сигналом к тому, что рынок насытился спросом и его увеличение в ближайшее время мало возможно.

Таким образом, мы собираемся сделать ставку на падение акций застройщиков и делать это планируем через длинные опционы пут на строительные компании.

Один опцион пут со страйком в 55 долларов за акцию PHM и сроком исполнения 20.01.23 г. стоит около 785 долларов. Наш Телеграм-канал

Авто-репост. Читать в блоге >>> Есть ли пузырь на фондовом рынке США?

Есть ли пузырь на фондовом рынке США?

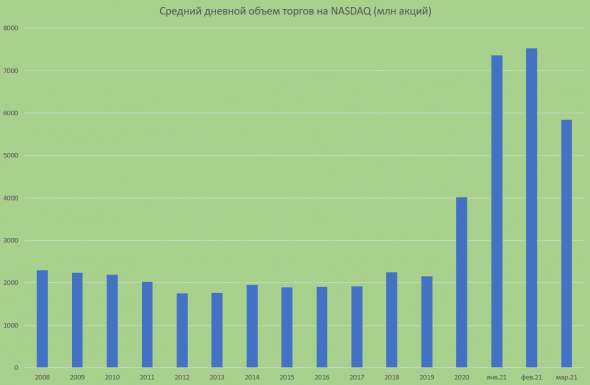

В феврале прошлого года объем торгов на бирже NASDAQ впервые с 2009 г. превзошел объем торгов на бирже NYSE и с тех пор стабильно находится выше.

Объем торгов в долларовом выражении как на NADAQ, так и на NYSE резко вырос, к примеру, в нынешнем году среднедневной объем торгов выше, чем в 2019 г. на 70%!

Кроме того, за прошлый год объем оборота на NASDAQ в акциях вырос по отношению к 2019 г. примерно в два раза, а в первые месяцы 2021 г. среднедневной оборот поднялся еще на 80% по отношению к 2020 г.

Авто-репост. Читать в блоге >>> Нефть пробила значимый уровень сопротивления

Нефть пробила значимый уровень сопротивления

Сегодня конец месяца и, похоже, нефтяным ценам удастся закрыть месяц выше верхней границы клина, в котором сырье находилось на протяжении 13 лет.

Если нефти удастся закрепиться в новом «измерении», то тогда для нее откроются новые высоты, и со временем мы вполне можем увидеть 100 долларов за бочку.

Но сначала нам надо закрыть сегодняшний день выше 61 доллара за марку WTI. Наш Телеграм-канал

Авто-репост. Читать в блоге >>> IPO "Сегежа Групп"

IPO "Сегежа Групп"

На этой неделе состоится IPO «Сегежа Групп». Заявленный диапазон размещения 7,75-10,25 руб./акцию.

Просмотрев отчеты компании, выделили несколько любопытных факторов.

1. Все убытки компании с 2017 г. вызваны валютной переоценкой из-за того, что часть долга (по итогам 2020 г. 35 млрд руб.) номинировано в евро.

2. Если из чистой прибыли убрать валютную переоценку, то компания окажется прибыльной. На основе этих расчетов получаем в среднем рентабельность капитала в 20-25%. С такой рентабельностью, бумагам свойственна оценка в 15-20 Р/Е.

3. При размещении бумаг по верхней границе Р/Е будет равен ~16.

4. Компания платит дивиденды и намерена это делать после IPO (~3% доходность).

5. 70% выручки компания получает в валюте, что нивелирует валютную переоценку задолженности эмитента.

6. Книга заявок полностью переподписана 23 апреля.

При размещении акций по верхней границе, по нашим оценкам «Сегежа Групп» будет иметь справедливую стоимость, а рост бумаг будет зависеть от возможности эмитента наращивать свои продажи в ближайшие годы.

Наш Телеграм-канал

Авто-репост. Читать в блоге >>> Для России рисков нет

Для России рисков нетВчерашние действия со стороны США практически никак не сказались на страновом риске России.

После звонка президента США президенту России кредитно-дефолтный своп нашей страны заметно подешевел, что говорило о снижении риска. В то же самое время после вчерашних санкций CDS закрыл день на уроне в 107,39 базисных пункта, что заметно ниже, чем в начале недели.

Наш Телеграм-канал

Таким образом, можно констатировать, что участники рынка не верят в эскалацию геополитических рисков. а вчерашнюю речь Джо Байдена воспринимают, как попытку сгладить углы.

Посмотрим на ответ России.

Авто-репост. Читать в блоге >>>