комментарии Михаил Titov на форуме

-

🔮 Что показывает нам отчет:

🔮 Что показывает нам отчет:

За полугодие выручка нормально так жахнула на 37% до 189 ярдов. Операционка 35 против 23,5 годом ранее. Стоит сказать, что ПИК, видимо, хорошо монетизировало сложившуюся ситуацию с льготной ипотекой, которая до сих пор продолжает действовать. Плюс рост цен на само жилье

А вот с беспоставочными инструментами тема мутная

Как я понял Банку РФ фтюхали (или грамотно закинули) какую-то шляпу (для банка) в 2017 и 2018 году. По которой ПИК платит платежи (хотя похоже им банк еще и доплачивает), а Банк в свою очередь компенсирует разницу роста курсовой стоимости базового актива (акции ПИК) и цену заключения контракта. Короче говоря — ПИК придумал какую-то схему, по которой акции не являются казначейскими или квазаказначейскими, но профит он от них получает такой, как-будто они на балансе.

Такой расклад позволяет ПИКу манипулировать фин.показателями через курсовую стоимость своих акций.

Таким образом вычеркиваем 57 ярдов от это шляпы из чистой прибыли в 69,4 млрд (17,9 млрд годом ранее). Из прошлогодних вычесть 5,3 надо. Выходит, скорректированная на данный показатель прибыль осталась на одном месте. А следовательно, сам бизнес маржу выходит подрастерял.

Капитализация сейчас 900, прибыль без всяких мутных схем ТТМ = 80 ярдов. «Доход» пророчит 45 рублей на акцию в след. 12 мес. (3,4% годовых).

Выходит, что на первый взгляд инвестиционно, тут ловить уже нечего

Спекулятивно же — ПИК очень заинтересован в росте курса акций, и очень не заинтересован в его падении. У Банка РФ рублей бесконечно много, на выплаты ПИКу по беспоставочному инструменту хватит, если ПИК будет пампить каким-то образом свои акции.

🔮 Что показывает нам отчет:

🔮 Что показывает нам отчет:

Рост выручки за полугодие 7,7% до 529 млрд. Серьезно? 7,7%, учитывая сокращение в прошлом году и увеличение объемов добычи со стороны ОПЕК+ в этом. Муть — за выручку ставим минус

Операционка еще и упала со 139 до 130 млрд — тоже минус

Благо не было валютных и прочих переоценок, в том числе и валютных долгов НМТП (как дочки, которые идут в МСФО транснефти), поэтому чистую прибыль намулевали 109 млрд против 73 млрд. Хотя если скорректировать их, то будут практически одинаковыми

Выручка ТТМ — 1 трлн, ЧП — 166 млрд, капа 1,2 трлн (157к/акц). Понятное дело, что тут префы торгуются и тема у них больше в дивах. Но имхо, пока выходит ~11 тыс, что 7% на акцию — далеко не самое интересное предложение среди дивидендных тикеров, тем более в нефтегазе (знаю, что можно и в транспорт записать)

khornickjaadle, какие к чертям 35 рублей??? За полгода (за два квартала) 17.85 рублей, при том, что второй квартал традиционно самый плохой (из-за профилактических работ). При том, что цена выросла за это время примерно на 30% (есть основания считать, что во втором полугодии цена такой и останется, на 30% выше, чем во втором квартале). По моему речь уже достаточно очевидно идет от 45 рублях, даже на о 40.

Evvibris, согласен, 45 вполне реально маячат. А 45 р дд — это цена бумаги от 500 и выше. Как бы даже не от 550.

LynxC, Вот так же хомячков в 2007 засаживали по 360)))

Алексей Суриков, В 2007 газпром по мультам, дивам и т.п. оценивался не адекватно, прям как сейчас многие IT.

2007 год:

Выручка — 1,7 трлн

Чистая прибыль — 360 млрд

Прибыль на акцию — 15,2 руб

Дивиденд на акцию — 2,6 руб

ROE = 9,1%

ROA = 6%

Акций 23,6 млрд

P/E = 23

Капитализация при цене 360 рублей = 8,5 трлн! И это при прибыли 300, при том, что тепы роста там совершенно обычные

Так что, те кто брал в 2007, как и нынешние инвесторы во всякое IT, Био, ESG и т.п. барахло, должны были быть готовы, ждать окупаемость своих инвестиций десятки лет. Вот собственно и все

убыток в 2.6 ярда за квартал (годом ранее 35 ярдов)

за первое полугодие убыток 27.7 ярдов (целых в два раза меньше, чем было год назад!)

пазитив! надо тарить!

zzznth, 279 рублей за папиру не за горами

Несмотря на то, что цены на продукцию находятся на хороших уровнях, прибыли акционерам все равно не видать. Валовая прибыль 446 млн, а на проценты компания тратит 600! Либо реально все у них плохо с фин. положением, либо свои люди выкачивают деньги через проценты, ибо зачем делиться с остальными акционерами?

Несмотря на то, что цены на продукцию находятся на хороших уровнях, прибыли акционерам все равно не видать. Валовая прибыль 446 млн, а на проценты компания тратит 600! Либо реально все у них плохо с фин. положением, либо свои люди выкачивают деньги через проценты, ибо зачем делиться с остальными акционерами?

Прибыль Газпрома в 8 раз превышает прибыль Tesla за аналогичный период.

IPbuilder, а тесла 600 ярдов долларв стоит? значит газпрому по тесла $4,8 трлн пора стоить))) Спекуляции - открыли в Газпроме, закрыли в БСП

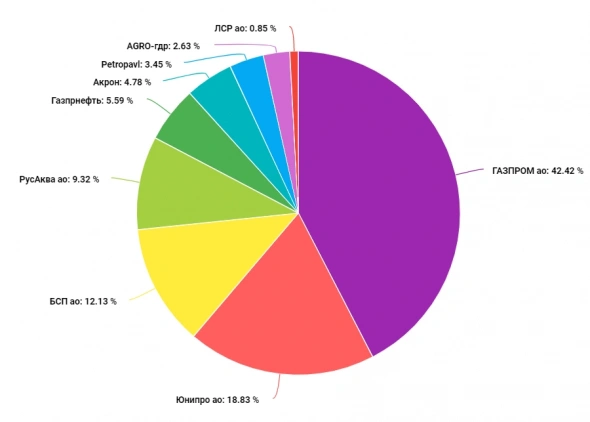

Спекуляции - открыли в Газпроме, закрыли в БСП🔴 Банк Санкт-Петербург (#BSPB) – сокращение позиции (16,5% ➡️ 12,1%)

Позиция по БСП разделена у нас на инвестиционную и спекулятивную часть. О причинах открытия спекулятивной части писали в начале августа. Цель была 75 рублей на рынке или оферта на обратный выкуп в зависимости от того, что наступит раньше.

Спустя 20 дней после входа в позицию по ~70,8, котировки в плотную подошли к отметке в 75. Понимая, что навряд ли цена добьет до 75 ровно, выставили заявку на продажу спекулятивной доли по 74,79, которую за день потихоньку удволетворили.

Итог: +5,6% меньше, чем за месяц

Инвестиционную часть также держим. Как бизнес Банк Санкт-Петербург до сих пор остается фундаментально сильной идеей с крайней недооценкой.

🟢Газпром (#GAZP) – увеличили долю (13,6% ➡️ 41,4%)

Причины:

📃 Сильный фундаментальный фон. Котировки газа на европейских хабах пробили $602 за тыс. кубических метров. Сегодня должна выйти отчетность с ростом показателей г/г, по которой также можно будет сократить неопределённость в отношении размера дивидендов по итогам 2021 года.

Авто-репост. Читать в блоге >>> Спекуляции - открыли в Газпроме, закрыли в БСП

Спекуляции - открыли в Газпроме, закрыли в БСП🔴 Банк Санкт-Петербург (#BSPB) – сокращение позиции (16,5% ➡️ 12,1%)

Позиция по БСП разделена у нас на инвестиционную и спекулятивную часть. О причинах открытия спекулятивной части писали в начале августа. Цель была 75 рублей на рынке или оферта на обратный выкуп в зависимости от того, что наступит раньше.

Спустя 20 дней после входа в позицию по ~70,8, котировки в плотную подошли к отметке в 75. Понимая, что навряд ли цена добьет до 75 ровно, выставили заявку на продажу спекулятивной доли по 74,79, которую за день потихоньку удволетворили.

Итог: +5,6% меньше, чем за месяц

Инвестиционную часть также держим. Как бизнес Банк Санкт-Петербург до сих пор остается фундаментально сильной идеей с крайней недооценкой.

🟢Газпром (#GAZP) – увеличили долю (13,6% ➡️ 41,4%)

Причины:

📃 Сильный фундаментальный фон. Котировки газа на европейских хабах пробили $602 за тыс. кубических метров. Сегодня должна выйти отчетность с ростом показателей г/г, по которой также можно будет сократить неопределённость в отношении размера дивидендов по итогам 2021 года.

Авто-репост. Читать в блоге >>>

URL

URL

Нет презентаций для инвесторов, невысокий уровень раскрытия информации

Вроде изменилось уже, презентации норм выпускают

Опять СМИ пишет херню. Есть факт, что у чувака истекает контракт. Слишком впечатлительный журналист, решил набросить говна на вентилятор, написав МОЖЕТ уйти (а может и не уйти)

Михаил Titov, да я чето тоже усомнился в новости

Тимофей Мартынов, новость тут по факту в чем — скоро у басова закончится контракт, ну ок, перезаключит, первый контракт что ли. Все остальное — личные влажные мечты автора статьи Опять СМИ пишет херню. Есть факт, что у чувака истекает контракт. Слишком впечатлительный журналист, решил набросить говна на вентилятор, написав МОЖЕТ уйти (а может и не уйти)

Опять СМИ пишет херню. Есть факт, что у чувака истекает контракт. Слишком впечатлительный журналист, решил набросить говна на вентилятор, написав МОЖЕТ уйти (а может и не уйти)

уши РДВ показались)

Роман Ранний, Где?? Они про акрон хрен знает когда писали, да и у них стоит даунсайд с целю 5800

Михаил Titov, здесь t.me/cbrstocks/24978

и здесь t.me/cbrstocks/24979

у них ещё закрытая телега есть, там актуальней информация

Роман Ранний, это просто новость с прайма) при чем тут они?

уши РДВ показались)

Роман Ранний, Где?? Они про акрон хрен знает когда писали, да и у них стоит даунсайд с целю 5800 Все была надежда, что Акрон еще недельку будет около 6к, а БСП до его роста дойдет до 72, переложиться… не случилось, вместо 15% всего 9% от портфеля набрал. Может окатиться, доберу, нет, так едем вверх уже не дергаемся :)

Все была надежда, что Акрон еще недельку будет около 6к, а БСП до его роста дойдет до 72, переложиться… не случилось, вместо 15% всего 9% от портфеля набрал. Может окатиться, доберу, нет, так едем вверх уже не дергаемся :) Лидер роста: Цены никак не реагировали на рост цен на удобрения, пока у компании была оферта на обратный выкуп. Сейчас же все очнулись и поняли, что акрон по 6к — сильно дешево для компании с таким темпом роста бизнеса, конъюнктуре и дивидендами с привязкой к доллару

Лидер роста: Цены никак не реагировали на рост цен на удобрения, пока у компании была оферта на обратный выкуп. Сейчас же все очнулись и поняли, что акрон по 6к — сильно дешево для компании с таким темпом роста бизнеса, конъюнктуре и дивидендами с привязкой к доллару

Физики видимо спасают бабки от инфляции и продолжают их тратить

Тимофей Мартынов, вам первое и второе место сразу) за коменты к отчету бсп)

Думаю Озон ещё себя покажет, доставка за 3-4 дня вместо недель с алиэкспресса, веский довод

Virtaletov, у WB лучше сервис, да и основные товары уже ресейлят в рф а почта России за последние годы очень подтянулась. Москва-питер посылка 1-2 дня идет, Москва-Ростовская область 4 дня.