комментарии Nelson на форуме

-

А кто нибудь интересовался соотношением цен от ветрогенерации и традиционной генерации?

А кто нибудь интересовался соотношением цен от ветрогенерации и традиционной генерации?

Решил немного пофантазировать на предмет будущего видения бизнеса ОР. Если, к примеру, компания продаст свои запасы товара под СТМ, и нарастит запасы поставщиков, то получится следущее: сейчас всего запасов 16,5 млрд. руб. — поставщики ок. 2 млрд. руб., товар под СТМ и запасы сырья для фабрик ОР примерно на 14,5 млрд. руб. Если ОР продаст товара из своих «твёрдых» запасов на 10 млрд. руб. (закупочная цена), то выручит примерно 20 млрд. руб (цена реализации). Поставщики нарастят свои «мягкие» запасы на 10 млрд. руб., до 12 млрд. руб. В результате проведённого замещения запасов, ОР станет продавать товар поставщиков и заниматься производством обуви или каких-нибудь других товаров. С выручки 20 млрд. руб. можно постепенно погасить огромные долги. Результат — капа компании без долгов взлетает в разы. Судя по последнему отчёту МСФО 1 полугодие 2020, ОР авансировал на покупку (производство) в Китае товара под СТМ на примерно ту же сумму, что и продал. Авансы выданные под это не сократились, а выросли: на 31 декабря 2019 года авансов выданных было 5,259 млрд. руб., а на 30 июня 2020 года их стало 5,477 млрд. руб. То есть, ОР нарастил запасы товара под СТМ, запасы товара поставщиков маркетплеса и долги.

khornickjaadle, остается понять, а продаст ли она товара на 10 ярдов до того как получит кассовый разрыв из за нехватки наличности?

На 1 октября стоимость бизнеса 16,4 ярда, при капе 3,5 ярда. Недооценка, однако…

khornickjaadle, да нет, нормально. Зачем долги в расчет брать. Пускай учатся работать с заемными средствами.

Фундаменталка не изменилась, всё в силе

Национальное Достояние, вот лично меня фундаменталка как раз и начинает напрягать. Сейчас меняется баланс компании. Как бы не говорили, а вечные бонды будут отгрызать часть прибыли, которая могла бы распределяться на акционеров компании теперь они ещё хотят выпустить вечники в рублях. Это значит опять минус от прибыли. Или я что то не понимаю?

Какого металлурга выбрать: НЛМК?

Продолжаем изучать отчеты металлургов. Северсталь меня немного расстроила, а что по НЛМК? Давайте взглянем на отчет, а в конце сделаем выводы.

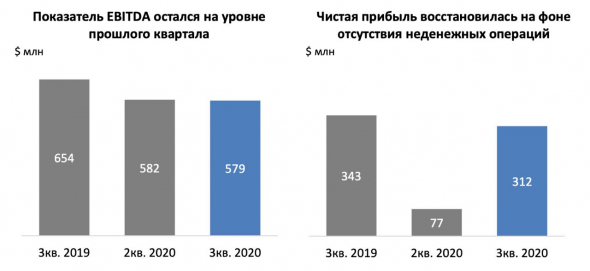

По результатам 3 квартала компания увеличила выручку на 3% кв/кв. Так начинается презентация отчета. Но мы будем более объективными и провалимся к результатам в сравнении с прошлым годом. Тут динамика отрицательная. Минус 13% по сравнению с 2019 годом и $4,4 млрд. Снижение было вызвано падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж. За 9 месяцев продажи еще хуже, -16,8%. Пандемия оказала значительное влияние на бизнес компании.

А вот с ростом операционных расходов руководству удалось справиться. Получают мой респект и оставляют эти статьи расходов на уровне прошлого года. К тому же, в отличие от Северстали, компания получила прибыль от курсовых переоценок за 3 квартал. Они же не оказали давление и за 9 месяцев. В итоге, чистая прибыль НЛМК за 3 квартал сократилась всего на 9,3% до $0,3 млрд, а за 9 месяцев на 40,5%. Напомню, что Северсталь кратно снизила свою прибыль по итогам всех периодов 2020 года.

Меня приятно удивили результаты НЛМК, и расстроили Северстали. Логично, что при добавлении в свой портфель, некоторые инвесторы используют диверсификацию по металлургам. Добавляют их в равных частях в свой портфель, дабы избежать вот таких перекосов. Ту наверное лаконично бы смотрелась еще и ММК, но о ней в другой статье.

Что касается дивидендов, то тут ситуация аналогичная. Руководство рекомендует к выплате по итогам квартала 6,43 рубля, что дает доходность в 3,7%. Предполагаемая годовая доходность составит 10,4%. Двузначная доходность сыграла на руку компании. Предвкушая солидные дивиденды, частные инвесторы ринулись скупать акции, что привело к росту на 27%, начиная с июля 2020 года.

Такой рост в акциях уместен, если принять во внимание сильные результаты за 3 квартал. Сильными их можно назвать с натяжкой. Все равно события 2020 года оказывают негативное влияние на бизнесы почти всех компаний. Однако, на их фоне НЛМК выглядит сильнее остальных.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

Мой Telegram-канал — ИнвестТема

Авто-репост. Читать в блоге >>>

Владимир Литвинов, после того как вы весной купили нлмк по 110, а затем как она отросла на 10% продали есть ли вообще смысл слушать вашу аналитику. Вижу чистой воды спекуляции без какого либо анализа. А может быть так. Допку скупает крупный инвестор типа банка + Титов продает ему часть контрольного пакета. Контроль переходит к какому нибудь более грамотному владельцу. Или теряешь контроль, или теряешь компанию целиком? Иначе допка никак не вписывается в логичную схему.

А может быть так. Допку скупает крупный инвестор типа банка + Титов продает ему часть контрольного пакета. Контроль переходит к какому нибудь более грамотному владельцу. Или теряешь контроль, или теряешь компанию целиком? Иначе допка никак не вписывается в логичную схему.

Всем снов… завтра, будет веселей😉

Харон, да, сегодня действительно веселый денек. С утра проданы спеклонги сберкассы и еще 25 процентов гамака. Откупать и покупать ничего не стал, только часть кэша от вчерашних продаж определил в облиги. Как-то так.

Пилат, облиги случайно не офз с переменным купоном берешь?

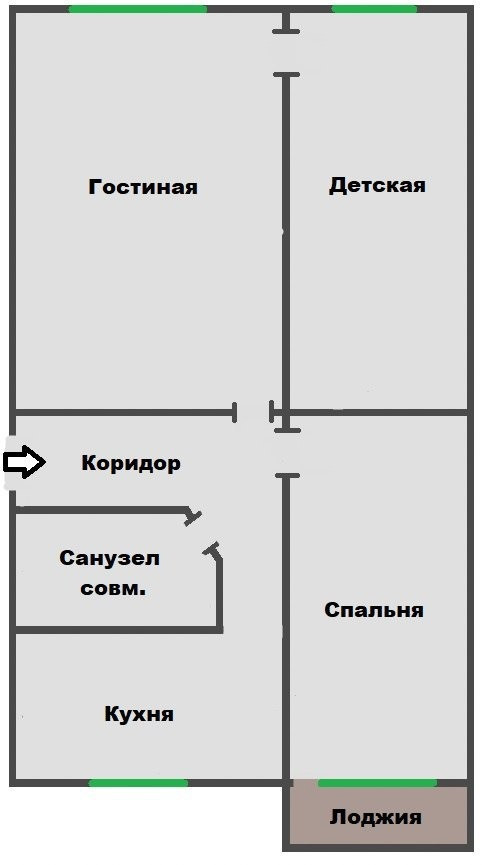

Не стать мне квартирным рантье. Продал бетон. Рассказываю о том, о чем не принято говорить: 6 подводных камней в недвижимости

Что за бетон такой и почему он так называется?

Можете прочитать мой старый пост здесь: https://smart-lab.ru/blog/580745.php

В августе-2020 (на хайпе вокруг недвижимости) мы решили его продать, и довольно быстро нашли покупателей (около 3 недель), ещё месяц покупатели ждали одобрения ипотеки, и вот он продан.

Немного расчётов:

Куплен за 1'720'000₽ в конце 2011 года

Продан за 1'800'000₽ в конце 2020 года (с учётом комиссии агентства)

Это +5% в рублях за 9 лет или 0,5% годовых!

К сожалению, вот такое 59-метровое чудо в не самом плохом (Кировском) районе Саратова стоит всего лишь 1,85 млн ₽ (31000₽/кв.м)

Авто-репост. Читать в блоге >>>

Finindie, да, за 9 лет квартира практически не прибавила в цене в сравнении с другими активами.

Инвест-идея по Газпрому.

Предположим, что в следующем году дивиденды будут такие же как в этом, т.е. 15,24 руб.

Сейчас акция стоит 163,98 и до дивидендов осталось 9 месяцев.

Годовая доходность покупки акций Газпрома по сегодняшней цене равна 15,24/163,98/9*12*100%=12,39%

Это в два раза лучше, чем депозит в банке.

И лучше чем ОФЗ

Для справки. Минимальная цена за два года (2019-2020) равна 145 рублей. Максимальная цена 272 рубля. Упали от потолка на 108 рублей. До дна осталось 19 рублей. Неплохие шансы. Конечно может провалиться и ниже. Но… вряд ли.

Авто-репост. Читать в блоге >>>

buy_sell, в том то и дело что это предположение вряд ли допустимо потому, что не вытянет газ по прибыли как в 19 году, а вот экстраполировать 19 год на 21 вполне вероятно. Двадцатый же считать как не системный — форс-мажорный. Ну и конечно теперь надо учитывать процентные выплаты по вечным бондам. Они будут влиять на прибыль. Вообще сейчас вечные бонды наверное можно рассматривать как эмиссию компанией привилегированных акций ибо по своим параметрам они соответствуют им.

Что думаете по отчетности за первое полугодие? пробежался мельком, как понимаю чистый убыток, плюс долги выросли. Отношение чистого долга к ебеде пугает. Кто что думает, платить компания сможет?

Вася Васев, платить по долгам или платить дивиденды? Если второе то вряд ли.

Lippia, Поддерживаю. Лично вы знакомы с их качеством? Я бы с удовольствием познакомился, но у нас на миллионный город нет их магазина. За то я не мог пройти мимо их конкурента Ральф Рингер и должен сказать дизайн отличный как по мне, все сделано из кожи, мало того сам ношу Ральфы, обувью очень доволен.

Андрей, хотела написать о том, что более дешевая обувь делает бОльшие обороты, красиво порассуждать о том, что «прирост потребления обусловлен коротким сроком носки из-за низкого качества (средний срок — один сезон)», что именно потому что люди меняют низкокачественную обувь каждый сезон, у компании будут выручки, но… поняла что мне тоже непонятна бизнес-модель компании. На их сайте есть карта с географией сбыта — сбыт сосредоточен вдоль южной границы страны, как будто пытается убежать на экватор с зимними сапогами, и мало магазинов на севере.

Lippia, если говорить о сроках носки, то надо в первую очередь обратиться к мнению женщин. Женщины не в последнюю очередь смотрят на то что в моде в данный сезон и покупать то что было в моде 2 года назад вряд ли захотят, а мода меняется почти каждый год. От части такая поведенческая модель заставляет покупать дешевле, но обновлять обувь чаще. Согласны?

Предлагаю обсудить не кредитные линии и качество товара, а прогноз погоды на зиму. Это правда, что нас ждёт особо скрипучая зима? Акции Обуви России рассматриваю через призму погоды. Они заработают нереальные деньги, если будет действительно холодно.

Lippia, Поддерживаю. Лично вы знакомы с их качеством? Я бы с удовольствием познакомился, но у нас на миллионный город нет их магазина. За то я не мог пройти мимо их конкурента Ральф Рингер и должен сказать дизайн отличный как по мне, все сделано из кожи, мало того сам ношу Ральфы, обувью очень доволен. Читаю последние новости. Промсвязьбанк объявляет об увеличении вложений клиентов в металлические счета и инвестиционные монеты. Народ понял что на банковских вкладах заработать уже сложно, а можно даже потерять при повышении ключевой ставки ЦБ. Посмотрел график золота и сравнил с липой. Не вижу особых различий. Акция показала себя как защитный актив против инфляции, девальвации рубля и доллара до кучи, а кто поучаствовал в весенней распродаже еще и заработал. За 9,5 месяцев +20,5% без учета дивидендов.

Читаю последние новости. Промсвязьбанк объявляет об увеличении вложений клиентов в металлические счета и инвестиционные монеты. Народ понял что на банковских вкладах заработать уже сложно, а можно даже потерять при повышении ключевой ставки ЦБ. Посмотрел график золота и сравнил с липой. Не вижу особых различий. Акция показала себя как защитный актив против инфляции, девальвации рубля и доллара до кучи, а кто поучаствовал в весенней распродаже еще и заработал. За 9,5 месяцев +20,5% без учета дивидендов.

Газпром не хочет сокращать дивиденды для финансирования социальной газификации — CFO

Газпром не хочет сокращать дивиденды для финансирования социальной газификации — CFO

Москва. 25 сентября. ИНТЕРФАКС — Манипуляции с цитатами замминистра

энергетики Павла Сорокина по вопросу финансирования социальной газификации за

счет дивидендов «Газпрома» заставили корпорацию выступить с отдельным

комментарием, подтверждающим приверженность эмитента дивидендной политике.

Сорокин упомянул, что в числе рассматриваемых источников финансирования

были льготы по НДПИ и сокращение дивидендов, но принятие этих мер как

сокращающих доходы федерального бюджета маловероятно. Несмотря на эту оговорку,

в ряде источников был сделан акцент именно на сокращении дивидендов, что вызвало

обвал акций «Газпрома».