27 ноября 2023, 11:07

Дивидендная корзина. Ожидаемая дивдоходность — 14,7%

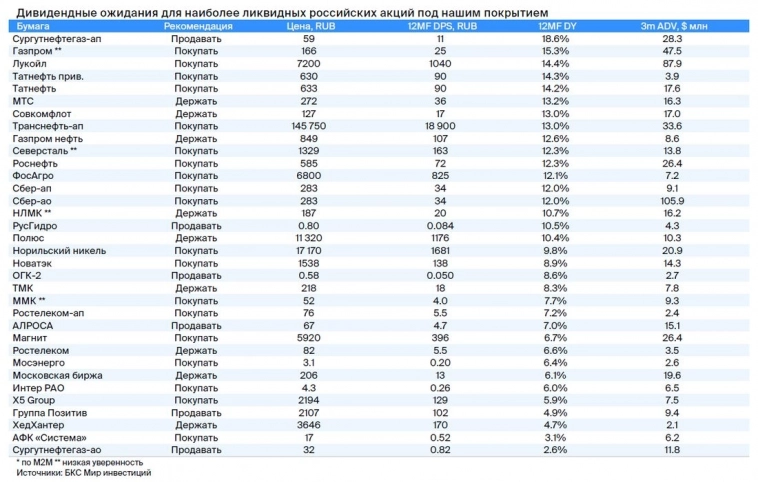

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• Татнефть-ао

• МТС

• Транснефть-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Корзина продолжает существенно опережать рынок, подтверждая устойчивый интерес инвесторов.

• Рынок все еще обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая средняя дивдоходность корзины составляет 14,7%.

• «Префы» Сбера покидают корзину, поскольку уступают место Татнефти после позитивного дивидендного сюрприза.

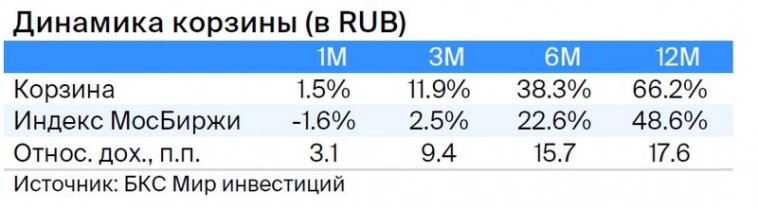

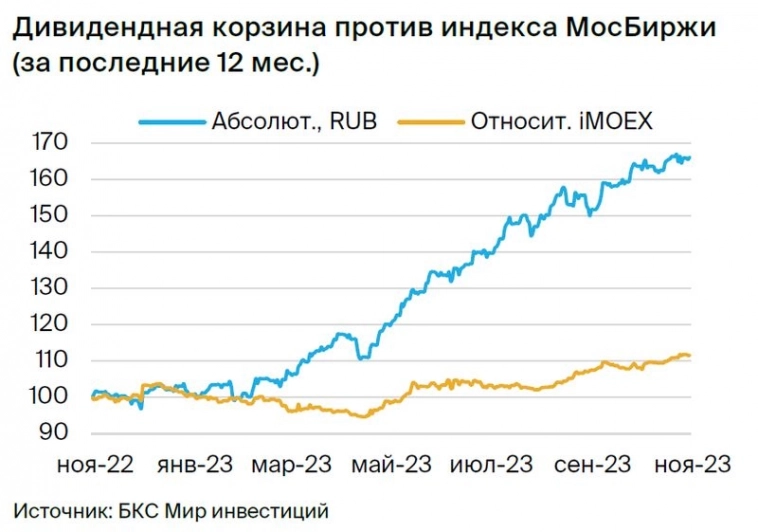

• Корзина за последний месяц выросла почти на 8%, опередив рынок на 3 п.п. Уверенное опережение на горизонте 6–12 месяцев на 16–18 п.п.

В деталях

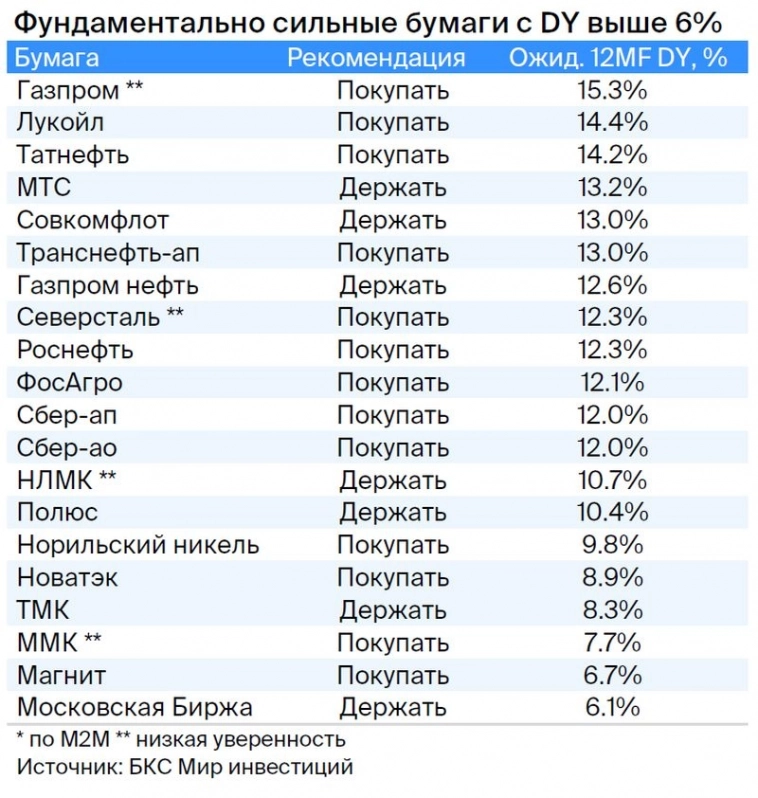

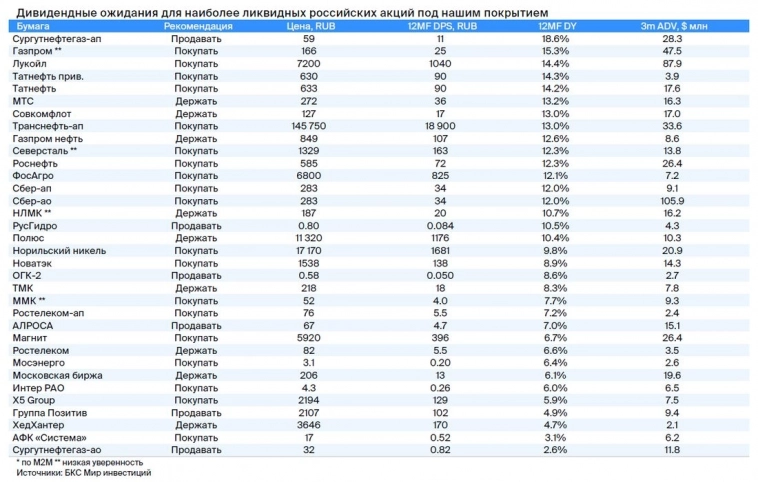

Дивидендная доходность рынка сохраняется около 10%, динамика рубля крайне важна. По нашим оценкам, ожидаемая взвешенная дивидендная доходность индекса МосБиржи на следующие 12 месяцев составляет 10,3%. Эта цифра остается практически неизменной всю осень: с одной стороны, уровень индекса существенно не меняется, с другой стороны, сохраняется также уровень дивидендов на акцию по отдельным бумагам, и во многих случая снижение ожиданий по одной бумаге компенсируется их ростом по другой.

На этом фоне отмечаем продолжающийся рост ставок, что, несомненно, делает стоимость капитала дороже, а ставки дисконтирования выше на коротком конце кривой ОФЗ. Однако и тут отмечаем нивелирующий эффект на более длинном конце кривой ОФЗ, который традиционно рассматривают как долгосрочную условно безрисковую ставку при дисконтировании дивидендов и денежных потоков в моделях оценки акций.

Таким образом на рынке эти силы пока плавно уравновешивали друг друга, хотя именно колебания курса рубля способны определить среднесрочное направление движения рынка. Отметим, что наши опасения о влиянии стремительного обесценения рубля на динамику корзины и рынка в целом, которые мы подчеркнули в прошлом месяце, оправдались.

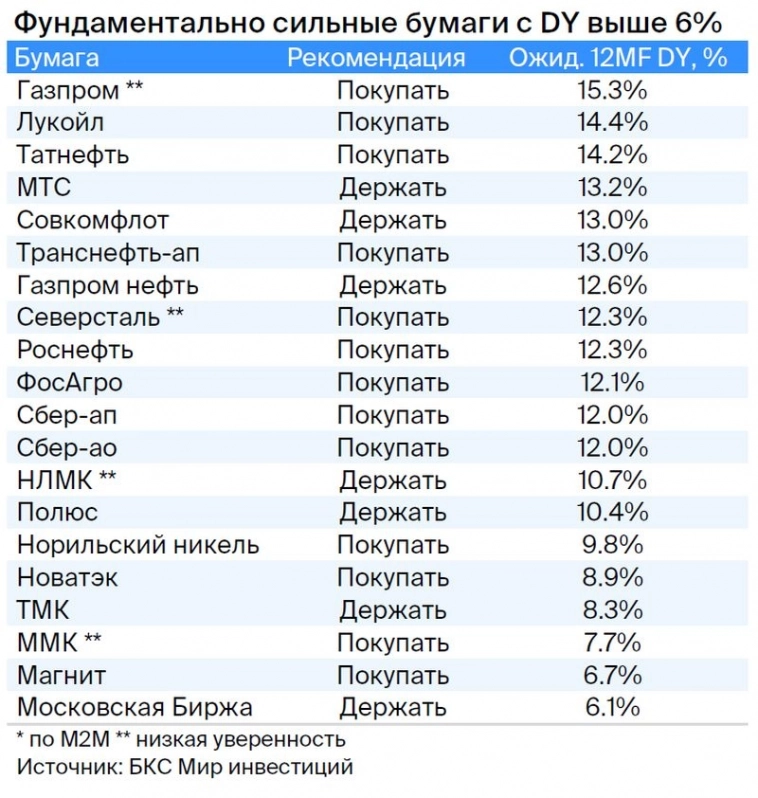

Дивидендная корзина обещает доходность 14,7%. Обновленная корзина теперь предлагает среднюю дивдоходность на ближайшие 12 месяцев на уровне 14,7%. Вместе с тем самые потенциально низкодоходные привилегированные акции Транснефти все равно предлагают ожидаемую доходность на уровне 13%.

В целом же средний уровень дивдоходности корзины сегодня чуть ниже оценок в предыдущем месяце — главным образом вследствие укрепления рубля и снижения ожиданий по дивдоходности «префов» Сургутнефтегаза. Можно также отметить, что этот уровень ниже текущей ключевой ставки, хотя мы и не видим большой ценности в сравнении этих величин. В нормальной ситуации устойчивого многолетнего экономического роста инвесторы вправе ожидать роста дивидендов на акцию, в то время как рынок, напротив, закладывается на снижение ставки в 2024 г. и далее.

Дивидендный сюрприз от Татнефти вынуждает нас исключить Сбер-ап. Мы возвращаем «обычки» Татнефти в нашу дивидендную корзину после неожиданно высоких вторых промежуточных дивидендов компании, которые были установлены на уровне около 100% чистой прибыли по МСФО за квартал. Если компания вернется к выплате 70% прибыли или выше, как это было с 2017 по 2019 гг., то ожидаемая дивидендная доходность подскочит с 11% до 15% или выше. Это, вероятно, приведет к дальнейшему ререйтингу акций.

В то же время мы вынуждены исключить привилегированные акции Сбера из дивидендной корзины. Текущие ожидания по дивиденду предполагают 34 руб. на акцию при выплате летом 2024 г. 50% прибыли по МСФО за 2023 г., что подразумевает рост дивиденда на 34% г/г и 12% текущей дивидендной доходности. Новая Стратегия 2024–2026, которая будет представлена инвесторам 6 декабря, может изменить прогнозы по дивидендам с учетом ожидаемого обновления дивидендной политики. Акция остается одним из фундаментальных фаворитов, несмотря на то, что она вынужденно покидает корзину.

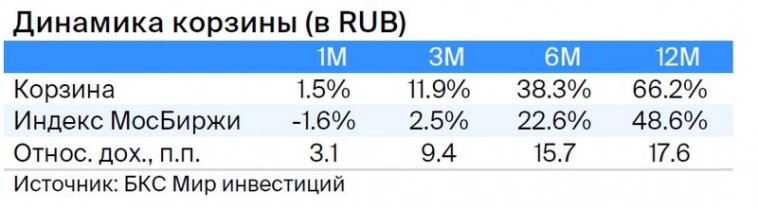

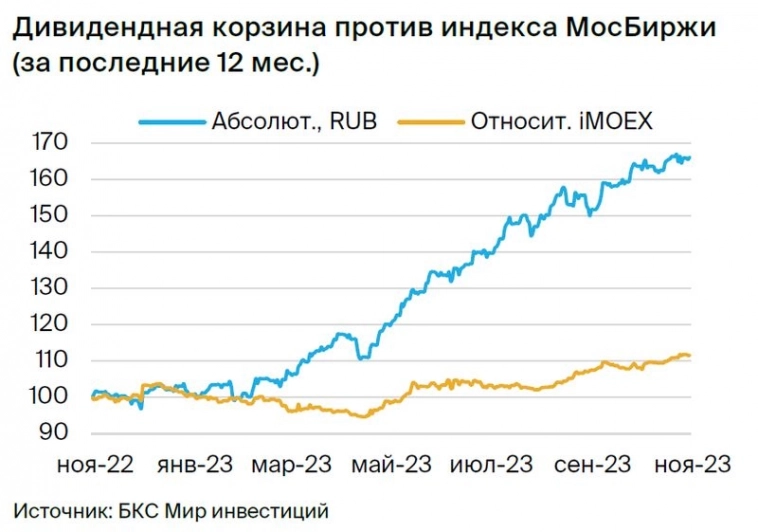

Сильная динамика подтверждает яркость дивидендной темы. За последний месяц корзина вновь выросла на 1,5% и превысила более чем на 3 п.п. снизившийся рынок, благодаря опережающей динамике «префов» Сургутнефтегаза и Сбера.

Вместе с тем опережение на горизонте 3 месяцев увеличилось более чем до 9 п.п., в то время как единственной акцией, проигравшей рынку, осталась МТС. За последние 12 месяцев корзина в плюсе на внушительные 66%, опережая индекс МосБиржи почти на 18 п.п. без учета дивидендов и почти на 8 п.п. с учетом дивидендов и налогов с них. Дивидендная тема, очевидно, остается одной из самых ярких на рынке.

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• Татнефть-ао

• МТС

• Транснефть-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

Главное

• Корзина продолжает существенно опережать рынок, подтверждая устойчивый интерес инвесторов.

• Рынок все еще обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая средняя дивдоходность корзины составляет 14,7%.

• «Префы» Сбера покидают корзину, поскольку уступают место Татнефти после позитивного дивидендного сюрприза.

• Корзина за последний месяц выросла почти на 8%, опередив рынок на 3 п.п. Уверенное опережение на горизонте 6–12 месяцев на 16–18 п.п.

В деталях

Дивидендная доходность рынка сохраняется около 10%, динамика рубля крайне важна. По нашим оценкам, ожидаемая взвешенная дивидендная доходность индекса МосБиржи на следующие 12 месяцев составляет 10,3%. Эта цифра остается практически неизменной всю осень: с одной стороны, уровень индекса существенно не меняется, с другой стороны, сохраняется также уровень дивидендов на акцию по отдельным бумагам, и во многих случая снижение ожиданий по одной бумаге компенсируется их ростом по другой.

На этом фоне отмечаем продолжающийся рост ставок, что, несомненно, делает стоимость капитала дороже, а ставки дисконтирования выше на коротком конце кривой ОФЗ. Однако и тут отмечаем нивелирующий эффект на более длинном конце кривой ОФЗ, который традиционно рассматривают как долгосрочную условно безрисковую ставку при дисконтировании дивидендов и денежных потоков в моделях оценки акций.

Таким образом на рынке эти силы пока плавно уравновешивали друг друга, хотя именно колебания курса рубля способны определить среднесрочное направление движения рынка. Отметим, что наши опасения о влиянии стремительного обесценения рубля на динамику корзины и рынка в целом, которые мы подчеркнули в прошлом месяце, оправдались.

Дивидендная корзина обещает доходность 14,7%. Обновленная корзина теперь предлагает среднюю дивдоходность на ближайшие 12 месяцев на уровне 14,7%. Вместе с тем самые потенциально низкодоходные привилегированные акции Транснефти все равно предлагают ожидаемую доходность на уровне 13%.

В целом же средний уровень дивдоходности корзины сегодня чуть ниже оценок в предыдущем месяце — главным образом вследствие укрепления рубля и снижения ожиданий по дивдоходности «префов» Сургутнефтегаза. Можно также отметить, что этот уровень ниже текущей ключевой ставки, хотя мы и не видим большой ценности в сравнении этих величин. В нормальной ситуации устойчивого многолетнего экономического роста инвесторы вправе ожидать роста дивидендов на акцию, в то время как рынок, напротив, закладывается на снижение ставки в 2024 г. и далее.

Дивидендный сюрприз от Татнефти вынуждает нас исключить Сбер-ап. Мы возвращаем «обычки» Татнефти в нашу дивидендную корзину после неожиданно высоких вторых промежуточных дивидендов компании, которые были установлены на уровне около 100% чистой прибыли по МСФО за квартал. Если компания вернется к выплате 70% прибыли или выше, как это было с 2017 по 2019 гг., то ожидаемая дивидендная доходность подскочит с 11% до 15% или выше. Это, вероятно, приведет к дальнейшему ререйтингу акций.

В то же время мы вынуждены исключить привилегированные акции Сбера из дивидендной корзины. Текущие ожидания по дивиденду предполагают 34 руб. на акцию при выплате летом 2024 г. 50% прибыли по МСФО за 2023 г., что подразумевает рост дивиденда на 34% г/г и 12% текущей дивидендной доходности. Новая Стратегия 2024–2026, которая будет представлена инвесторам 6 декабря, может изменить прогнозы по дивидендам с учетом ожидаемого обновления дивидендной политики. Акция остается одним из фундаментальных фаворитов, несмотря на то, что она вынужденно покидает корзину.

Сильная динамика подтверждает яркость дивидендной темы. За последний месяц корзина вновь выросла на 1,5% и превысила более чем на 3 п.п. снизившийся рынок, благодаря опережающей динамике «префов» Сургутнефтегаза и Сбера.

Вместе с тем опережение на горизонте 3 месяцев увеличилось более чем до 9 п.п., в то время как единственной акцией, проигравшей рынку, осталась МТС. За последние 12 месяцев корзина в плюсе на внушительные 66%, опережая индекс МосБиржи почти на 18 п.п. без учета дивидендов и почти на 8 п.п. с учетом дивидендов и налогов с них. Дивидендная тема, очевидно, остается одной из самых ярких на рынке.

*Не является индивидуальной инвестиционной рекомендацией

0 Комментариев