Снижение доходностей, но не в ВДО

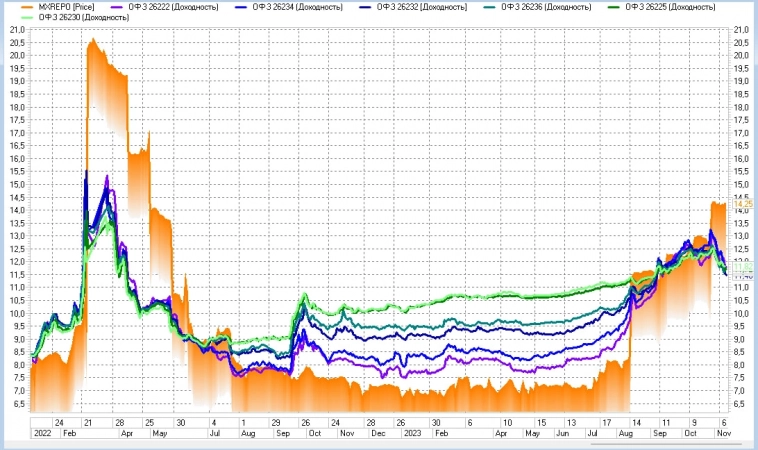

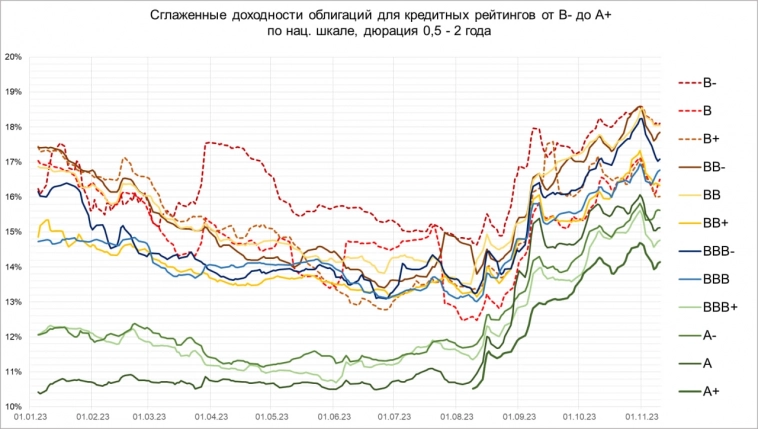

Пока ОФЗ продолжают играть то ли на опережение, то ли на компенсацию со своим снижением доходностей, на другой стороне риск-спектра, в ВДО, снижение доходностей не так заметно.

ОФЗ почти непрерывно падали в цене и росли в доходности с прошлой осени. А за 3 последних года принесли держателям нулевой результат. Чего не скажешь о ВДО, которые и в доходности снижались до конца нынешнего лета, и любой год, даже 2022, закрывали в плюсе.

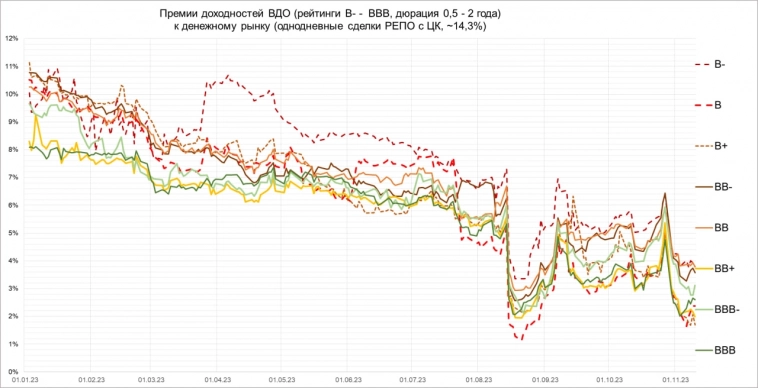

Наверно, поэтому и сейчас поведение тех и других так непохоже. ОФЗ как будто кто-то сметает с рынка. ВДО стоят на месте. Что полбеды, потому что, вероятно, их нисхождение не окончено. На вопрос, почему, ответят денежные и депозитные ставки. Если фонды денежного рынка фиксируют рекордные притоки средств, а депозитные проценты уходят к 13% и выше (ждем статистику о доходности депозитов за первую декаду ноября, пока что имеем только за 2 декаду октября), спрос на ВДО имеет мало поводов к сохранению.

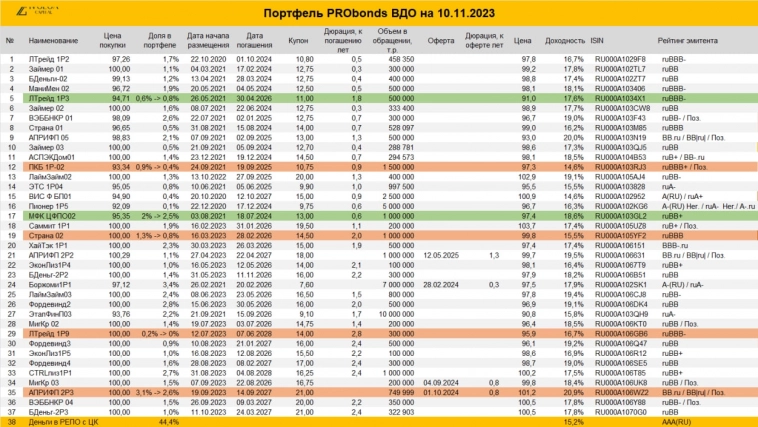

Потому увеличивать долю ВДО в нашем портфеле ВДО опять не будем. Почти половина активов как приходилась на деньги (которые при кредитном рейтинге ААА размещаются под ~15% годовых), так и будет приходиться. Вновь ограничимся косметической корректировкой весов некоторых облигаций (см. таблицу портфеля; изменение доли той или иной бумаги — по 0,1% от активов за торговую сессию, начиная с сегодняшней; интерактивная страница нашего портфеля ВДО – здесь).

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Опять же какая-то нескладуха получается. Инсайдерская торговля, все дела.

Предположу, что выпрямление доходностей будет скачком. Ну как минфин выйдет размещаться объемом. Рано или поздно он ведь выйдет. :-)

Ну подождем куда ситуация вырулит. Я все-таки ожидаю удара (значимое изменение бескупонной) если не до конца года, то в первом квартале.