Иксов больше не будет...(часть2)

Продолжение первой статьи на тему куда припарковаться.

Увидел некоторое непонимание материала со стороны читателя и странную критику некоторых предложенных пунктов. Каждый вариант имеет свои недостатки и преимущества. Цель была не выбрать какой-то один и давить на это, а сделать обзор максимально широкого списка возможностей. Даже вариант с овернайтом у брокера вполне приличный, так как кэш всегда под рукой, а при хорошем базовом капитале брокер дает 9,5%, что не сильно меньше LQDT или ОФЗ. Тем более это парковка на короткое время.

В случаи снижения ставки, вырастут не только дальние облигации, но и акции тоже. Поэтому полностью отказываться от фондового рынка будет ошибкой. Предлагаю рассмотреть идеи, которые сам держу. Кстати более месяца назад писал про свой портфель тут. Хорошо показал себя.

Постараюсь не говорить того, что уже итак известно, типа дивидендов Сбербанка, по которым все ясно и понятно.

Лукойл.

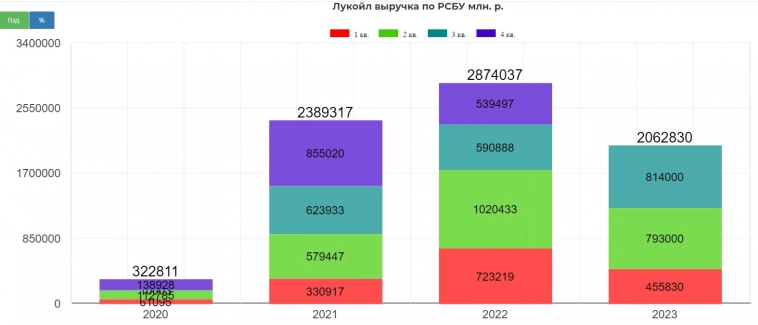

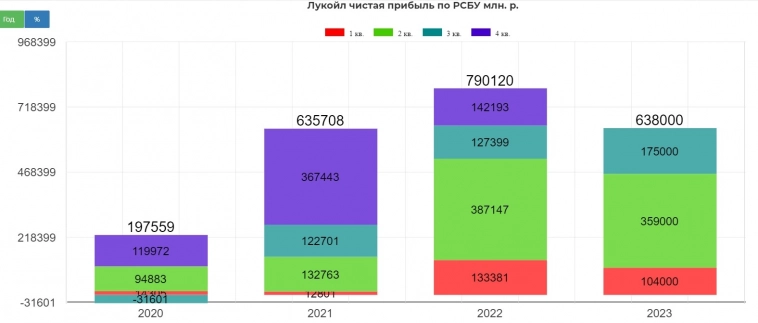

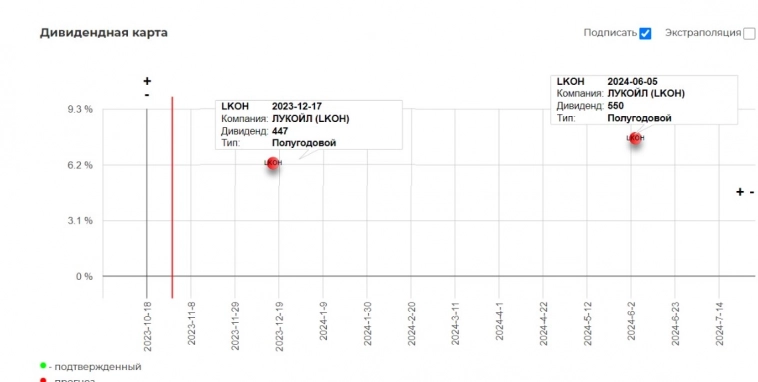

Дали не так много как все хотели, только 447 рублей. Сложно судить о логике, так как отчет по МСФО не полный, но уверен она там есть. (ха-ха-ха) Отчет РСБУ не шибко показателен, так как отражает результаты всего лишь нескольких НПЗ и еще по мелочи в виде дивов от дочек и демпфер. Судя по всему дивиденды с дочек в 3кв не поднимали.

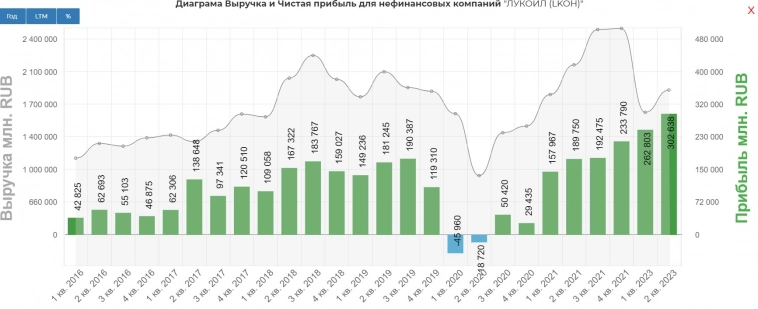

Выручка и ЧП в МСФО в разы выше. Ждем 3ий квартал, будет очень показательно.

Зачастую компания платит до 100% от ЧП по РСБУ, что даст 255,15 рублей дивидендами за 3кв 2023. Т.е. 550+ р за второе полугодие можно «хотеть смело». Правда чисто вилами по воде.

Технически зажаты в классическом прямоугольнике между 7100 и 7500. На выкуп нерезов надежды уже нет, а вот отчет за 3ий квартал по МСФО должен взбодрить, так как обещает дивиденды больше чем за первое полугодие, а значит и гэп по статистике должен закрыться быстро.

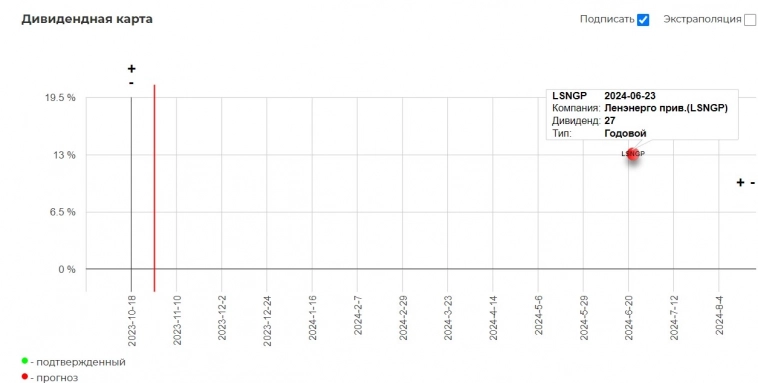

Ленэнерго.

Рост тарифов в 2022 году приводит к росту показателей всех сетевых компаний. (1го июля и 1го декабря 2022 года) Ленэнерго не стала исключением. Прибыль за 1ое полугодие составила 14 млрд рублей. Кстати в 2024 опять ожидается рост тарифа. Прогноз 25 млрд по году. Кстати если вы интересуетесь этой компанией, то рекомендую пост Алексея Мидакова. Известный эксперт.

По итогу года дивиденд может составить 27 рублей, что правда совсем чуть больше ОФЗ, но сильные отчеты поддержат котировки, а перспектива продолжения роста дивидендов, дает надежду на быстрое закрытие гэпа.

Технически на дневном графике есть сильная трендовая в районе 210, пробой которой даст подтверждение идеи в акции.

Дальше будут Траснефть, Башнефть, ФСК и Совкомфлот.

PS: после конференции Смартлаба встречался с «рядомадмином» крупного памп канала, говорит стало очень трудно пампить. Хомяк умный нынче пошел и после роста на 50+% заходить в акцию уже не хочет.

PSS: Не успел зарекламировать ОФЗ а они уже второй день растут как не в себе… совпадение конечно.

PSSS: разбор актуальных событий фонды в моем ТГ

ВВШ Free.Solo.02 ноября 2023, 16:20" Иксов больше не будет" --- всегда будут. вопрос лишь во времени и инструментах.+2

ВВШ Free.Solo.02 ноября 2023, 16:20" Иксов больше не будет" --- всегда будут. вопрос лишь во времени и инструментах.+2 Рулон Обоев02 ноября 2023, 17:31У Ленки после 2024 года прогнозируется легкий спад передачи э\э. Ими же и прогнозируется, кстати.0

Рулон Обоев02 ноября 2023, 17:31У Ленки после 2024 года прогнозируется легкий спад передачи э\э. Ими же и прогнозируется, кстати.0