Макро-сентимент в графиках | ChartPack #38 (20.10.2023)

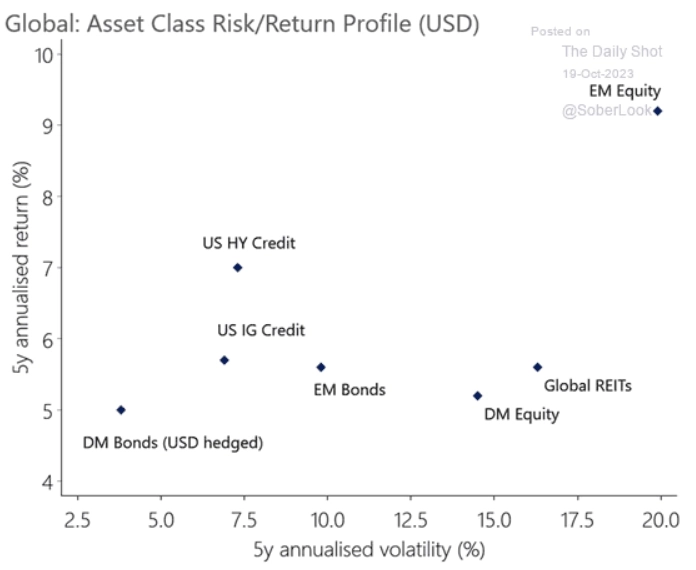

По данным Oxford Economics, акции развивающихся стран и высокодоходные облигации США, вероятно, принесут самую высокую доходность в течение следующих пяти лет:

Доходность и волатильность различных активов в течение следующих пяти лет по данным Oxford Economics

Доходность и волатильность различных активов в течение следующих пяти лет по данным Oxford Economics

Макро

Выступление Джерома Пауэлла подтвердило то, что мы слышали от других чиновников ФРС. Учитывая недавний рост доходностей облигаций, который может послужить жизнеспособной альтернативой очередному повышению ставки ФРС, ожидается, что Федеральная резервная система на данный момент сделает паузу. Это справедливо только в том случае, если доходность казначейских облигаций останется высокой.

Председатель Пауэлл: "Финансовые условия значительно ужесточились в последние месяцы, и доходность долгосрочных облигаций стала важным движущим фактором этого ужесточения. Мы по-прежнему внимательно следим за этими событиями, поскольку постоянные изменения финансовых условий могут иметь последствия для направления денежно-кредитной политики."

Джером Пауэлл сигнализирует, что ФРС продлит паузу в повышении процентных ставок.

Джером Пауэлл сигнализирует, что ФРС продлит паузу в повышении процентных ставок.

По словам председателя ФРС США, последние экономические показатели показывают "продолжающийся прогресс" в достижении поставленных целей.

WSJ

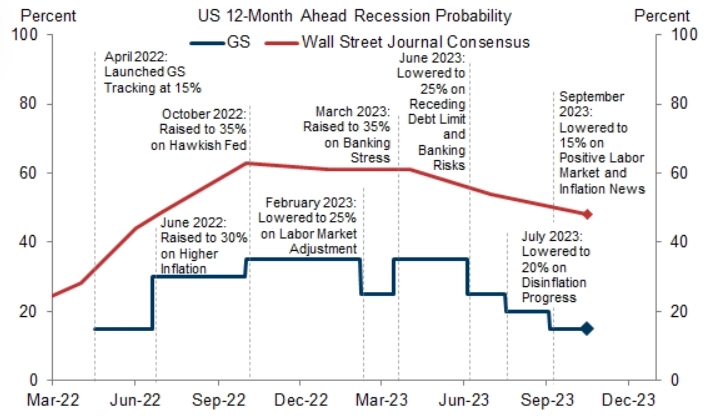

Впервые более чем за год, консенсус на Уолл-стрит больше не ожидает рецессии в течение следующих 12 месяцев. Прогноз экономистов Bloomberg относительно рецессии в США был равен 100% почти ровно 1 год назад:

Вероятность рецессии в США в течение 12 месяцев — консенсус и аналитика Goldman Sachs

Вероятность рецессии в США в течение 12 месяцев — консенсус и аналитика Goldman Sachs

Прогноз рецессии в США в течение года достигает 100%...

Прогноз рецессии в США в течение года достигает 100%...

— Агентство Bloomberg Economics почти наверняка ожидает начала экономического спада;

— Ужесточение условий, инфляция, ястребиный настрой ФРС влияют на перспективы. Bloomberg

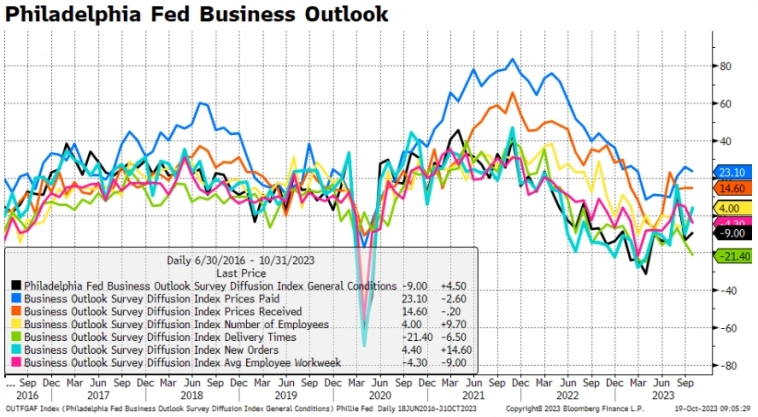

Производственный индекс Филадельфии вырос с -13,5 до -9 (консенсус -7). Уплаченные и полученные цены указывают на общий рост цен:

Производственный индекс Филадельфии

Производственный индекс Филадельфии

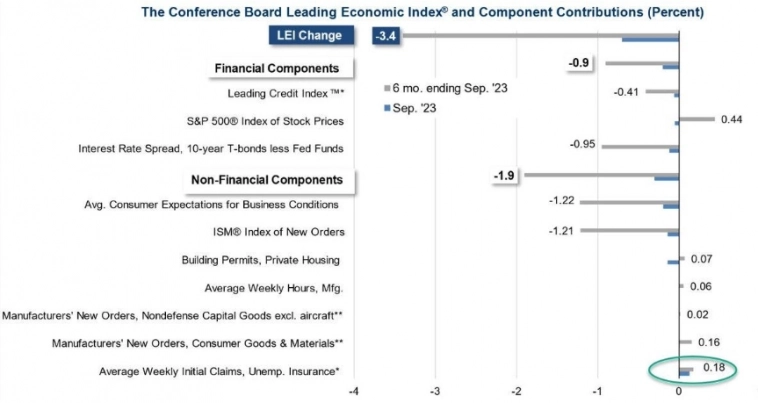

Опережающий экономический индикатор Conference Board снова падает, отмечая 18-е месячное снижение подряд. Почти все компоненты опережающих индикаторов за сентябрь показали отрицательные значения, за исключением первичных заявок на пособие по безработице. Рынок труда в США был устойчивым, что удерживало экономику от дальнейшего ухудшения:

Опережающий экономический индикатор Conference Board

Опережающий экономический индикатор Conference Board

Опережающий экономический индикатор Conference Board в разбивке по компонентам

Опережающий экономический индикатор Conference Board в разбивке по компонентам

Рынок жилья

Количество разрешений на строительство жилья превзошло ожидания, но упало на -4,4% м/м (консенсус -5,7%). Объемы ввода жилья в эксплуатацию не оправдали ожиданий, увеличившись на +7,0% м/м (консенсус +7,8%):

Количество разрешений на строительство и объемы ввода жилья в эксплуатацию

Количество разрешений на строительство и объемы ввода жилья в эксплуатацию

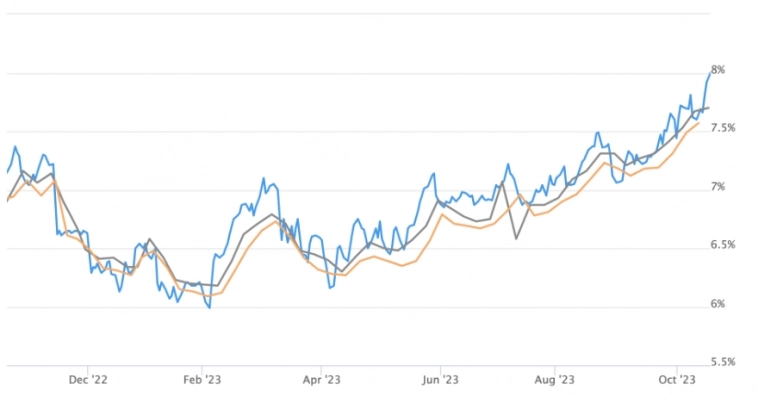

По данным Mortgage News Daily, ставки по 30-летним ипотечным кредитам с фиксированным сроком погашения достигли 8%, что является самым высоким показателем с 2000 года, в связи с чем спрос на ипотеку остается исторически низким. Индекс заявок на получение ипотечного кредита от MBA снизился со 137,5 до 129,8 за последнюю неделю, что является самым низким показателем с февраля 1995 года:

Ставки по 30-летним ипотечным кредитам с фиксированным сроком погашения достигли 8%

Ставки по 30-летним ипотечным кредитам с фиксированным сроком погашения достигли 8%

Индекс заявок на получение ипотечного кредита от MBA

Индекс заявок на получение ипотечного кредита от MBA

Рынок труда

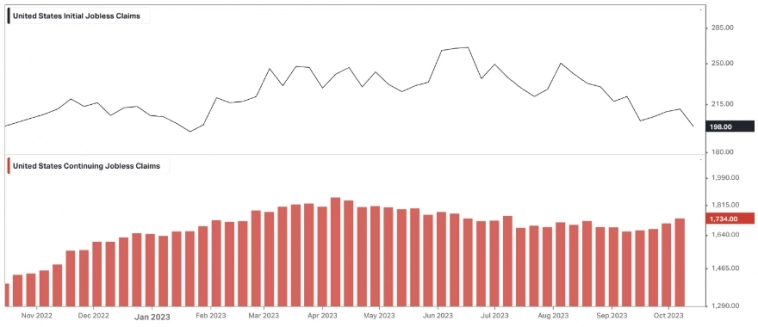

Количество первоначальных заявок на пособие по безработице неожиданно сократилось с 211 тыс. до 198 тыс. (консенсус 212 тыс.), что является самым низким показателем с января. Продолжающиеся заявки выросли больше, чем ожидалось, до 1734 тыс. (консенсус 1710 тыс.), самого высокого уровня с июля:

Первоначальные и продолжающиеся заявки на пособие по безработице

Первоначальные и продолжающиеся заявки на пособие по безработице

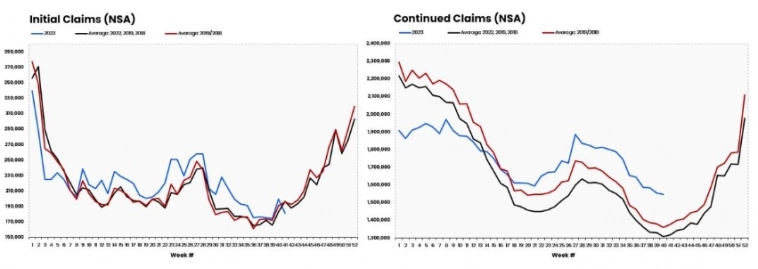

Количество первоначальных заявок на пособие по безработице в последние недели резко сократилось, опустившись ниже среднего показателя за 2022, 2019 и 2018 годы. Число продолжающихся заявок по-прежнему значительно превышает средний показатель предыдущих некризисных лет:

Первоначальные и продолжающиеся заявки на пособие по безработице сегодня против среднего значения за 2022, 2019 и 2018 годы

Первоначальные и продолжающиеся заявки на пособие по безработице сегодня против среднего значения за 2022, 2019 и 2018 годы

Что делают другие?

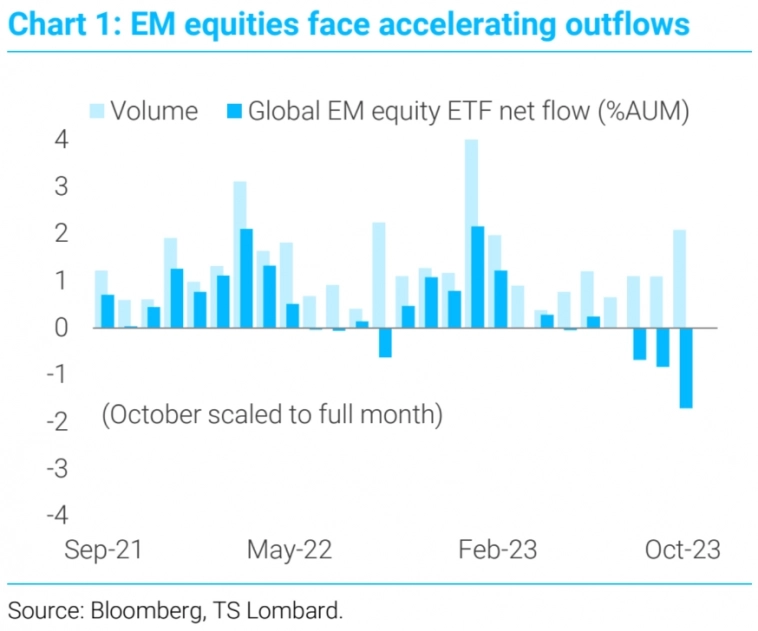

Октябрь стал третьим месяцем оттока средств из акций развивающихся стран подряд. По некоторым показателям, последние оттоки свели на нет весь приток с начала года:

Потоки и объем средств в фонды акций развивающихся стран

Потоки и объем средств в фонды акций развивающихся стран

Институциональные инвесторы

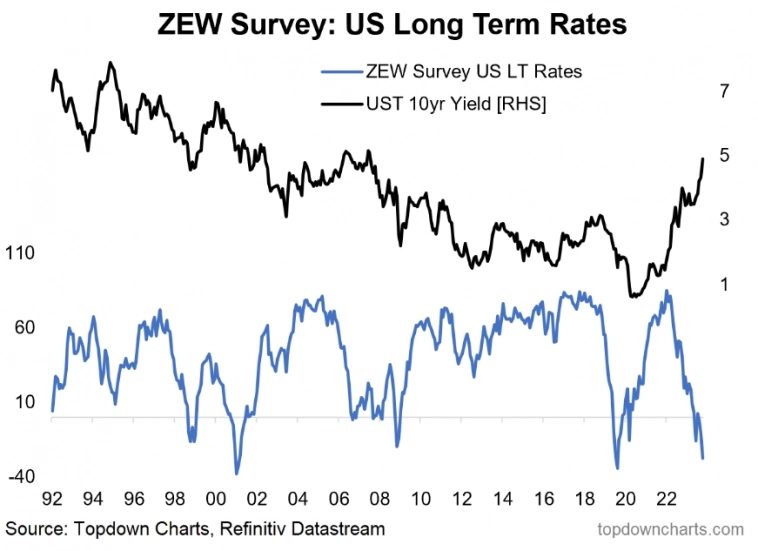

Респонденты опроса ZEW (банки, страховые компании и финансовые аналитики) убеждены, что долгосрочные доходности облигаций должны начать снижаться:

Мнение респондентов опроса ZEW по поводу изменения доходности долгосрочных облигаций и доходность 10-летних казначейских облигаций

Мнение респондентов опроса ZEW по поводу изменения доходности долгосрочных облигаций и доходность 10-летних казначейских облигаций

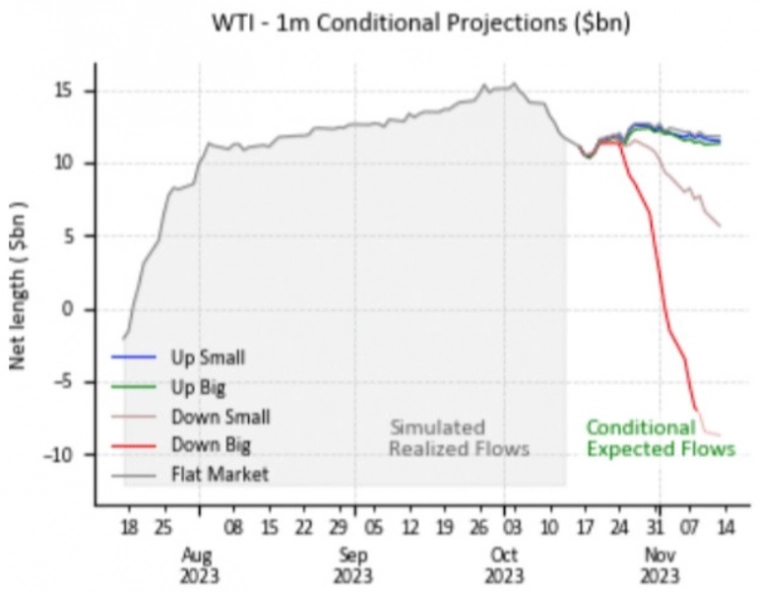

Модели оценки CTA от Goldman Sachs показывают, что будущее позиционирование CTA ассиметрично смещено в сторону продажи нефти:

Прогнозы потоков средств CTA в нефть марки WTI от Goldman Sachs

Прогнозы потоков средств CTA в нефть марки WTI от Goldman Sachs

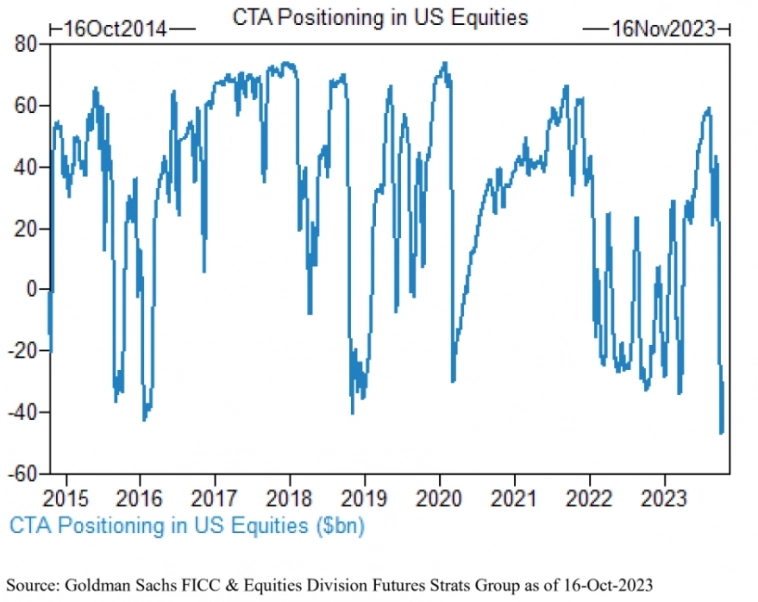

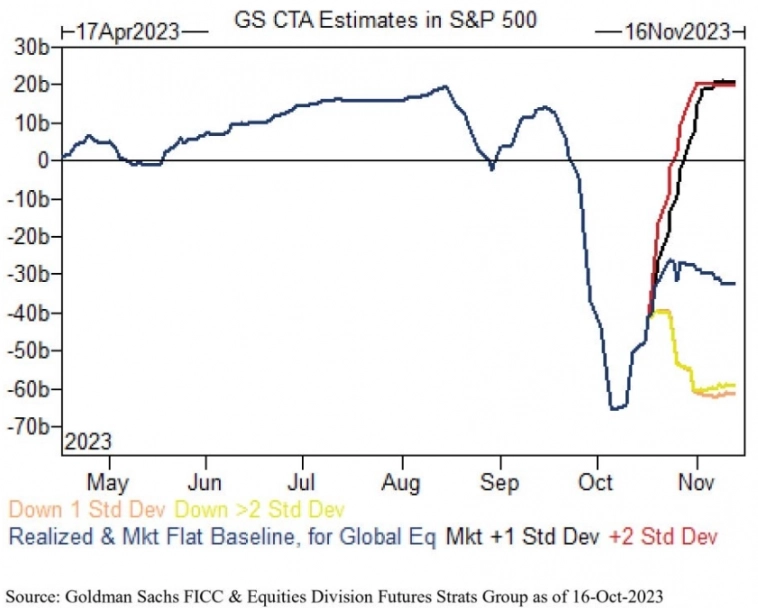

CTA имеют чистые короткие позиции по акциям США в размере $30 млрд после покрытия коротких позиций на $16 млрд на прошлой неделе. CTA теперь являются покупателями S&P 500 при любом сценарии развития событий от Goldman Sachs на следующей неделе:

Позиционирование CTA в акциях США

Позиционирование CTA в акциях США

Прогнозы потоков средств CTA в S&P 500 от Goldman Sachs

Прогнозы потоков средств CTA в S&P 500 от Goldman Sachs

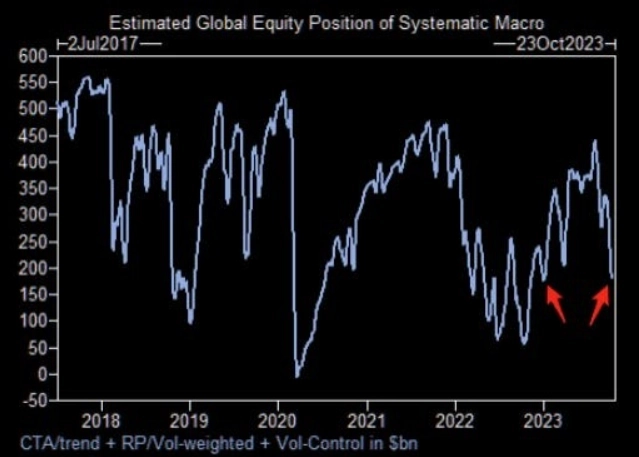

Позиционирование систематических (алгоритмических) фондов в акции резко снизилось и находится на самом низком уровне за 2023 год:

Позиционирование систематических (алгоритмических) фондов в акции

Позиционирование систематических (алгоритмических) фондов в акции

Ритейл

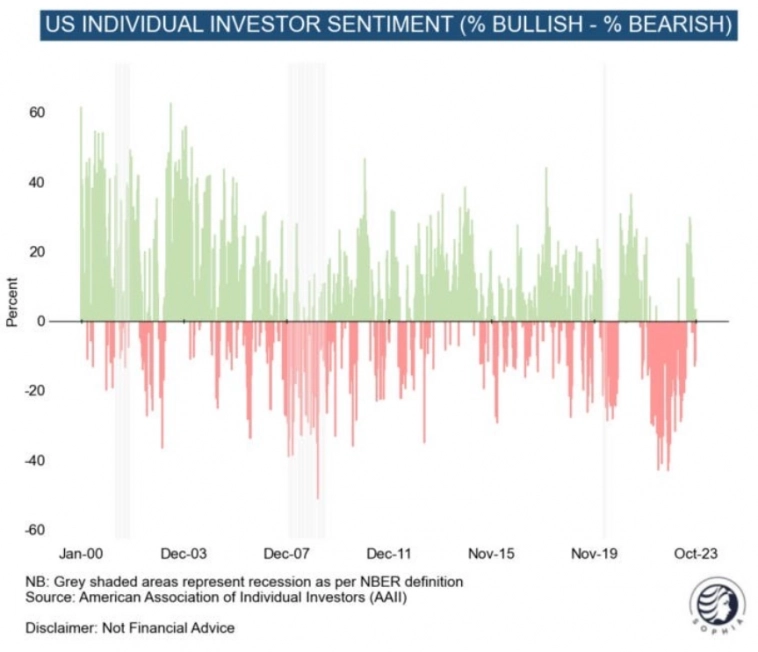

Наблюдалось снижение как бычьих (-5,9%) до 34,1%, так и медвежьих (-1,9%) до 34,6% настроений среди ритейл инвесторов:

Индикатор настроений ритейл инвесторов AAII

Индикатор настроений ритейл инвесторов AAII

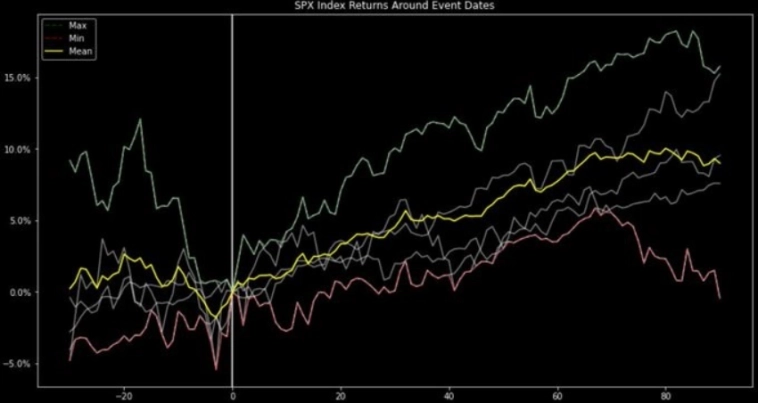

Индексы

С 1970 года было шесть случаев, когда ФРС повышала ставки более чем на 100 базисных пунктов в течение года или более, а затем делала паузу по крайней мере на 3 месяца. Индекс S&P 500 поднимался все 6 раз за 3 месяца, в среднем на 8,2%:

Доходность S&P 500, когда ФРС повышала ставки более чем на 100 базисных пунктов в течение года или более, а затем делала паузу по крайней мере на 3 месяца

Доходность S&P 500, когда ФРС повышала ставки более чем на 100 базисных пунктов в течение года или более, а затем делала паузу по крайней мере на 3 месяца

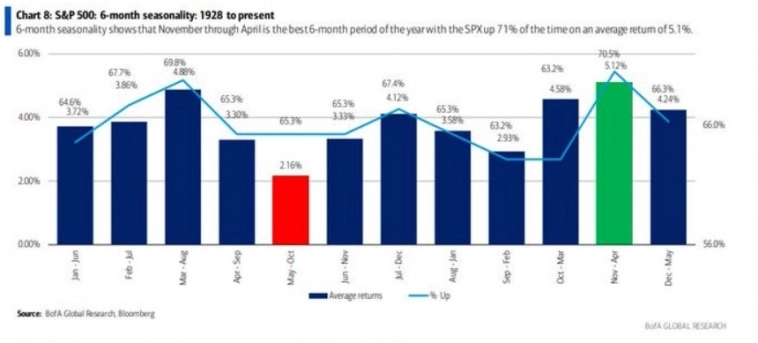

Сезонно, период с ноября по апрель является лучшим полугодием для акций США, так как S&P 500 рос в 71% случаев со средней доходностью в 5,1%:

Сезонноcть S&P 500

Сезонноcть S&P 500

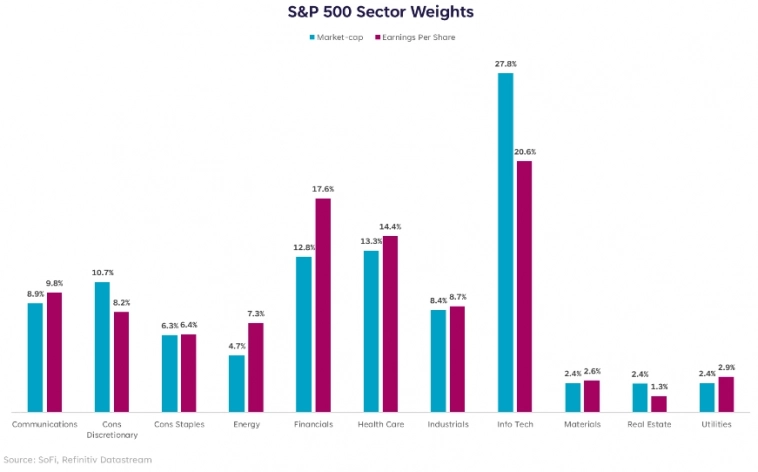

Самая большая разница между прибылью на акцию и капитализацией наблюдаются в секторах энергетики, финансов, технологий и товаров длительного пользования, причем только в последних двух секторах, капитализация значительно превышает прибыль на акцию:

Разница между прибылью на акцию и капитализацией секторов

Разница между прибылью на акцию и капитализацией секторов

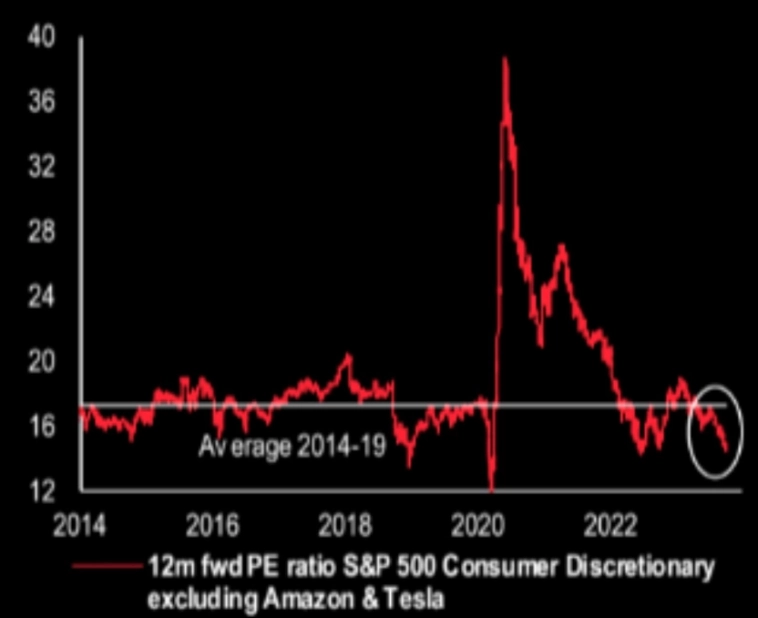

Сектор товаров длительного пользования кажется недорогим (и даже исторически дешевым), если исключить из сектора компании Tesla и Amazon:

12-месячный форвардный мультипликатор P/E компаний сектора товаров длительного пользования S&P 500, если исключить из сектора компании Tesla и Amazon

12-месячный форвардный мультипликатор P/E компаний сектора товаров длительного пользования S&P 500, если исключить из сектора компании Tesla и Amazon

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers