Доходности ВДО. Деньги начинают и выигрывают

Рост облигационных доходностей – общий тренд, не только российский. В ответ на более дорогие деньги. Которые в свою очередь стали ответом на глобальный скачок инфляции после массированных экономических стимулов в пандемию. Хотя у нас немного своя история.

Денежные и особенно депозитные ставки становятся конкурентнее. Что напрямую давит на облигации.

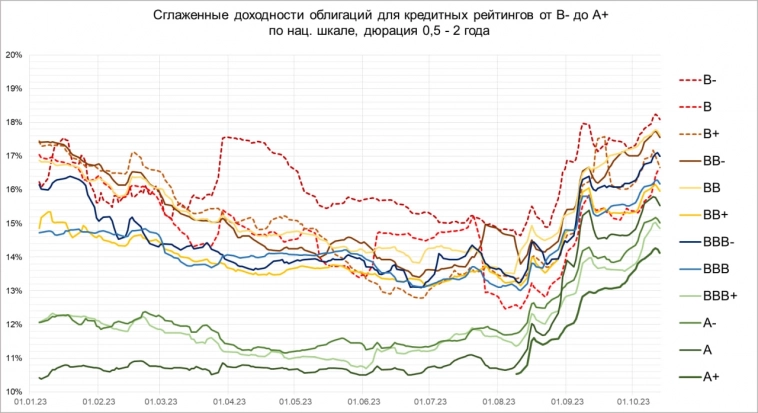

• Первый график. Видим прирост доходностей во всех рейтинговых сегментах облигаций (на графике рейтинги от B- до A+). Это фиксация промежуточного итога, в будущее она не заглядывает.

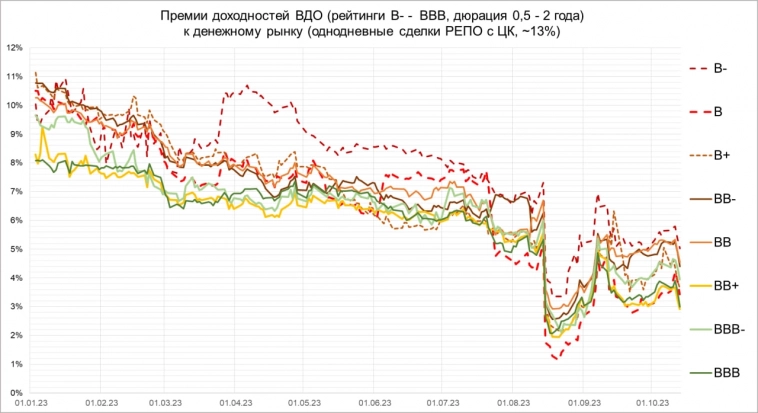

• Второй график – для предположения, продолжится ли рост доходностей (и падение облигационных цен) дальше. На нем рост облигационных доходностей не увеличивает их премии к доходности денежного рынка. Есть даже небольшое сокращение. Т.е. повод подумать о том, что погружение облигаций не завершено.

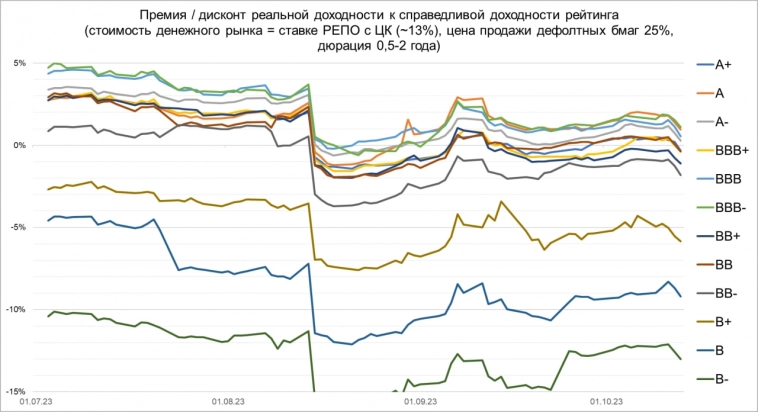

• В подтверждение – третий график. Премии, точнее, в основном дисконты доходностей облигаций разных рейтингов к оценке их справедливых значений (справедливая доходность учитывает вероятность дефолта). Как минимум, в нашей интерпретации, доходности большинства ВДО не покрывает риска. Так что для кого-то всё еще положить деньги на депозит или в фонд ликвидности будет обоснованно казаться предпочтительным. Или в РЕПО с ЦК, как это делаем мы.

Фондовый, включая облигационный, рынок не раз отличался парадоксами. Но без поправки на отклонения деньги интереснее облигаций. Не в пользу перспектив последних.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт