09 октября 2023, 10:01

Облигации: план по первичным размещениям на неделе с 09.10 по 15.10.23

🧯ЯТЭК: A, YTM~16,7%, 1,5 года, 5 млрд.

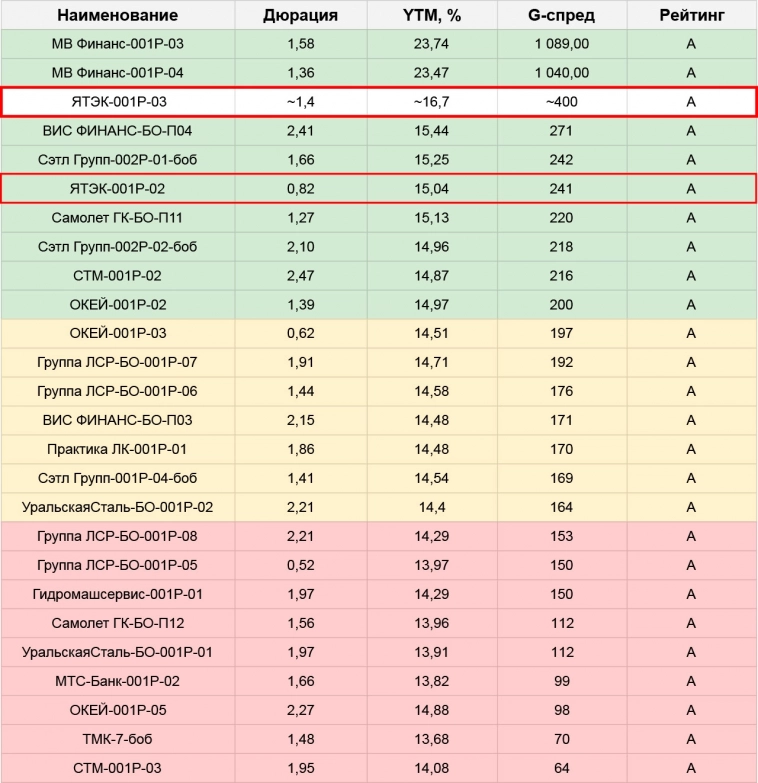

Подробный обзор тут. Перенесли размещение с прошлой недели. Рынок за это время успел неплохо сползти вниз и условия ЯТЭКа теперь выглядят куда менее привлекательными. Свежая Джи Групп на ступеньку ниже – торгуется в районе номинала с YTM~16,35 – при том, что на момент размещения она тоже давала заметную премию к своей рейтинговой группе

ЯТЭК сейчас стартует аналогично: со своим базовым YTM уступает только проблемной М-Видео. Но, даже если доходность на размещении не срежут, заметного роста по телу я бы тут не ждал – в свете ожидаемого роста ставки ЦБ куда более вероятно, что вместо этого сам рынок с текущих YTM~14,5-15,5 в группе A подтянется к ЯТЭКу на уровни 16+

Инвестиционно – похожая картина: эмитент вполне надежный для холда, но YTM – уже не та, чтобы в условиях общей неопределенности прям срочно хватать

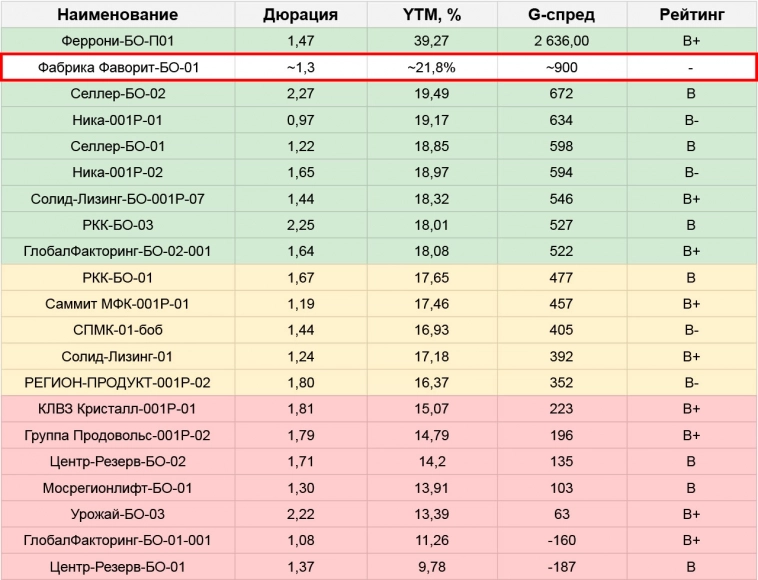

🧀Фабрика Фаворит: без рейтинга (скоринг Era B+), YTM~21,8%, 1,5 года, 60 млн. Только для квалов

Варит сыр под марками «Чулымский маслосырзавод» и Favorit Cheese, работает главным образом по СФО. Деньги пойдут на амортизацию и последующее погашение первого выпуска

По РСБУ выглядит вполне приемлемо. Долг немаленький, но обслуживать его компании вполне по силам. Правда, здесь не работали ни аудиторы, ни рейтинговые агентства, поэтому с реальной картиной бухбаланс может иметь мало общего, верить приходится буквально на слово

В таких историях решающую роль играет купон, который должен с запасом перекрывать все риски – и 20% на весь срок с этим вполне справляются. На предзаказах в Boomin подали заявок более, чем на 1 млрд., при размере выпуска 60 млн. Поэтому орг Юнисервис решил раздавать всем и на общих началах – а значит, аллокация будет крошечной

Из этого, у бумаги есть явный спекулятивный потенциал, что для нынешних времен большая редкость. Насчет подержать подольше – взять с первички много в любом случае не получится, а набирать со стакана, где YTM будет ниже, считаю излишним риском, не стоит оно того

🎭ООО Маэстро: без рейтинга, YTM~14%, 5 лет, 3 млрд. Только для квалов

Здесь прекрасно всё: и полное отсутствие инфы об эмитенте, и размер выпуска, и купон 14%, и периодичность выплат раз в год… Полагаю, размещение адресовано узкой группе своих, заранее согласованных покупателей, но зачем такое выводить на биржу – решительно непонятно

💰Быстроденьги: BB, YTM~18,5%, 3,5 года, 250 млн. Только для квалов

Хитрая лесенка со снижением купона, но 21% на первые полгода – выглядит неплохо (дальше полгода 18%, затем 16% и оставшиеся 2 года 15%). Общий YTM получается без премии, сравнимо с предыдущими выпусками эмитента

Недавний Вэббанкир с похожими условиями торгуется чуть выше номинала, так что небольшой спекулятивный потенциал здесь возможен – за счет народной любви к высоким купонам. Но, как и Вэббанкир, этот выпуск в большей степени не про апсайд со старта, а про посидеть наверху лесенки и успеть потом вовремя продать, не дожидаясь нижних ступенек

🚧АБЗ-1: BBB (на материнскую группу Балтийский Проект), YTM~15,8%, 3 года, 2 млрд.

Здесь тоже лесенка, но гораздо более унылая – с 16,5 до 12%. АБЗ и раньше не баловал премиями, но конкретно этот выпуск – совсем не в рынке (опять смотрим на наш главный в моменте индикатор – свежую Джи Групп, которая при рейтинге A- торгуется с YTM 16+). Однозначное пополнение простыни

✅Мой телеграм, где много интересного: https://t.me/mozginvest

0 Комментариев

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту клиентской базы и расширению международной команды....

06.03.2026

ВУШ Холдинг добился больших успехов в Латинской Америке

Сегодня на фоне небольшого роста российского фондового рынка акции кикшеринговой компании ВУШ Холдинг снижаются на 1,85%, до 98,83 руб.Эмитент отчитался по МСФО за 2025 год, и на его результаты...

06.03.2026

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026