Доходности ВДО. Радоваться нечему

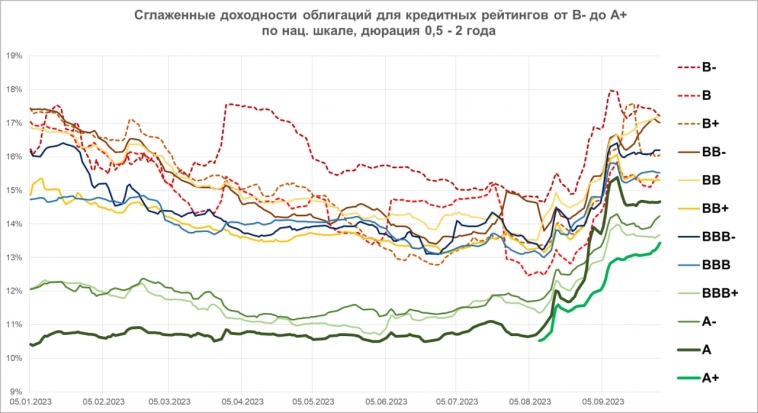

Пока доходности ОФЗ покоряют высоту за высотой, в доходностях ВДО наметилась стабилизация. Как может статься, обмачивая.

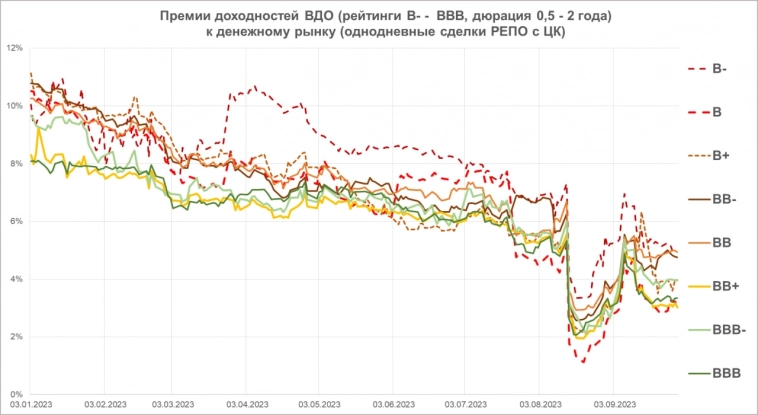

Премия к денежному рынку (рейтинг денежных инструментов ААА, доходность около 13%) у бумаг с ВДО-рейтингами, от B- до BBB, стабилизировалась вблизи 4% годовых. В среднем для ВДО-рейтингов. Т.к., по загадочной, но конечной традиции, внутри сегмента ВДО зависимость между кредитным качеством / кредитным рейтингом и доходностью почти отсутствует.

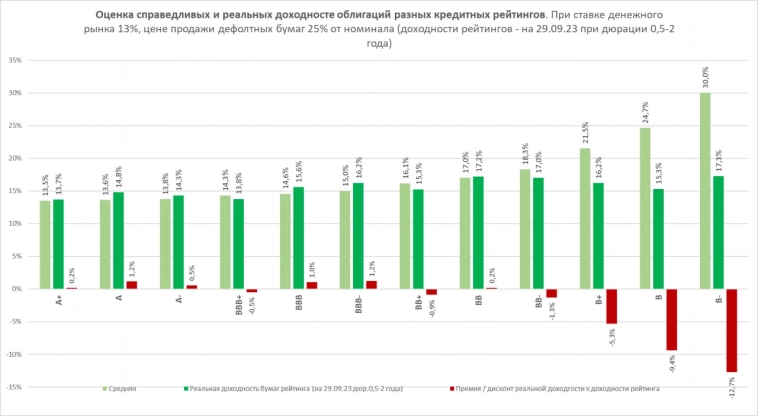

Обновляем таблицу справедливых доходностей для всего спектра рейтингов. Подробнее о ее расчете здесь: t.me/probonds/10287

С поправкой на справедливые уровни, до которых бумагам с рейтингами от B- до BB- далеко, падение котировок в сегменте высокодоходных облигаций еще очень может быть. Вслед ли за падением котировок ОФЗ, вследствие ли повышения ключевой ставки или как результат внезапной череды дефолтов. Вариантов много.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт Оля "Hare"... (заяц)...02 октября 2023, 07:07У меня знакомый товарищ покупает ВДО… Я скептически отношусь к такой идее+2

Оля "Hare"... (заяц)...02 октября 2023, 07:07У меня знакомый товарищ покупает ВДО… Я скептически отношусь к такой идее+2