Минфин вышел на рынок внутреннего долга после прошлого "провала" и понял, что флоутер — наше всё!

Минфин провёл аукцион ОФЗ и предложил инвесторам 1 выпуск, но зато какой. На сегодняшний день у частных инвесторов есть несколько причин требовать премию в ОФЗ:

🔹Инфляционная спираль раскручивается, её хотят погасить с помощью повышения ключевой ставки, поэтому рынок ОФЗ замер (12% это не предел)

🔹Частые заимствования средств Минфином и непонятная ситуация с бюджетом РФ

🔹Лучшая доходность в безрисковых инструментах, вклады можно открыть под 12%, а если ещё нарваться на акцию, то и больше

Идёт борьба между частными инвесторами и Минфином, регулятор не хочет уступать инвесторам, поэтому прошлый аукцион был провален. Единственным спасением регулятора является — флоутер. Как только данный вид ОФЗ присутствует в предложении, то объём привлечённых средств увеличивается, физики и банки не дадут соврать. Флоутеры явно полюбились банковскому сектору, не так давно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как итог Минфин предложил, только один флоутер:

▪️ Флоутер ОФЗ—29024 (переменный купон, погашение в 2035 году), купон изменяется в зависимости от среднего значения ставки RUONIA.

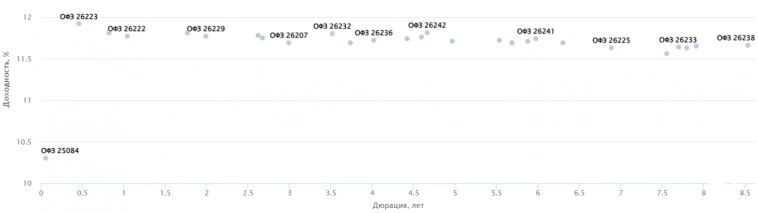

В флоутере отмечаю приемлемый спрос — в 128,8₽ млрд, привлечено было — 71,2₽ млрд (средневзвешенная цена — 96,3439% от номинала). Таким образом Минфин привлёк за этот аукцион — 71,2₽ млрд (предыдущие аукционы — 55,6₽ млрд, 36,7₽ млрд и 90,6₽ млрд). Согласно плану Минфина за оставшуюся часть III квартала необходимо привлечь — ~321₽ млрд, а значит 160,5₽ млрд в 1 аукцион (осталось их 2 в квартале). Как показал этот аукцион, то даже флоутер не способен справиться с этой задачей, видимо, нужно делать премию в ОФЗ или латать дыры в бюджете с помощью других доходов. На рынке ОФЗ сейчас сформировалась почти идеальная прямая (обычно кривая) доходности ОФЗ на всех сроках до погашения. Сейчас доходность приблизилась к 12%, но есть намёки на отрицательный наклон, когда краткосрочные ставки больше долгосрочных (видимо, мнение Грефа и Костина о том, что ставку не повысят взбудоражило рынок).

📌 Пока я не очень сильно могу понять рынок ОФЗ, да и облигаций тоже, когда вклады по доходности обгоняют ОФЗ и некоторые выпуски облигаций (учитывайте ещё 13% налога по купонам). Видимо, необходимо дождаться заседания по ключевой ставке 15 сентября и осознать, что повышение на 1-2% вполне реально (ЦБ не исключает целесообразности повышения ключевой ставки на сентябрьском заседании — Эльвира Набиуллина). На минуточку, по последним данным Росстата за период с 5 по 11 сентября индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11% и 0,03%), с начала сентября — 0,19%, с начала года — 3,90% (годовая же составляет 5,5%). Как вы понимаете экстренное повышение ставки не работает, а ослабление рубля по отношению к другим валютам, только подогревают инфляцию, как и потребительские кредиты. Такие данные, только заставляют ЦБ внимательно следить за курсом валют, импортом, ИПЦ и изменением ставок по депозитам/кредитам, чтобы понять не нужно ли на сентябрьском заседании прибегнуть к ещё одному увеличению ставки, а оно весьма будет логичным.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Александр14 сентября 2023, 11:55Годовая доходность ОФЗ—29024 по купонам около 5%?0

Александр14 сентября 2023, 11:55Годовая доходность ОФЗ—29024 по купонам около 5%?0