12 сентября 2023, 17:44

Потолок банковского сектора

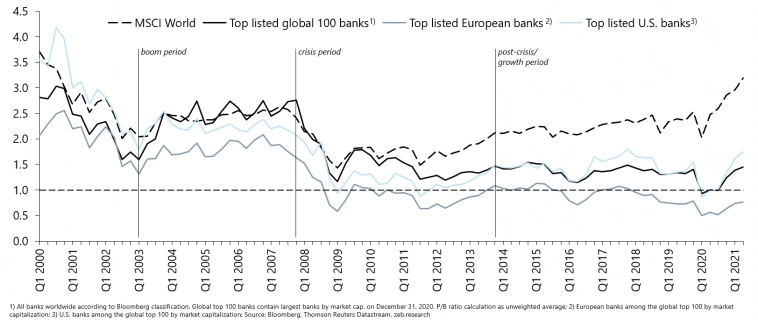

В начале картинка для привлечения внимания.

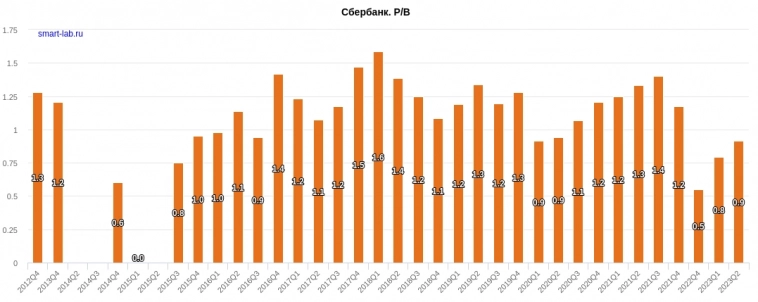

Вообще, физики (если что, сейчас речь про теоретическую физику, а не про физлиц) очень любят все обезразмеривать; неудивительно, что моим любимым мультипликатором для анализа банков является P/BV. Все-таки в банковском секторе фраза «деньги делают деньги» является уж совсем буквальной. Разумеется, нужен хотя бы еще один критерий, показывающий насколько (не)обоснованным является то или иное значение. На эту роль отлично подходит ROE. В нормальной ситуации эти два параметра позитивно коррелируют: действительно, если у банка высокий возврат на капитал, разумно туда вкладываться, повышая цену, а значит и P/BV.

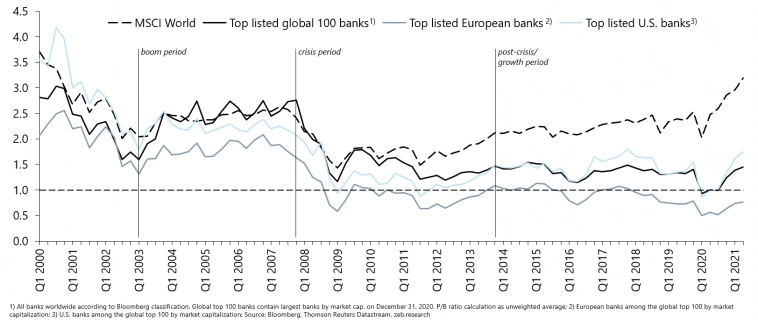

У других банков ситуация и того хуже: зачастую торгуются с дисконтом к собственному капиталу. Пресловутый Банк Санкт-Петербург долгое время вообще треть капитала стоил. Собственно резонно задуматься: а может ли ситуация измениться? Что премия к капиталу будет составлять не десяток процентов, а иксы? Все-таки в 21-м веке были периоды, когда среднее (по сектору) P/BV было выше хотя бы 2.

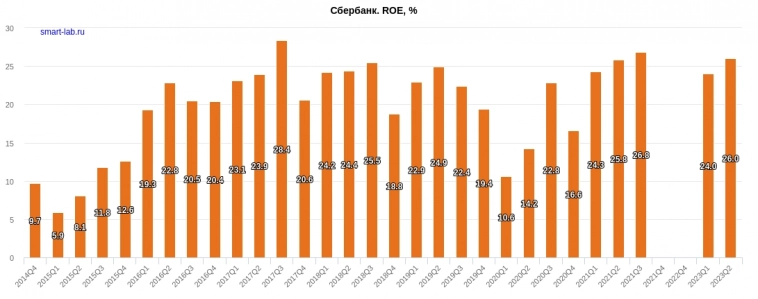

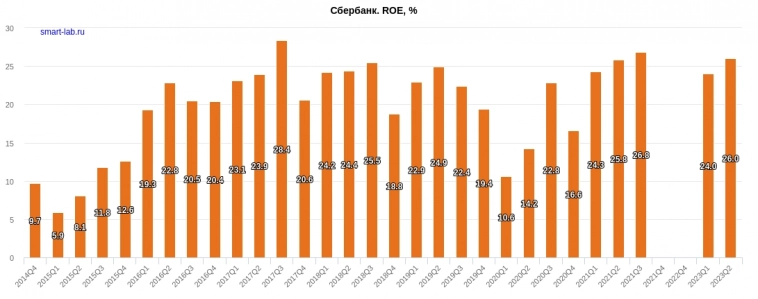

Вернемся на другую ось — посмотрим, а какие ROE были у того же Сбера и сравним с историческими аналогами.

Как видим, с 16-го года, достаточно стабильно выше 20. В этом году и вовсе мощные 25%. А что в других странах?

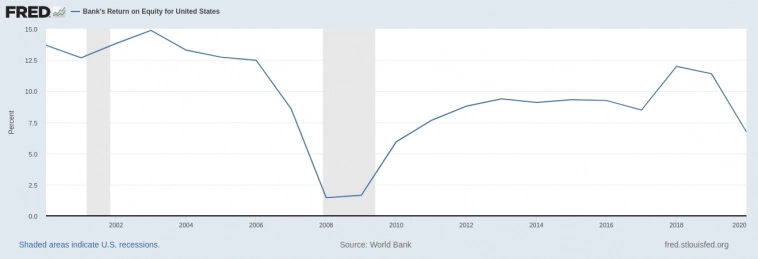

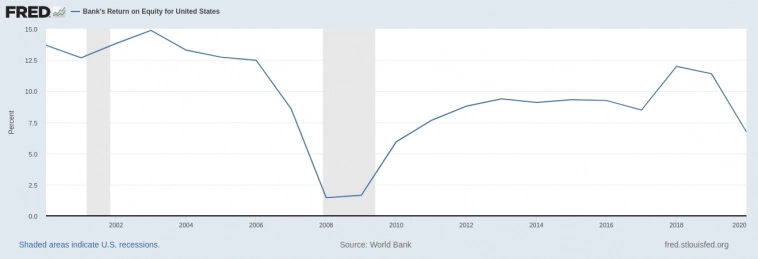

Для всех банков США ситуация такая.

Мне могут указать на то, что на исходном графике рассматривались лишь топ-банки, а ROE представлено для всех. Отмечу, что в случае больших банков США ситуация аналогичная.

Как видим, до кризиса рентабельность банков была весьма внушительна — 12.5-15%. Неудивительно, что в это время, премия к капиталу была максимальной (см. исходный график).

Где-то с конца 14-го года, можно говорить о восстановлении. Тем не менее, рентабельность все-таки преимущественно в однозначной зоне. Тем не менее, даже при таких значениях, присутствует премия к капиталу. Пусть и условно на уровне Сбера — несколько десятков процентов.

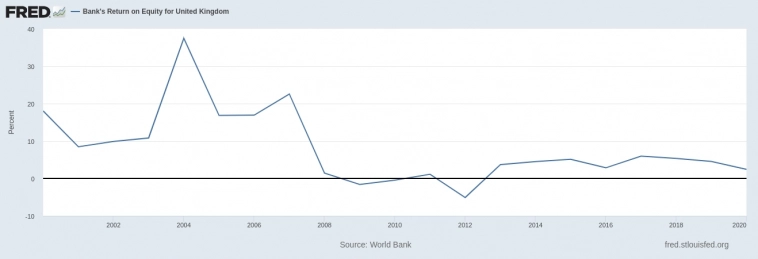

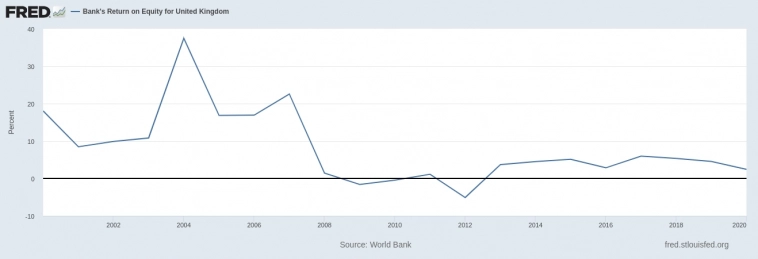

К сожалению, для всей еврозоны нормальных графиков не нашлось. Но для Великобритании ситуация выглядит похуже.

Ну, неудивительно, что там то банки торгуются с дисконтом к капиталу.

***

Таким образом, сравнение с мировыми уровнями показывает: российский банковский сектор демонстрирует отличную рентабельность, а премия к капиталу напротив минимальна (где-то и вовсе дисконт, пусть и небольшой).

Можно и с другой стороны посмотреть. Ок, даже раньше, а сейчас то тем более у нас высокие ставки. Соглашусь. Но рентабельность того же Сбера — удвоенная ставка. Таким образом, ну разумно предположить, что справедливое значение P/BV будет куда ближе к 2, нежели чем к 1.

На данный момент, потолок банковского сектора слишком высок, чтобы о нем задумываться. Так что (возможный) рост и его скорость будет опеределяться иными факторами — возможными альтернативами в иных секторах.

P.S. Оговорюсь, что для бурно развивающихся банков P/BV может быть существенно выше. Например тот же Тинькофф.

Вообще, физики (если что, сейчас речь про теоретическую физику, а не про физлиц) очень любят все обезразмеривать; неудивительно, что моим любимым мультипликатором для анализа банков является P/BV. Все-таки в банковском секторе фраза «деньги делают деньги» является уж совсем буквальной. Разумеется, нужен хотя бы еще один критерий, показывающий насколько (не)обоснованным является то или иное значение. На эту роль отлично подходит ROE. В нормальной ситуации эти два параметра позитивно коррелируют: действительно, если у банка высокий возврат на капитал, разумно туда вкладываться, повышая цену, а значит и P/BV.

***

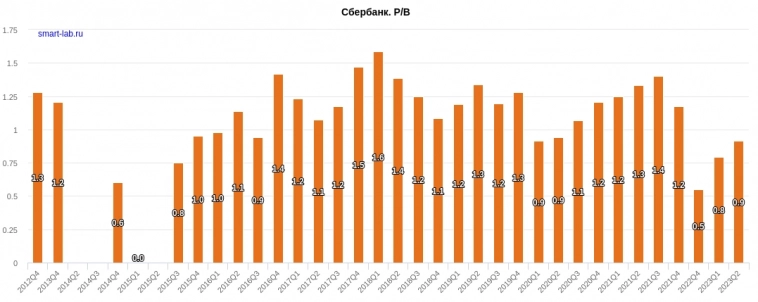

Вернемся в российские реалии. Традиционно, лидирующую роль в банковском секторе занимает Сбер. Мега-надежность в сознании населения позволяет стабильно показывать крутую прибыль (ну и, соответственно, иметь высокий ROE). Тем не менее, премия к капиталу исторически составляла всего несколько десятков процентов.

У других банков ситуация и того хуже: зачастую торгуются с дисконтом к собственному капиталу. Пресловутый Банк Санкт-Петербург долгое время вообще треть капитала стоил. Собственно резонно задуматься: а может ли ситуация измениться? Что премия к капиталу будет составлять не десяток процентов, а иксы? Все-таки в 21-м веке были периоды, когда среднее (по сектору) P/BV было выше хотя бы 2.

Вернемся на другую ось — посмотрим, а какие ROE были у того же Сбера и сравним с историческими аналогами.

Как видим, с 16-го года, достаточно стабильно выше 20. В этом году и вовсе мощные 25%. А что в других странах?

Для всех банков США ситуация такая.

Мне могут указать на то, что на исходном графике рассматривались лишь топ-банки, а ROE представлено для всех. Отмечу, что в случае больших банков США ситуация аналогичная.

Как видим, до кризиса рентабельность банков была весьма внушительна — 12.5-15%. Неудивительно, что в это время, премия к капиталу была максимальной (см. исходный график).

Где-то с конца 14-го года, можно говорить о восстановлении. Тем не менее, рентабельность все-таки преимущественно в однозначной зоне. Тем не менее, даже при таких значениях, присутствует премия к капиталу. Пусть и условно на уровне Сбера — несколько десятков процентов.

К сожалению, для всей еврозоны нормальных графиков не нашлось. Но для Великобритании ситуация выглядит похуже.

Ну, неудивительно, что там то банки торгуются с дисконтом к капиталу.

***

Таким образом, сравнение с мировыми уровнями показывает: российский банковский сектор демонстрирует отличную рентабельность, а премия к капиталу напротив минимальна (где-то и вовсе дисконт, пусть и небольшой).

Можно и с другой стороны посмотреть. Ок, даже раньше, а сейчас то тем более у нас высокие ставки. Соглашусь. Но рентабельность того же Сбера — удвоенная ставка. Таким образом, ну разумно предположить, что справедливое значение P/BV будет куда ближе к 2, нежели чем к 1.

На данный момент, потолок банковского сектора слишком высок, чтобы о нем задумываться. Так что (возможный) рост и его скорость будет опеределяться иными факторами — возможными альтернативами в иных секторах.

P.S. Оговорюсь, что для бурно развивающихся банков P/BV может быть существенно выше. Например тот же Тинькофф.

Читайте на SMART-LAB:

Клиенты рекомендуют Займер 💚

Клиентская лояльность — одна из ключевых метрик для компаний в сфере услуг. В случае банков и МФО высокая лояльность позволяет экономить на привлечении новых заемщиков — а это значительная статья...

13:00

США готовят меры для сдерживания роста цен на нефть

Госсекретарь США Марко Рубио заявил, что Вашингтон разработал программу мер для остановки роста мировых цен на нефть, которую начнут реализовывать уже с 3 марта. По словам Рубио, США предусмотрели,...

03.03.2026

бспб если сохранит рое еще больше.

У БСП есть шанс выйти на 600, если они пару заплатят дивы из расчёта 50% прибыли. Заплатят два раза по 40 рублей и выйдут на 600. Для Сбера задача менее тривиальна. Ему надо перейти на полугодовые выплаты для начала, но лучше на ежемесячные, чтобы инвесторы в Сбер получали дивы, как зарплату. Каждый месяц по 2,5 рубля. Тогда может и увидим его около 500.

Для многих эта цена будет триггером на продажу.

Хомяк Разумный вообще вещает, что если Сбер будет 400 к ближайшему НГ, то продавать его нещадно.