СИНТЕТИКА на FORTS

+F = +C -P

Путем простого преобразования можно получать такие стандартные комбинации на центральном страйке (ЦС).

С помощью опционов можно эффективно хеджировать цену базового актива и строить различного рода нелинейные конструкции, которые позволяют заработать практически на любом сценарии развития рыночных событий.

Однако, к сожалению, ликвидность опционов в настоящий период по целому ряду инструментов оставляет желать лучшего, и вполне могут возникнуть ситуации, когда трейдеру необходимо купить, например, опцион колл, а в опционном деске присутствует ликвидность только по опционам пут.

Выйти из подобного рода ситуаций можно с помощью синтетических опционов, которые образуются путём открытия позиции в базовом активе и противоположном опционе.

Длинный колл +С=+F +P

Опцион колл даёт своему обладателю право приобрести базовый актив до определённой даты в будущем за уплаченную подписчику опциона (продавцу), опционную премию (стоимость опциона).

Таким образом, если стоимость базового актива растёт, то увеличивается и цена опциона, так как можно исполнить опцион колл и купить фьючерс по более дешёвой цене.

Если же цена базового актива снижается, то покупатель опциона колл рискует только его стоимостью, которую он уплатил за приобретение указанного права.

Однако подобный эффект мы получим, если купим базовый фьючерс и откроем длинную позицию по опциону пут.

В этом случае при развитии сценария роста базового актива мы получим эквивалентную прибыль, которая будет генерироваться фьючерсным контрактом.

При этом рост цены фьючерса должен быть больше, чем стоимость, уплаченная за опцион пут, так как он в это время обесценивается. Если же цена, наоборот, начнёт снижаться, то трейдер получит убыток по фьючерсному контракту.

Однако этот убыток будет перекрыт ростом цены опциона пут, который дорожает при развитии рыночного снижения.

Таким образом, появится безграничный потенциал роста при росте цены базового актива и ограниченный риск при развитии сценария снижения, что по сути и является основной характеристикой опциона колл.

Причём гарантийное обеспечение по длинному опциону колл будет соответствовать ГО по опциону колл, а не сумме ГО фьючерса и опциона пут. Дельта синтетического колла также будет равна приблизительно 0,5, так как суммарная дельта фьючерса 1 просуммируется с дельтой пута −0,5, что в итоге и даст дельту, равную 0,5.

Рис.1. Синтетический опцион колл

Рис.1. Синтетический опцион колл Короткий колл -C= -F-P

С помощью синтетических опционов можно не только строить конструкции по купленным опционам, но также и продавать их.

Так, для того, чтобы синтетическим способом продать опцион колл, следует продать опцион пут и открыть короткую позицию по базовому фьючерсу.

И здесь целесообразно вспомнить, что продавец колла зарабатывает на отсутствии роста рынка и, напротив, получает невыгодные для себя обязательства поставить базовый актив по более дешёвой цене в случае его роста.

Т.е. продавец колла получит ограниченную стоимостью опциона прибыль, если рынок будет стоять на месте или падать, и безграничный потенциал убытка в случае рыночного роста.

Таким образом, если мы открываем шорт по фьючерсу, то мы получим прибыль при рыночном снижении, а в случае роста — эквивалентный убыток. Если же мы шортим пут, то получим ограниченную прибыль при стоянии рынка на месте или при его росте и безграничный потенциал убытка при рыночном снижении.

Если рынок снижается, мы имеем прибыль по фьючерсу и убыток по проданному путу, которые перекрывают друг друга. Однако мы сможем компенсировать убыток по путу, поставив по нему короткую позицию по фьючерсу, так как в этом случае она открыта изначально, т.е. мы таким образом получаем опционную премию за принятие обязательства по поставке открытой короткой позиции по фьючерсу.

Если же рынок стоит на месте, то по фьючерсу мы получим околонулевой результат и прибыль по проданному путу (так как рынок не снижается). Если же рынок будет расти, то мы получим прибыль по проданному опциону пут, но одновременно — убыток по проданному фьючерсу. Подобного рода проданный колл также называют покрытым путом, ведь мы продали опцион пут на актив, который у нас есть (так как мы открыли короткую позицию по фьючерсу).

И опять-таки ГО по подобной позиции будет приблизительно равно размеру ГО для проданного колла.

Дельта также будет равна приблизительно −0,5, так как дельта короткой позиции по фьючерсу равна −1, а дельта короткого пута равна 0,5, в сумме получаем дельту −0,5.

Рис.2. Синтетический проданный колл

Рис.2. Синтетический проданный колл Длинный пут

+P=+C-F

Чтобы построить синтетическим способом опцион пут, следует открыть длинную позицию по опциону колл и одновременно зашортить фьючерс.

Стоит вспомнить, что опцион пут позволяет заработать на рыночном снижении с фактически безграничным потенциалом (он ограничен лишь нулевой стоимостью базового актива), однако при рыночном росте опцион пут содержит в себе риск, равный своей стоимости.

Таким образом, если мы купим опцион колл, то получим безграничный потенциал прибыли при рыночном росте, однако он будет нивелирован одновременным получением убытка по короткой позиции по фьючерсу.

Если же рынок начнёт снижаться, то фьючерс будет приносить аналогичный доход.

По позиции для получения прибыли необходимо, чтобы снижение было более сильным и смогло перекрыть затраты на приобретение опциона колл. Весь диапазон, в рамках которого рынок будет снижаться дальше, будет доходом трейдера.

ГО по данной позиции будет приблизительно равно размеру ГО для купленного пута, что делает эти позиции практически идентичными.

Дельта синтетического пута будет равна −0,5, так как дельта короткого фьючерса равна −1, а длинного колла 0,5, что и даст в сумме значение дельты −0,5.

Рис.3. Синтетический опцион пут

Рис.3. Синтетический опцион пут Короткий пут-P=-C+F

С помощью синтетических опционов можно открыть короткую позицию по опциону пут, которая позволит заработать опционную премию при отсутствии снижения или при рыночном росте.

Синтетический короткий опцион пут можно построить, продав опцион колл и открыв длинную позицию по фьючерсу.

Таким образом, если рынок будет находиться на месте, то у трейдера будет нулевой результат по фьючерсу и прибыль от продажи опциона колл в размере его премии.

Если же рынок начнёт снижаться, то фьючерс будет приносить соответствующий убыток, сокращённый на стоимость проданного опциона колл, так как в данном случае этот опцион не выходит в деньги, а мы получаем опционную премию.

Если же рынок начнёт расти, то по фьючерсу мы получим эквивалентную прибыль, однако у нас будет опцион, по которому необходимо закрыть позицию по фьючерсу по более дешёвой цене страйк.

Таким образом, в указанном случае мы получим опционную премию по проданному коллу и закроем длинную позицию по фьючерсу, а финансовый результат будет равен опционной премии по проданному коллу.

Подобного рода конструкции носят название покрытый колл, так как, помимо обязательства по коллу, у нас есть позиция по фьючерсу для исполнения данного обязательства.

Дельта покрытого колла равна 0,5, так как дельта фьючерса равна 1, а дельта проданного колла равна −0,5, что в сумме даёт значение дельты 0,5.

Рис.4. Синтетический проданный пут

Рис.4. Синтетический проданный пут Длинный фьючерс +F=+C-P

Помимо позиций по опционам, синтетические опционы позволяют также открывать позиции по базовому активу.

Так, для открытия синтетического лонга по фьючерсу следует купить колл и продать опцион пут.

В указанном случае при рыночном росте у нас будет безграничный потенциал получения прибыли по коллу и опционная премия по путу, которая сократит своим значением сумму, на которую должен колл выйти в деньги, чтобы оправдать затраты на своё приобретение.

Таким образом, возникает эффект более быстрого получения прибыли, как и во фьючерсе.

В случае рыночного снижения пут будет генерировать эквивалентный убыток, сокращённый на значение своей опционной премии, однако длинная позиция по коллу в это время тоже будет обесцениваться, и получится соответствующий убыток.

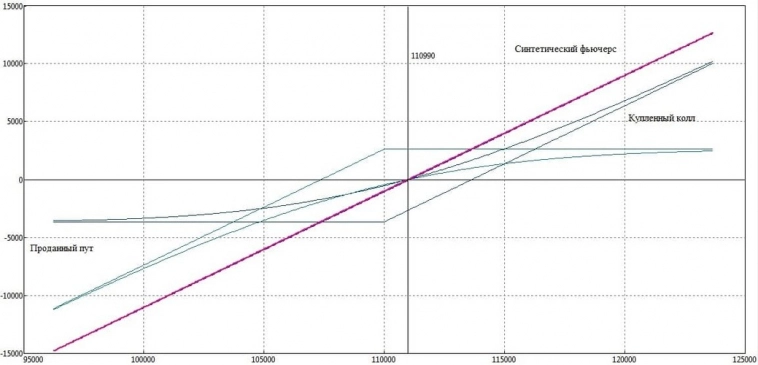

Синтетический фьючерс несёт в себе риск в случае рыночного снижения и потенциал прибыли в случае рыночного роста

Дельта данной конструкции равна 1, так как дельта колла равна 0,5, дельта короткого пута также равна 0,5. ГО конструкции приблизительно равно значению ГО по фьючерсу.

Рис.5. Синтетический фьючерс

Рис.5. Синтетический фьючерс Короткий фьючерс -F=+P-C

Чтобы открыть синтетическую короткую позицию по фьючерсу, следует купить опцион пут и открыть шорт по опциону колл.

В данном случае при рыночном снижении пут будет продуцировать эквивалентную прибыль, причём путу не придётся отрабатывать затраты на приобретение, так как указанную сумму принесёт короткая позиция по коллу (так как рынок не растёт, мы получим опционную премию).

Если же рынок стоит на месте, мы ничего не получим, так как убыток по купленному путу в размере премии будет компенсирован прибылью по проданному коллу (так как рынок не вырос), и они компенсируют друг друга.

В случае рыночного роста проданный колл будет генерировать убыток, и купленный пут также не выйдет в деньги.

Риск по синтетической короткой позиции по фьючерсу заключается в рыночном росте, а рыночное снижение позволяет получать прибыль

ГО по данной позиции приблизительно равно ГО по фьючерсному контракту, что делает их практически идентичными.

Дельта данной конструкции равна −1, так как дельта пута равна −0,5, а дельта проданного колла тоже равна −0,5.

Рис.6. Синтетический проданный фьючерс

Рис.6. Синтетический проданный фьючерс

ВЫВОДЫ

С помощью опционов и фьючерсов можно строить позиции, которые динамикой своего поведения будут эквивалентны противоположным опционам.

Причём синтетические опционы можно не только строить в чистом виде, но и задействовать в опционных конструкциях.

Это особенно важно для нашего рынка, когда не хватает ликвидности, а требуется либо захеджировать открытую позицию, либо зафиксировать полученный результат.

А путем построения эквивалентных позиций вместо линейных фьючерсов можно значительно снизить ГО и риски.

Словом, спрэдинг и арбитраж становятся более эффективными и прибыльными.

Поняв логику синтетики, вы сможете создавать свои собственные формулы для любой ситуации на рынке, используя ЦС и любые иные страйки.

Успешного трейдинга!

Вместо календарного стандартного фьючерсного спрэда (ближний/дальний)

+F1 /-F2

можно более рационально и креативно построить

+F1 / (-F=+P-C)

+F1 / +P-C

и даже дальше упростить и оптимизировать уравнение.

Волатильность, разницу цен и риски нужно использовать для обеспечения положительного МО, то есть монотонного дохода.

Число торговых стратегий неограниченно, так как можно использовать не 2, а 3 и более переменных величин (вечный доллар, фьючерсы разной глубины) или валютно-рублевые БА ( золото в долларах, в рублях, вечное золото) в одной связанной комбинации.

И без синтетики здесь не обойтись.

+F = +2C на ЦС,

что требует значительно меньшего ГО и имеет ограниченный риск.

при неограниченном потенциале прибыли при росте БА.

можно арбитражить синтетический фьюч в опционах с обычным фьючем

на счет ГО, так в россии это не так… тебя по кускам закроют… преценденты были…

Арбитраж, спрэдинг, хеджинг и кэрри-трейд — основные киты для успешного трейдинга с рассчитанным доходом и уровнем риска.

Визуально вам в помощь графики в опционном калькуляторе.