Макро-сентимент в графиках | ChartPack #16 (29.08.2023)

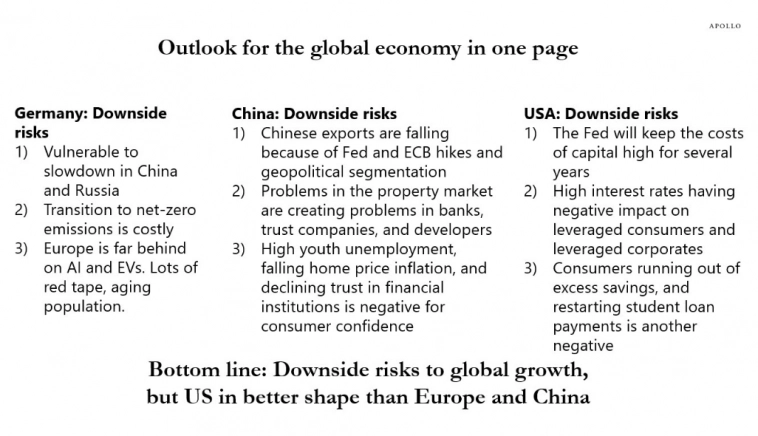

Понижательные риски для мировой экономики:

- Влияние замедления экономики в Китае и России

- Дороговизна «зелёного перехода»

- Европа отстаёт в плане искусственного интеллекта и электромобилей. Много бюрократической волокиты и стареющее население являются серьезными проблемами.

- Китайский экспорт падает потому что ФРС и ЕЦБ повышают ставки и геополитика фрагментируется

- Проблемы на рынке недвижимости, проблемы с банками, трастами и застройщиками

- Высокая безработица среди молодежи, падение цен на жилье и падение доверия к финансовым институтам негативно скажутся на уверенности потребителей

- ФРС будет удерживать ставки на высоком уровне, что увеличивает стоимость капитала на несколько лет

- Высокие ставки негативно влияют на потребителей и корпорации, имеющих долги

- У потребителей кончаются избыточные сбережения и возобновление выплат по студенческим кредитам станет дополнительным негативом

Итог: Для глобального мирового роста существует достаточно понижательных рисков, но США находятся в лучшем положении, чем Европа и Китай

Понижательные риски для мировой экономики

Понижательные риски для мировой экономики

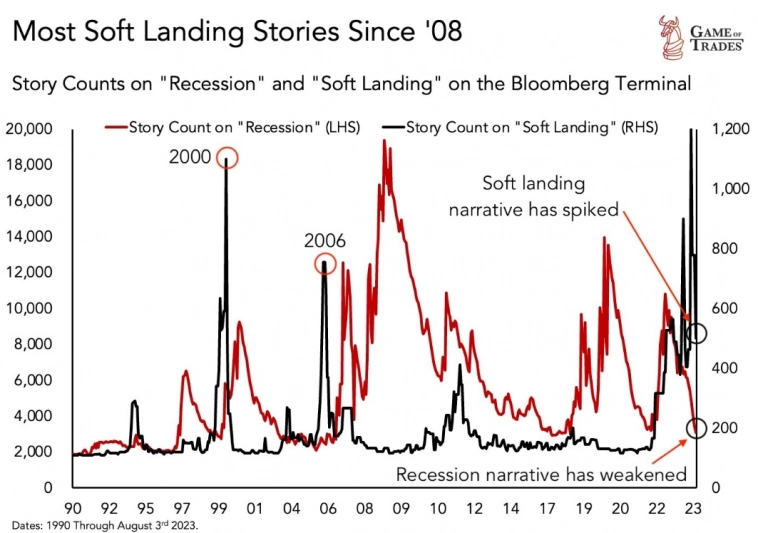

«Мягкая посадка» теперь является консенсусным мнением. Это также происходило в 2000 и 2006 годах:

Количество упоминаний «рецессии» (красная линия) и «мягкой посадки» (черная линия)

Количество упоминаний «рецессии» (красная линия) и «мягкой посадки» (черная линия)

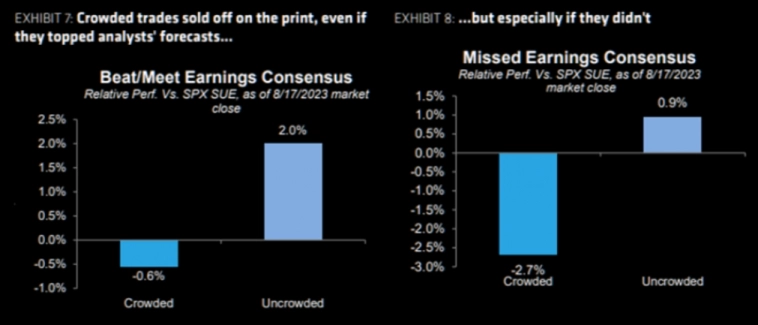

Наиболее популярные акции агрессивно распродавались на фоне негативных сюрпризов по прибыли(-270 б.п. в среднем), в то время как те, которые не были популярны, показывали рост (на 90 б.п. в среднем).

Превзойдя прогнозы, показатели не популярных акций выросли на 200 б.п., в то время как популярные упали на -60 б.п.:

Реакция популярных и не популярных у инвесторов акций на позитивные и негативные отчеты о прибыли

Реакция популярных и не популярных у инвесторов акций на позитивные и негативные отчеты о прибыли

Макро

Индекс деловой активности в сфере услуг от ФРС Филадельфии упал в августе до -13,1 (против +1,4 в предыдущем месяце). Новые заказы, продажи, продолжительность рабочей недели, деловая активность, полная и частичная занятость — все это сокращается:

Индекс деловой активности в сфере услуг от ФРС Филадельфии

Индекс деловой активности в сфере услуг от ФРС Филадельфии

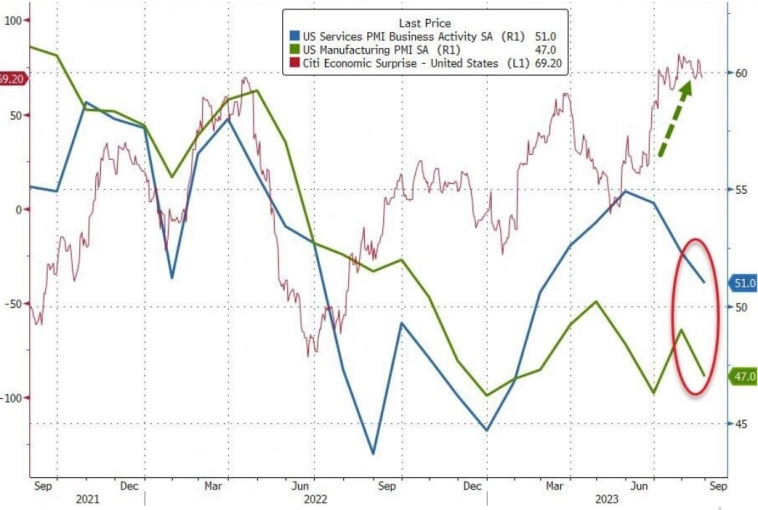

Индексы деловой активности в промышленности и сфере услуг от S&P Global не оправдали ожиданий, упав до 51 (с 52,3 против 52,2 по прогнозам) и 47 (с 49 против 49,3 по прогнозам) в августе соответственно. Первый снижался в течение 7 из последних 8 месяцев (то есть находился на значении ниже 50), в то время как второй находится на самом низком уровне с июня, а в отчете S&P Global сказано, что возобновление экономического роста на данном этапе маловероятно:

Индексы деловой активности в промышленности и сфере услуг от S&P Global; индекс экономических сюрпризов Citi

Индексы деловой активности в промышленности и сфере услуг от S&P Global; индекс экономических сюрпризов Citi

Экономика США близка к точке застоя из-за ослабления потребительского спроса.

Экономика США близка к точке застоя из-за ослабления потребительского спроса.

Reuters

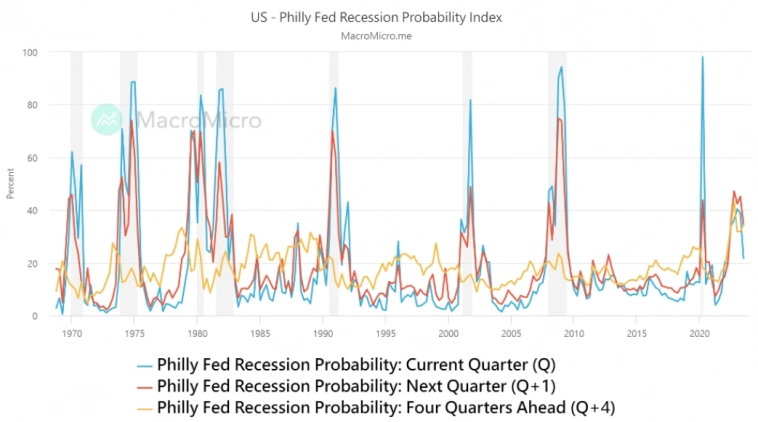

Данные от ФРС Филадельфии за 3 квартал показывают, что вероятность рецессии в текущем квартале, следующем квартале и на четыре квартала вперед составляет 21,68%, 34,38% и 34,41% соответственно:

Вероятность рецессии в текущем квартале, следующем квартале и на четыре квартала вперед от ФРС Филадельфии

Вероятность рецессии в текущем квартале, следующем квартале и на четыре квартала вперед от ФРС Филадельфии

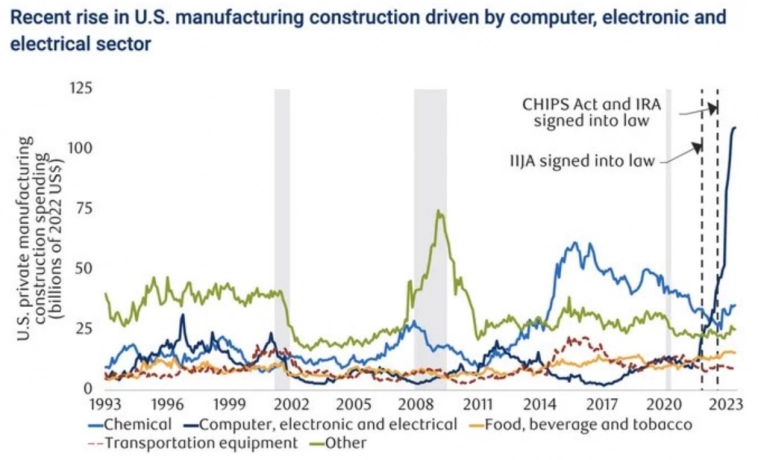

Почти весь бум производственного строительства в США приходится на сектор электротехники в рамках закона о полупроводниках «CHIPS»:

Производственное строительство по отраслям

Производственное строительство по отраслям

Рынок жилья

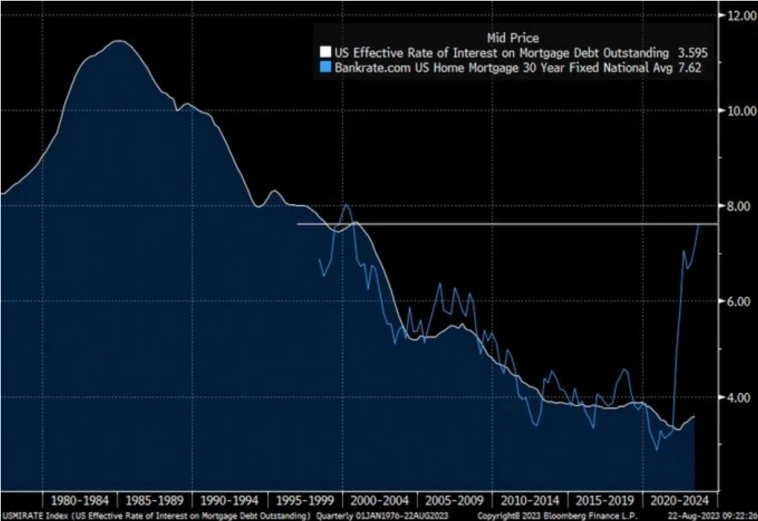

Выросшие до 23-летних максимумов ипотечные ставки влияют только на новых покупателей жилья:

Белая линия — средняя процентная ставка по уже выданным ипотекам, синяя — средняя ставка по новым ипотечным кредитам на 30 лет

Белая линия — средняя процентная ставка по уже выданным ипотекам, синяя — средняя ставка по новым ипотечным кредитам на 30 лет

Продажи домов упали сильнее, чем ожидалось (до-2,2% м/м и до -16,6% г/г). Это самые низкие темпы продаж за июль с 2010 года:

Продажи домов м/м и г/г

Продажи домов м/м и г/г

Средняя цена продажи дома выросла на 1,9% до $407 тыс., что стало первым увеличением в годовом исчислении с января:

Средняя цена продажи дома

Средняя цена продажи дома

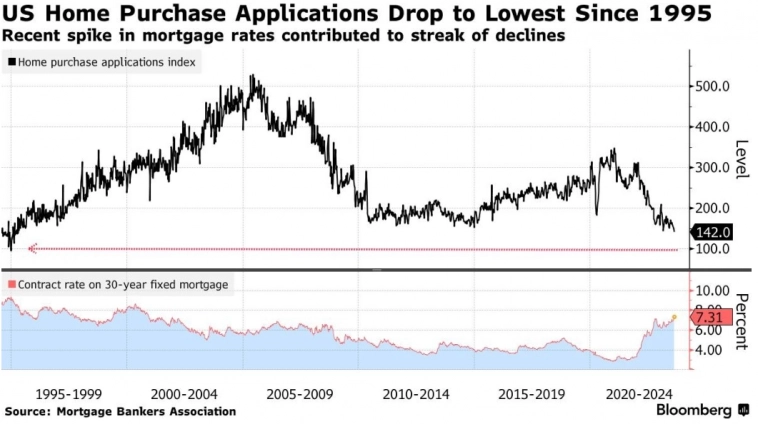

Индекс заявок на покупку жилья от MBA снизился на 5% до 142, что является самым низким уровнем с 1995 года:

Индекс заявок на покупку жилья от MBA

Индекс заявок на покупку жилья от MBA

Рынок труда

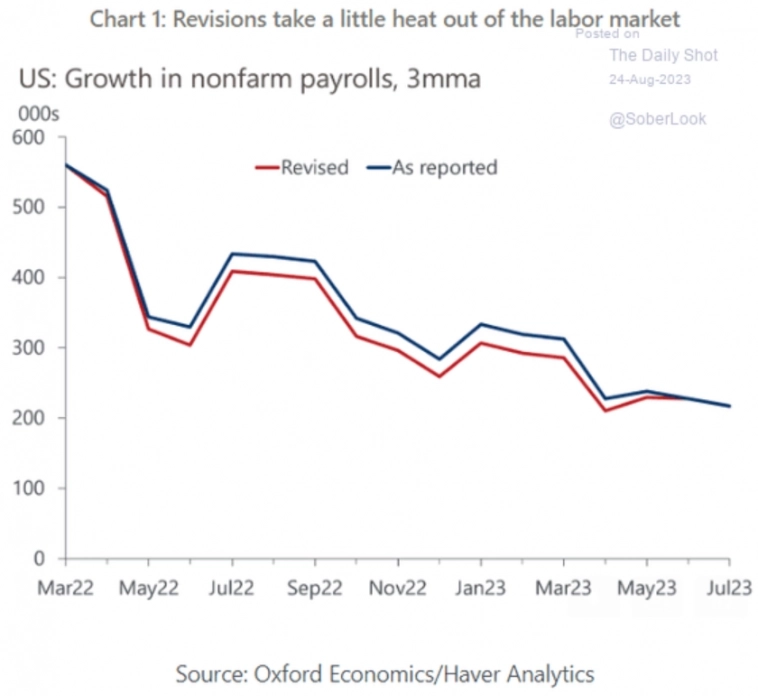

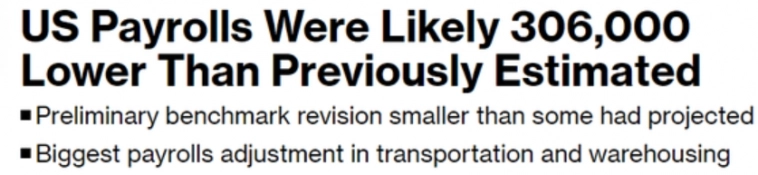

Данные по занятости в США были пересмотрены в сторону понижения, хотя пересмотр оказался меньше, чем ожидалось, тем не менее, пересмотр снизил число занятых в несельскохозяйственном секторе на 306 тыс. человек:

Пересмотр данных по занятости в США

Пересмотр данных по занятости в США

Пересмотр снизил число занятых в несельскохозяйственном секторе на 306 тыс. человек. Наибольшее снижение было в транспортной отрасли.

Пересмотр снизил число занятых в несельскохозяйственном секторе на 306 тыс. человек. Наибольшее снижение было в транспортной отрасли.

Bloomberg

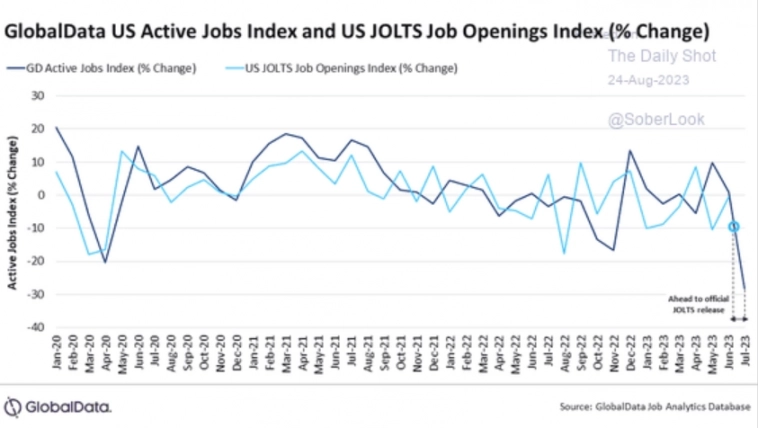

Индекс активных рабочих мест имеет тесную связь с новыми вакансиями и указывает на дальнейшее сокращение числа открытых вакансий:

Изменение индекса активных рабочих мест и открытых вакансий

Изменение индекса активных рабочих мест и открытых вакансий

Что делают другие?

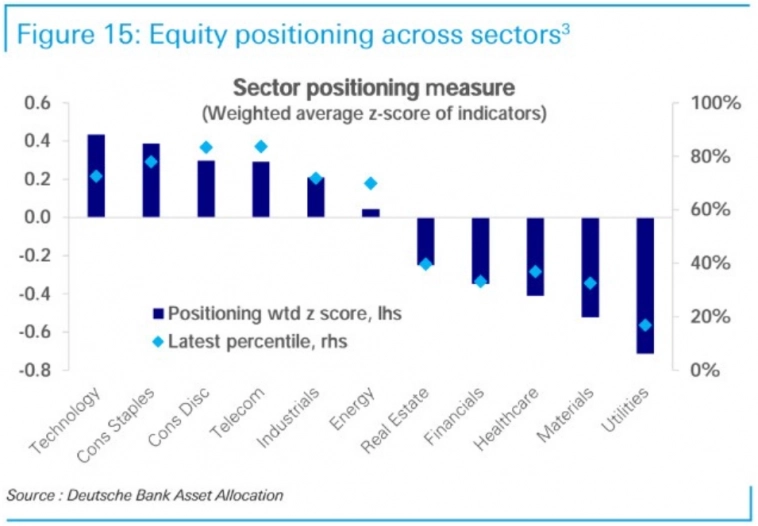

Самый большое перевес в портфелях инвесторов приходится на акции секторов коммуникаций, товаров длительного пользования, товаров ежедневного пользования и технологий. Наименьший вес приходится на секторы коммунальных услуг, финансов и материалов:

Позиционирование инвесторов в акции по секторам

Позиционирование инвесторов в акции по секторам

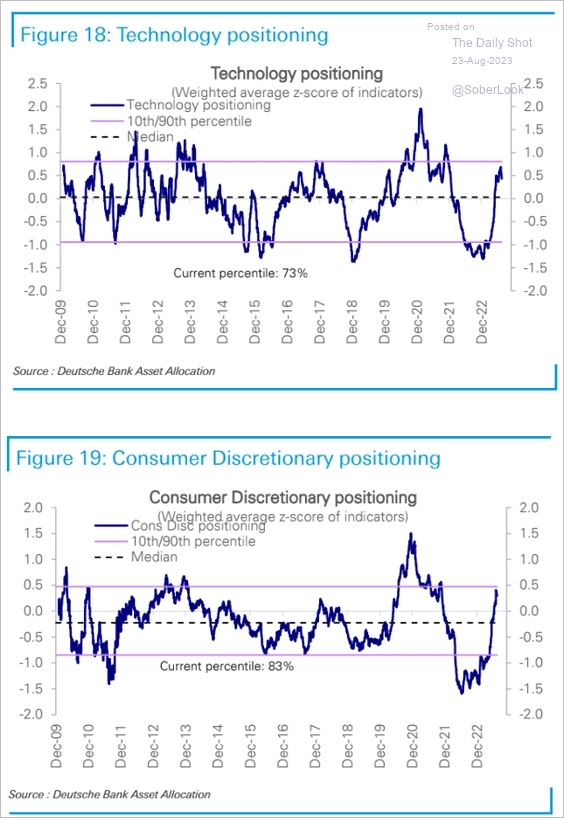

Позиционирование инвесторов в секторы технологий и товаров длительного пользования всё ещё находится на высоких значениях:

Позиционирование инвесторов в секторы технологий и товаров длительного пользования

Позиционирование инвесторов в секторы технологий и товаров длительного пользования

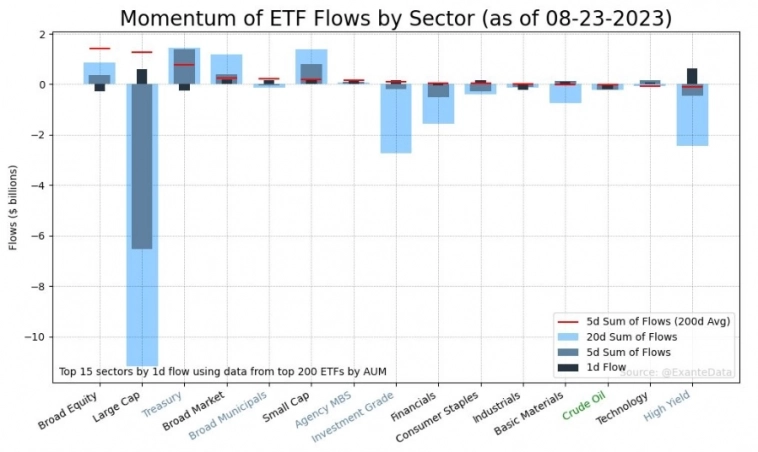

За последние 5 дней наблюдались притоки в ETF акций большой капитализации (после рекордных оттоков за последние 20 дней):

Потоки в ETF по секторам за последние 1, 5, 20 дней

Потоки в ETF по секторам за последние 1, 5, 20 дней

Институциональные инвесторы

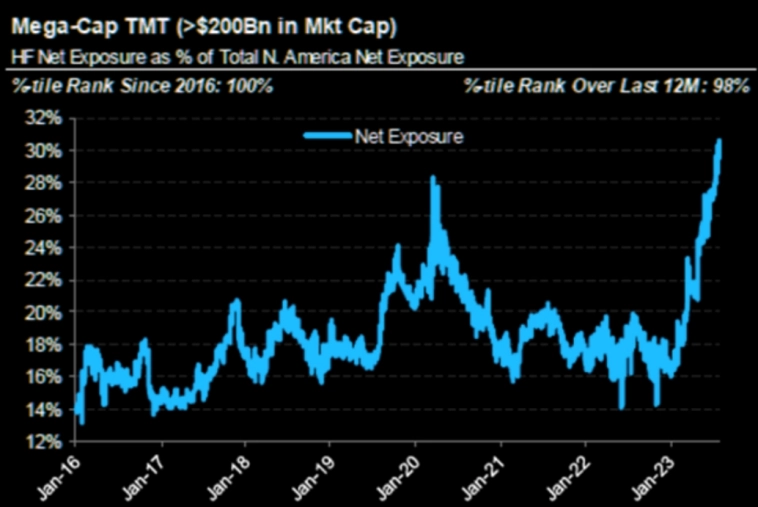

Позиция хедж-фондов в мега-капитализированных акциях сектора TMT (технологий, медиа и телекоммуникаций) находится на историческом максимуме:

Позиция хедж-фондов в мега-капитализированных акциях сектора TMT (технологий, медиа и телекоммуникаций)

Позиция хедж-фондов в мега-капитализированных акциях сектора TMT (технологий, медиа и телекоммуникаций)

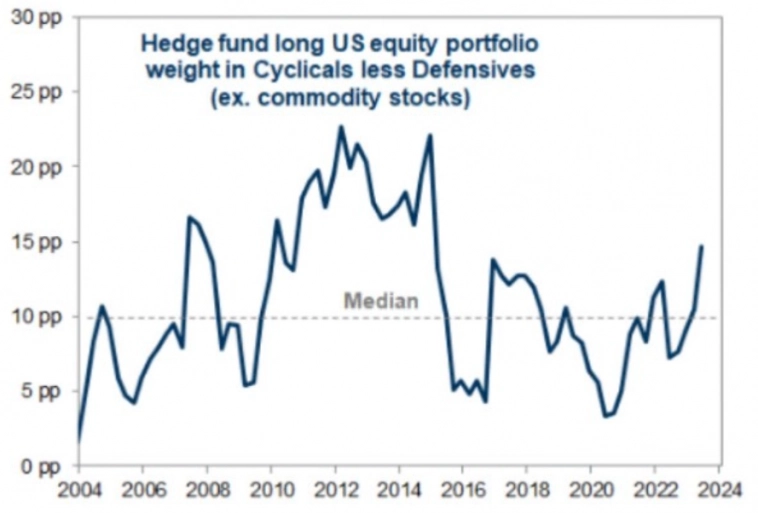

Сегодня позиция хедж-фондов в циклических секторах превышает позицию в защитных секторах сильнее, чем когда-либо с 2014 года:

Перевес хедж-фондов в циклических секторах над защитными

Перевес хедж-фондов в циклических секторах над защитными

Короткие позиции хедж-фондов по 2-летним казначейским облигациям находятся на историческом максимуме:

Короткие позиции хедж-фондов по 2-летним казначейским облигациям

Короткие позиции хедж-фондов по 2-летним казначейским облигациям

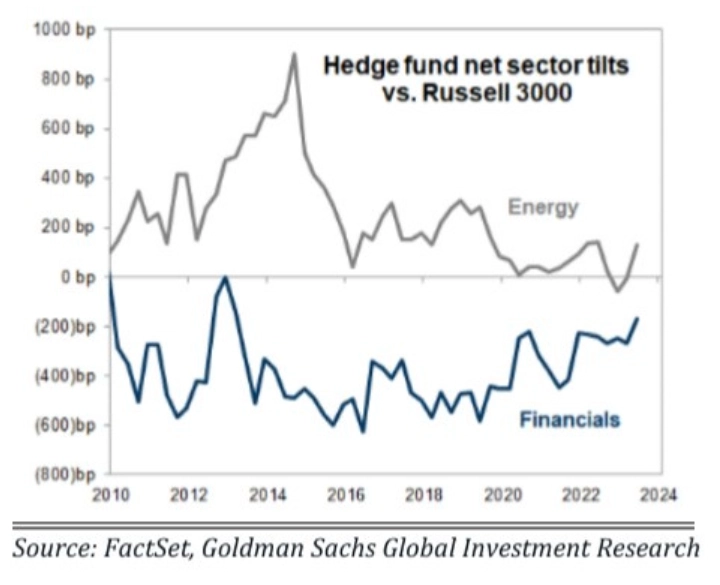

Хедж-фонды демонстрируют самыйвысокий интерес к финансовому сектору с 2013 года:

Позиции хедж-фондов в секторах энергетики и финансах относительно Russell3000

Позиции хедж-фондов в секторах энергетики и финансах относительно Russell3000

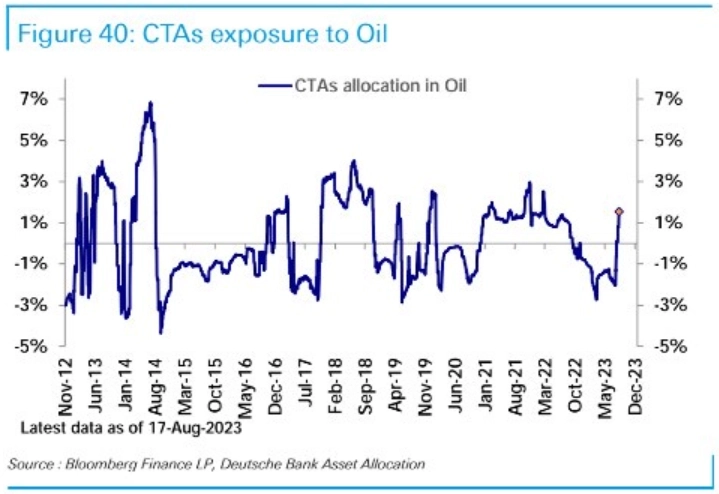

CTA увеличивают позиции по нефти:

Позиции CTA по нефти

Позиции CTA по нефти

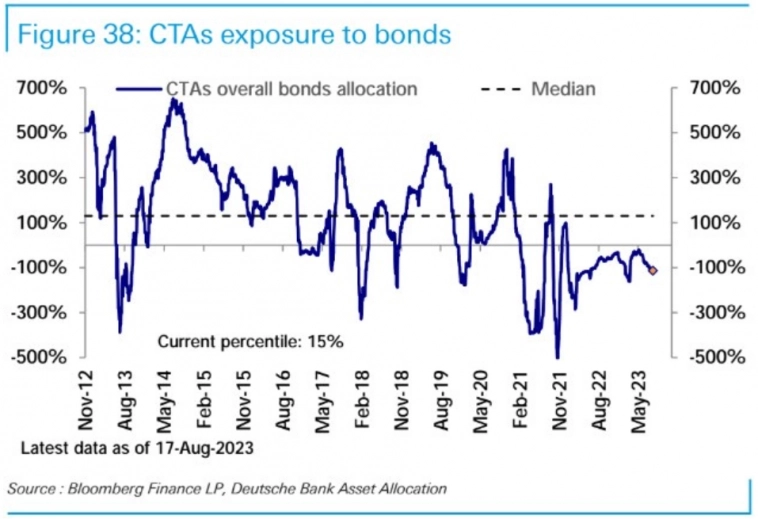

CTA продают облигации:

Позиции CTA по всем облигациям

Позиции CTA по всем облигациям

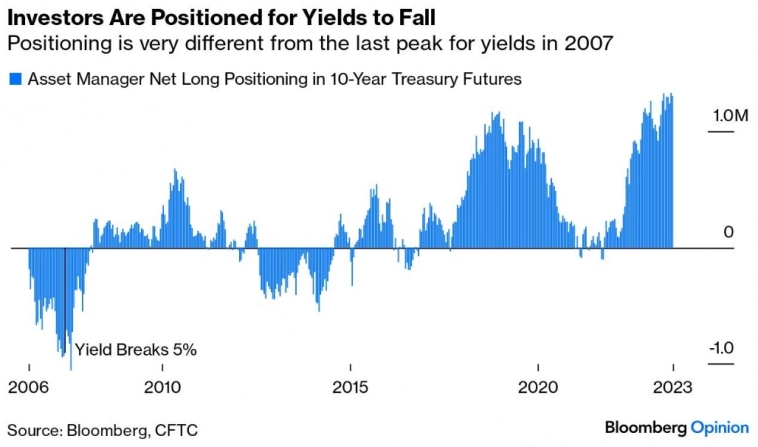

Управляющие активами в настоящее время имеют наибольшую позицию в 10-летних облигациях за всю историю:

Позиция управляющих активами в 10-летних облигациях

Позиция управляющих активами в 10-летних облигациях

Ритейл

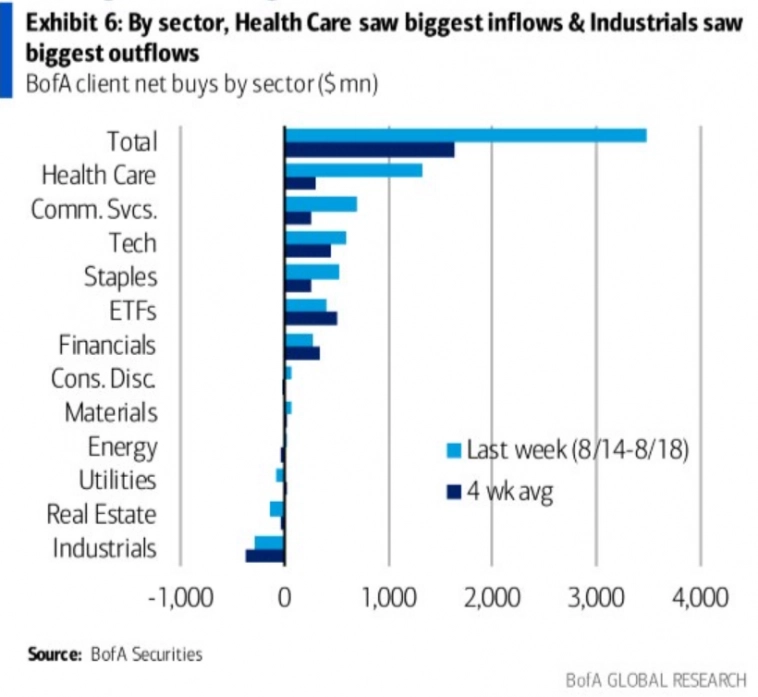

На прошлой неделе наблюдался самый большой приток средств ($4,4 млрд) клиентов BofA в акции с июня. Самые большие потоки наблюдались в акции секторов здравоохранения и услуг связи, причем в сектор здравоохранения наблюдался самый большой приток за всю историю данных:

Потоки средств клиентов BofA в акции по секторам

Потоки средств клиентов BofA в акции по секторам

Индексы

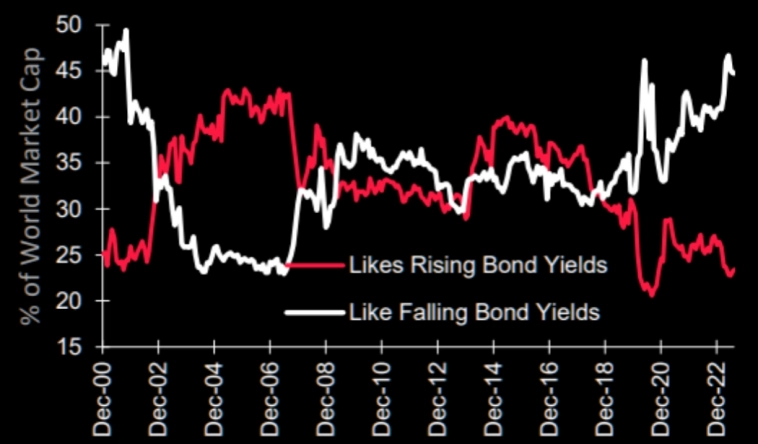

Societe Generale указывают на препятствие для роста акций: «Более 45% акций по рыночной капитализации из индекса MSCI World растут, когда доходность облигаций снижается, а не растёт»:

Доля акций по рыночной капитализации из индекса MSCI World, которая растет или падает в зависимости от роста или падения доходностей облигаций

Доля акций по рыночной капитализации из индекса MSCI World, которая растет или падает в зависимости от роста или падения доходностей облигаций

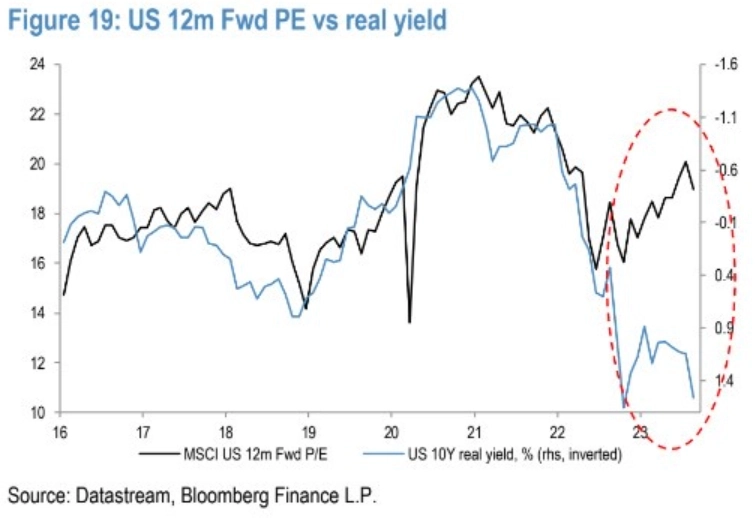

Растущие реальные доходности облигаций создают препятствия для оценок акций:

Реальные доходности облигаций (синяя линия, перевернутая) и 12м форвардный PE

Реальные доходности облигаций (синяя линия, перевернутая) и 12м форвардный PE

NASDAQ и доходность 10-летних облигаций двигались в тандеме с начала июля. Большие расхождения, подобные тому, который мы наблюдаем сегодня, чаще всего были закрыты:

Nasdaq и доходность 10-ти летних облигаций (перевернутая)

Nasdaq и доходность 10-ти летних облигаций (перевернутая)

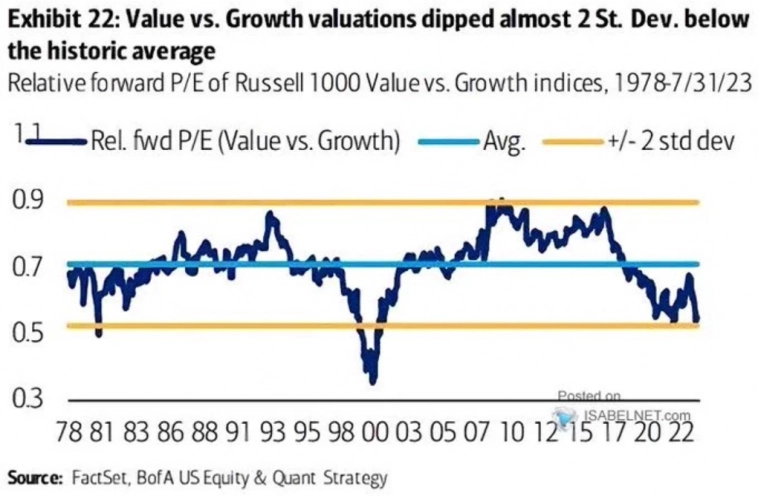

Акции роста (growth) дороже акций стоимости (value) почти на 2 стандартных отклонения — уровня, на котором это соотношение обычно не задерживается слишком долго:

Акции роста (growth) против акций стоимости (value)

Акции роста (growth) против акций стоимости (value)

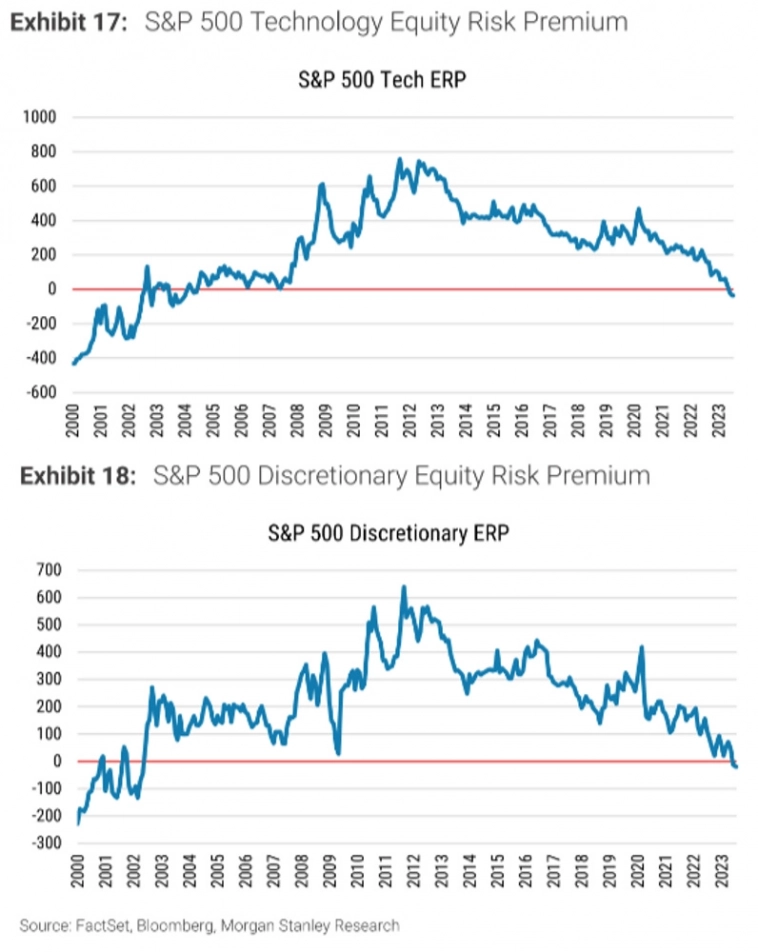

Секторы технологий и товаров длительного пользования в настоящее время торгуются с отрицательной премией за риск, что означает, что форвардная доходность по этим секторам ниже доходности по 10-летним казначейским облигациям:

Премия за риск для акций секторов технологий и товаров длительного пользования

Премия за риск для акций секторов технологий и товаров длительного пользования

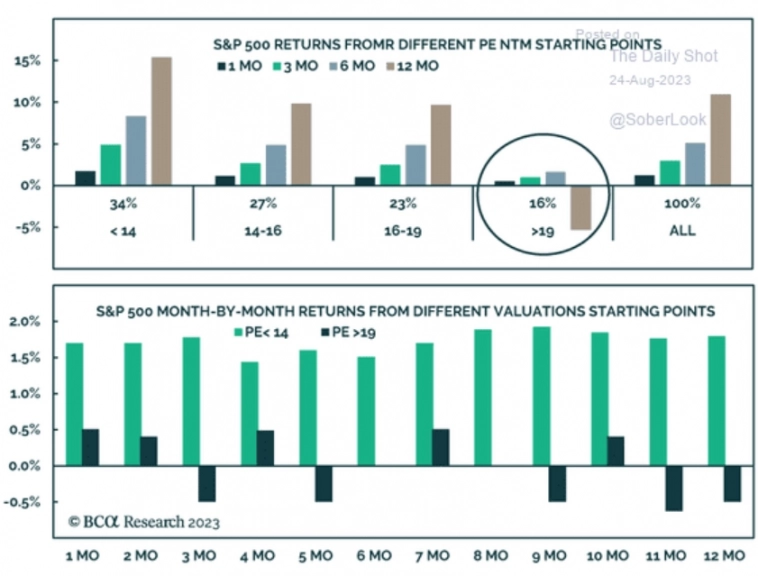

Высокие оценки обычно означают низкую доходность. Так, сегодня 16% компаний индекса S&P 500 имеют коэффициент P/E>19, ожидаемая доходность акций с подобными оценками через 12 месяцев — отрицательная:

Ожидаемая доходность при различных оценках P/E и различная ожидаемая ежемесячная доходность S&P 500 при начальных оценках P/E 14 и 19

Ожидаемая доходность при различных оценках P/E и различная ожидаемая ежемесячная доходность S&P 500 при начальных оценках P/E 14 и 19

EPS

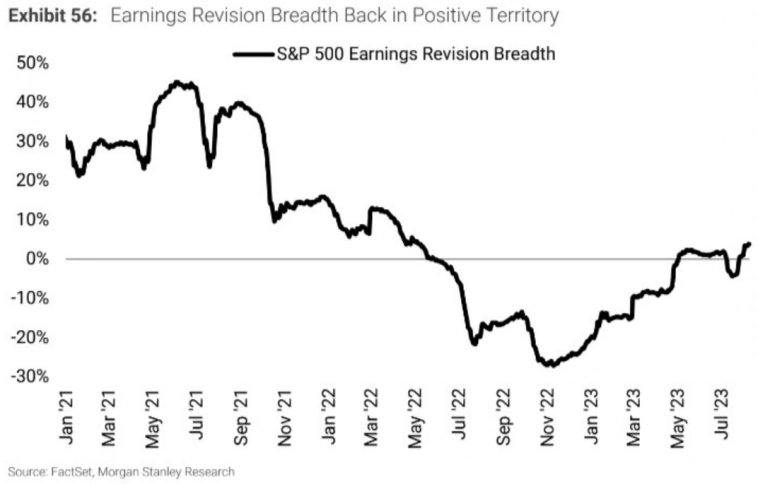

Совокупный пересмотр прогнозов по прибыли компаний индекса S&P 500 (на 2024 год) вернулся на положительную территорию на уровне +5% (больше повышений EPS, чем понижений):

Совокупный пересмотр прогнозов по прибыли компаний индекса S&P 500

Совокупный пересмотр прогнозов по прибыли компаний индекса S&P 500

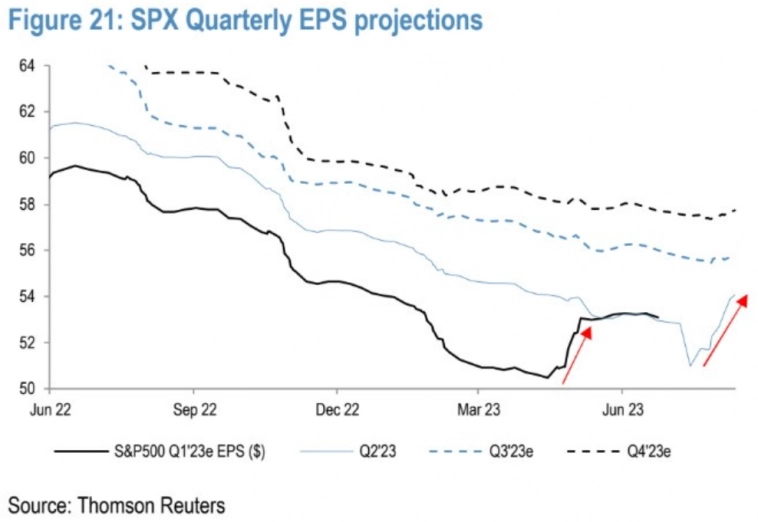

J.P. Morgan отмечают, что для реализации прогнозов S&P500 по прибыли на акцию на 2023 год, рост прибыли должен ускориться с этого момента:

Прогнозы S&P500 по прибыли на акцию на 2023 год

Прогнозы S&P500 по прибыли на акцию на 2023 год

Сырьевые товары

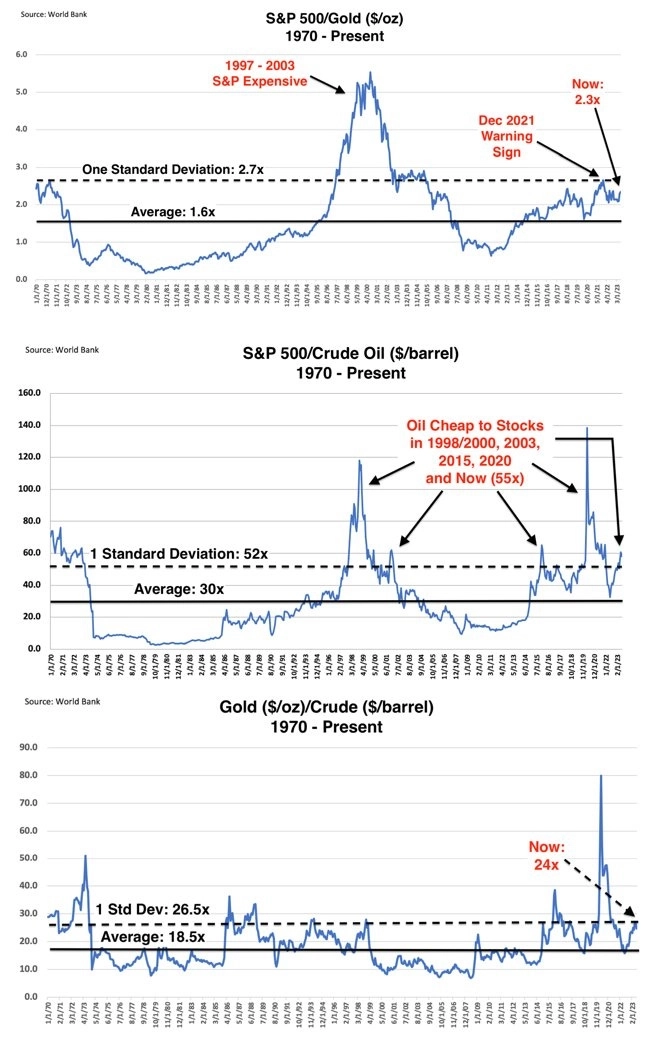

По историческим показателям нефть является самым дешевым активом из списка: золото, нефть, S&P 500. Золото находится посередине, а американские акции являются самыми дорогими:

Соотношения S&p500/Золото, S&P500/Нефть, Золото/Нефть

Соотношения S&p500/Золото, S&P500/Нефть, Золото/Нефть

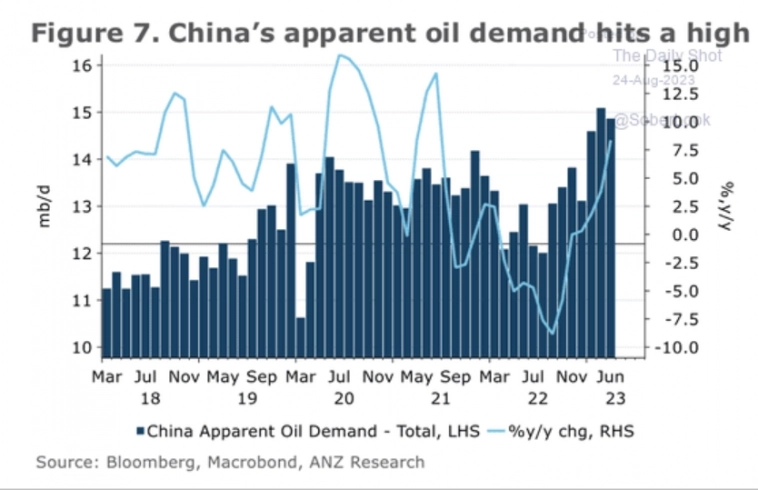

До сих пор спрос на нефть в Китае был устойчивым, несмотря на экономический спад:

Китайский спрос на нефть достиг максимума

Китайский спрос на нефть достиг максимума

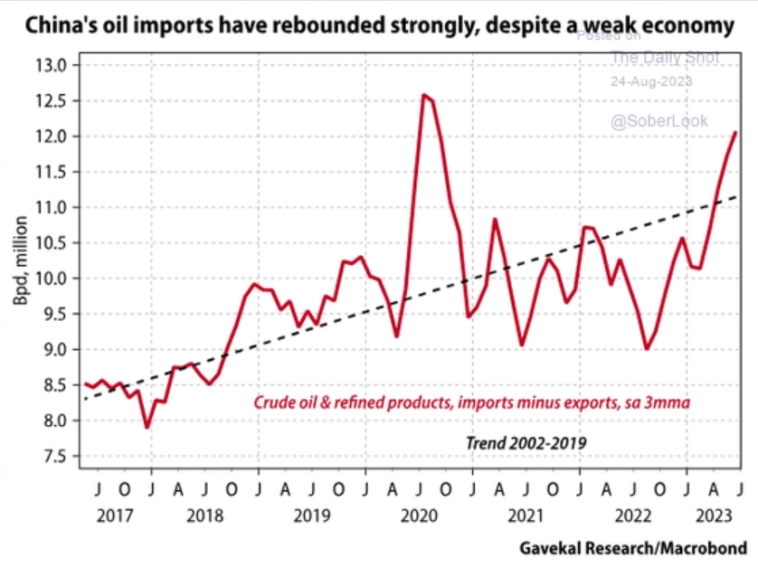

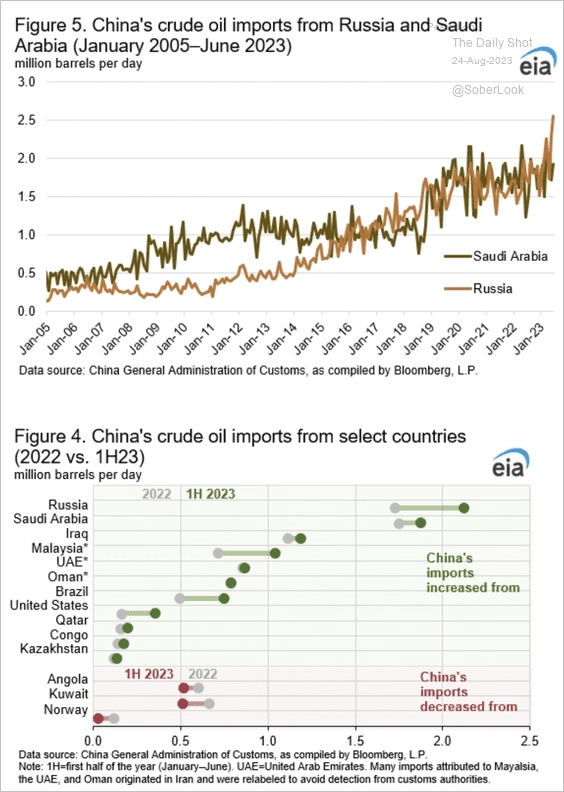

Китайский импорт нефти сильно восстановился, несмотря на слабость экономики

Китайский импорт нефти сильно восстановился, несмотря на слабость экономики

Импорт нефти из России и Саудовской Аравии в Китай, изменение импорта сырой нефти в Китай из разных стран с 2022 по 1 половину 2023 года

Импорт нефти из России и Саудовской Аравии в Китай, изменение импорта сырой нефти в Китай из разных стран с 2022 по 1 половину 2023 года

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: t.me/traderanswers

Куда уж больше? :)