Макро-сентимент в графиках | ChartPack #13 (15.08.2023)

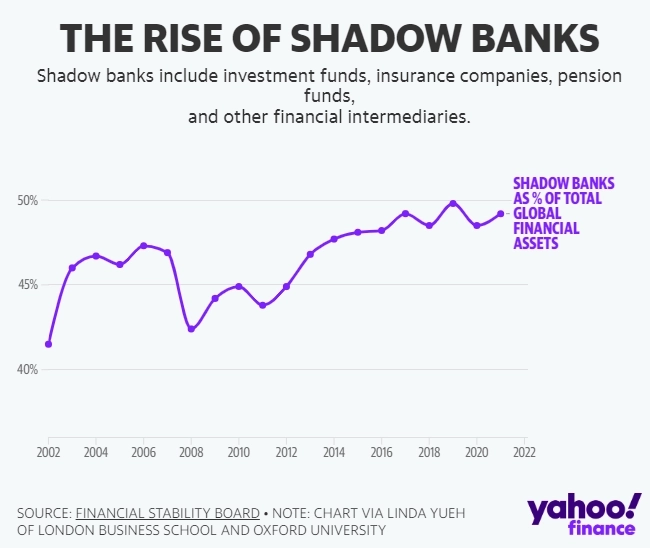

На долю теневых банков приходится почти половина всех финансовых активов во всем мире. Этот сектор включает в себя инвестиционные фонды, страховые компании, пенсионные фонды и других финансовых посредников. В 2021 году они выросли на 8,9%, достигнув 239,3 трлн долларов:

Рост активов теневых банков

Рост активов теневых банков

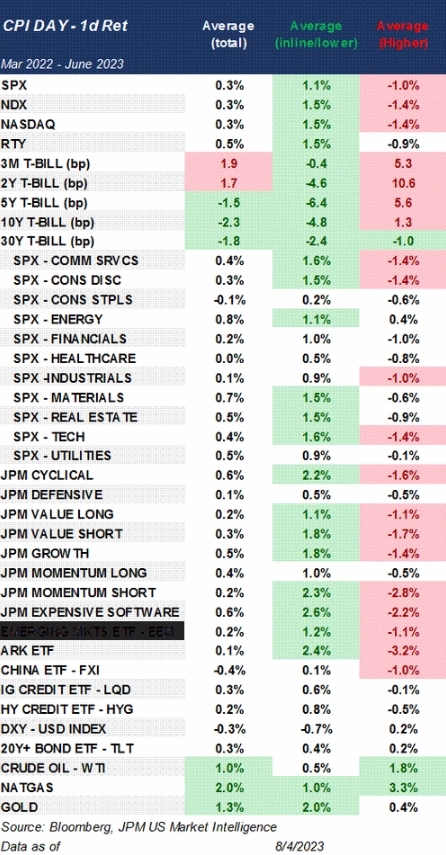

Средняя доходность различных активов в день публикации данных об инфляции, если данные лучше прогнозов или совпадают с ними и если данные оказываются хуже прогнозов:

Средняя доходность различных активов в день публикации данных об инфляции

Средняя доходность различных активов в день публикации данных об инфляции

📌 На вторую половину года Stifel прогнозируют лучший, чем ожидалось, экономический рост на фоне замедляющейся, но повышенной инфляции. Это режим Cyclical Value (нижний правый квадрант):

Goldman Sachs прогнозируют, что частные инвестиции в ИИ увеличатся на $100 млрд в США и на $200 млрд по всему миру к 2025 году:

Прогноз роста частных инвестиций в искуственный интеллект по всему миру от Goldman Sachs

Прогноз роста частных инвестиций в искуственный интеллект по всему миру от Goldman Sachs

Макро

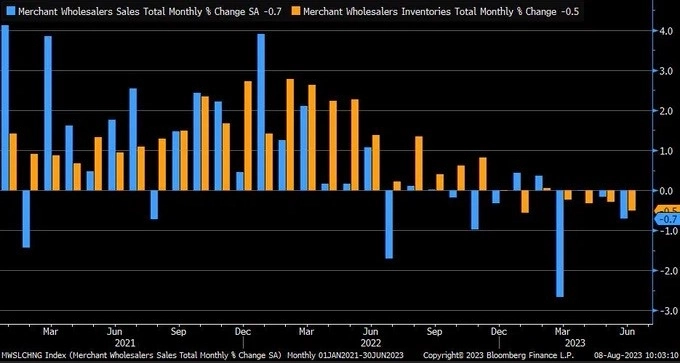

Июньские продажи в сфере оптовой торговли упали на -0,7% м/м (против -0,2% по прогнозу и -0,5% ранее). Запасы снизились на -0,5% (против -0,3% по прогнозу и -0,3% ранее):

Продажи в сфере оптовой торговли (синее) и запасы (оранжевое)

Продажи в сфере оптовой торговли (синее) и запасы (оранжевое)

Индекс NFCI снизился до -0,35 за последнюю неделю, что говорит о продолжающемся ослаблении финансовых условий (т.к. чем ниже значение индекса, тем свободнее финансовые условия):

Индекс финансовых условий NFCI

Индекс финансовых условий NFCI

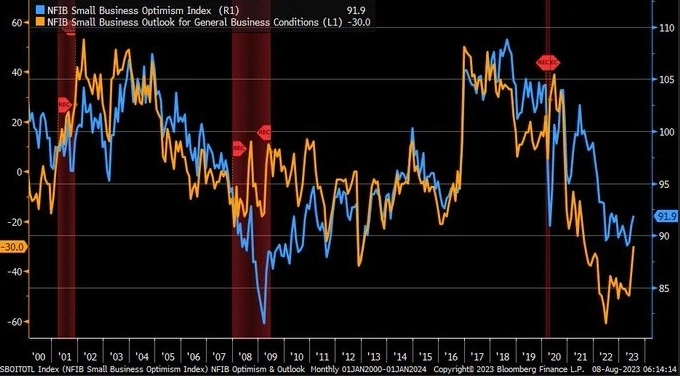

Индекс оптимизма малого бизнеса NFIB за июль вырос до 91,9 (против 91,3 по прогнозам и 91 ранее); Ожидания бизнес условий выросли до -30 (хотя уровень ожиданий все еще отрицательный, это лучший уровень с августа 2021 года). Планы по найму выросли, в то время как ожидания относительно доходов ухудшились:

Индекс оптимизма малого бизнеса и ожидаемых бизнес условий за июль от NFIB

Индекс оптимизма малого бизнеса и ожидаемых бизнес условий за июль от NFIB

Инфляция

По сравнению с предыдущим месяцем: общая инфляция +0,2% (соотв. ожиданиям), базовая инфляция +0,2% (соотв. ожиданиям), супер-базовая инфляция (основные услуги минус энергоносители и жилье) увеличилась до +0,2% (против +0,09% ранее):

Общая, базовая и супер-базовая инфляция м/м

Общая, базовая и супер-базовая инфляция м/м

В годовом исчислении это соответствует +4.7% (против 4.8% по прогнозам), +3.2% (против 3.3% по прогнозам) и +4.13% (против 4% по предыдущему значению) для общей, базовой и супер-базовой инфляции соответственно:

Общая, базовая и супер-базовая инфляция г/г

Общая, базовая и супер-базовая инфляция г/г

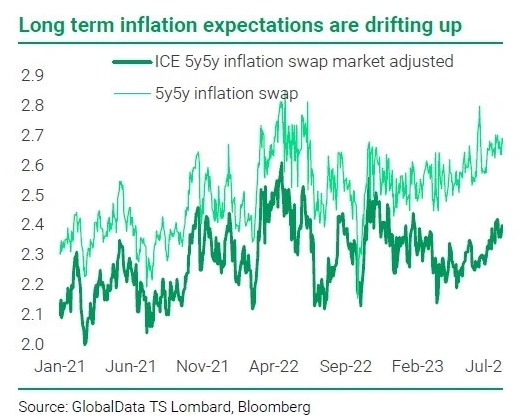

Долгосрочные инфляционные ожидания свидетельствуют о растущей обеспокоенности по поводу сохранения и ускорения инфляции, как это было в 1970-х:

Долгосрочные инфляционные ожидания

Долгосрочные инфляционные ожидания

Рынок труда

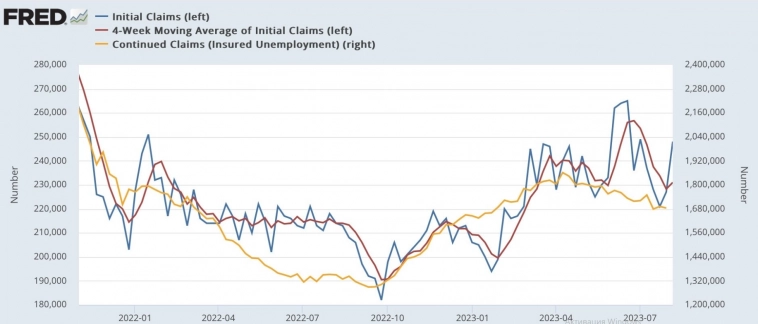

Первоначальные заявки на пособие по безработице выросли на 21 000 на прошлой неделе до 248 000. 4-недельная скользящая средняя выросла на 2750 до 231 000. Количество продолжающихся заявок сократилось на 8 000 до 1,684 миллиона. Рынок труда остаётся сильным:

Первоначальные и продолжающиеся заявки на пособие по безработице и 4-недельная скользящая средняя

Первоначальные и продолжающиеся заявки на пособие по безработице и 4-недельная скользящая средняя

Рынок жилья

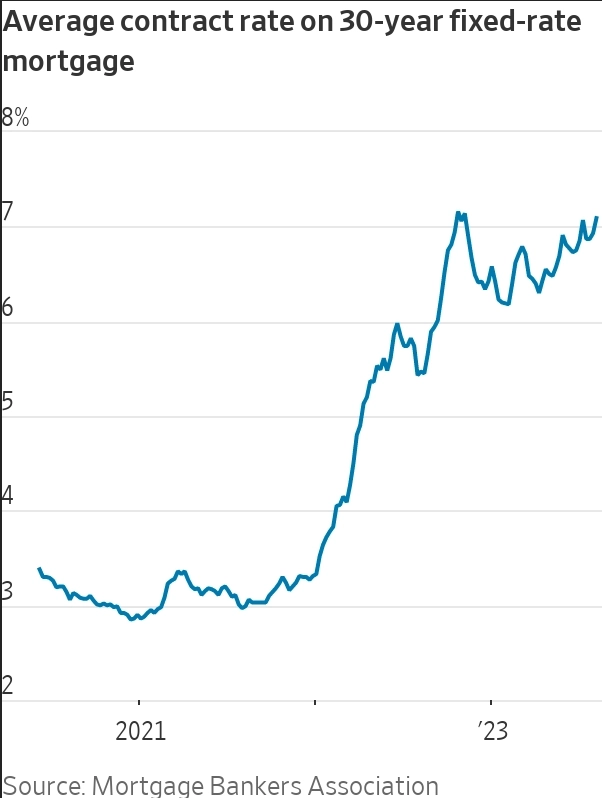

Средняя фиксированная ставка по ипотечным кредитам выросла на прошлой неделе до 7,09%, нового максимума 2023 года, и22-летнего максимума:

Средняя фиксированная ставка по ипотечным кредитам на 30 лет

Средняя фиксированная ставка по ипотечным кредитам на 30 лет

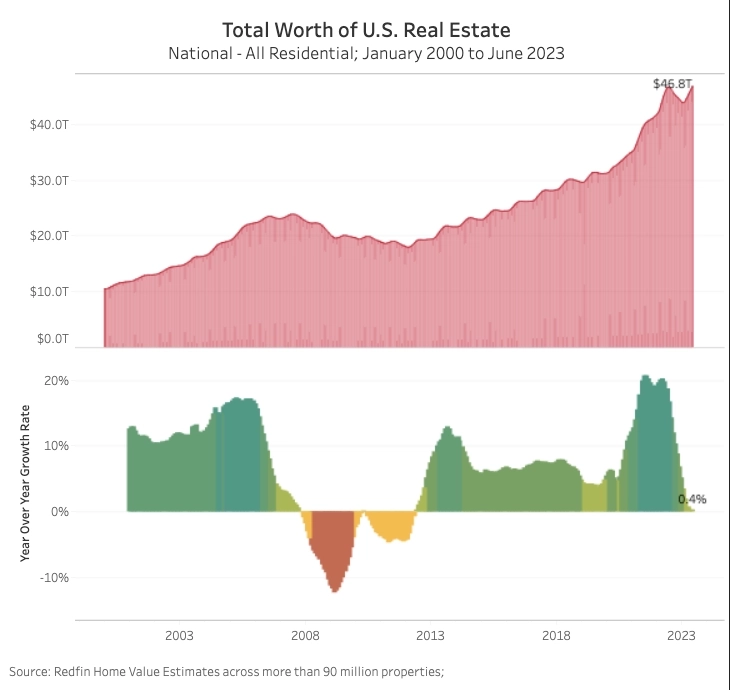

Общая стоимость домов в США в июне достигла рекордных 47 трлн долларов, поскольку дефицит домов, выставленных на продажу, поддерживал их стоимость:

Общая стоимость домов в США

Общая стоимость домов в США

Соотношение цены на жилье в США к cреднему доходу приближается к уровню ипотечного кризиса. Последний раз, дома были менее доступны чем сегодня только в 2008 году:

Соотношение цены на жилье в США к доходу

Соотношение цены на жилье в США к доходу

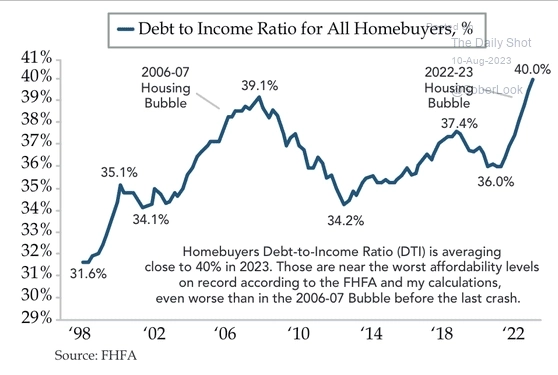

Соотношение долга к доходу для покупателей жилья находится на уровне 40%, что стало историческим максимумом:

Соотношение долга к доходу для покупателей жилья

Соотношение долга к доходу для покупателей жилья

Покупки казначейских облигаций США, по прогнозам BofA, достигнут рекордного значения в этом году:

Предыдущие и будущие прогнозные притоки средств в казначейские облигации США

Предыдущие и будущие прогнозные притоки средств в казначейские облигации США

Наибольший вес в акциях у инвесторов приходится на секторы услуг связи, товаров ежедневного пользования и технологий. Наименьший вес приходится на коммунальные услуги, недвижимость и здравоохранение:

Позиционирование в акции по секторам

Позиционирование в акции по секторам

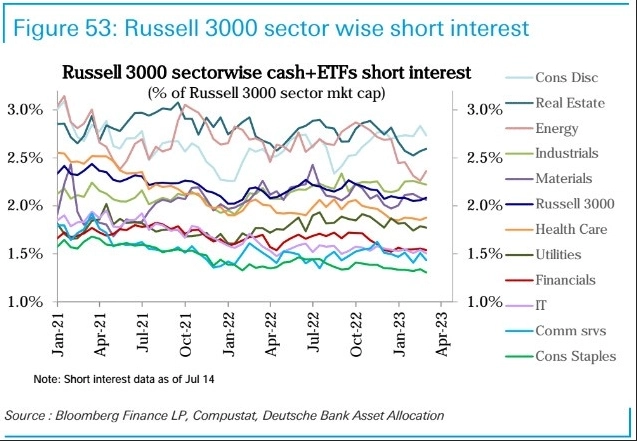

Среди небольших компаний из индекса Russell 3000, чаще всего в шорт продаются сектора товаров длительного пользования, недвижимости и энергетики:

Наиболее часто продаваемые в шорт секторы из индекса Russell 3000

Наиболее часто продаваемые в шорт секторы из индекса Russell 3000

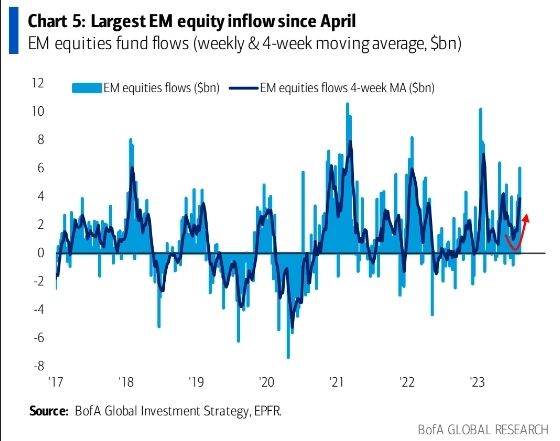

Акции развивающихся стран получилинаибольший приток ($65 млрд) с апреля:

Потоки в акции развивающихся стран

Потоки в акции развивающихся стран

Институциональные инвесторы

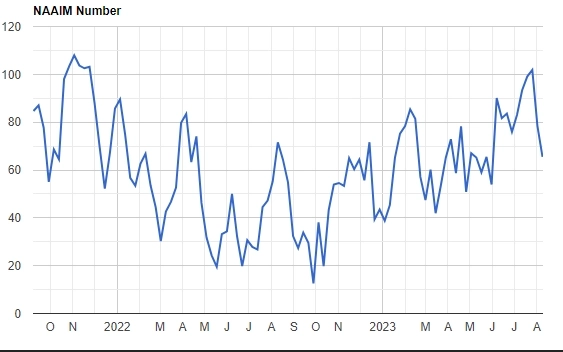

Активные менеджеры сокращают вложения в акции вторую неделю подряд, в результате чего индекс позиционирования институциональных инвесторов в акции NAAIM снизился с 78,5 до 65,5:

Индекс позиционирования институциональных инвесторов в акции NAAIM

Индекс позиционирования институциональных инвесторов в акции NAAIM

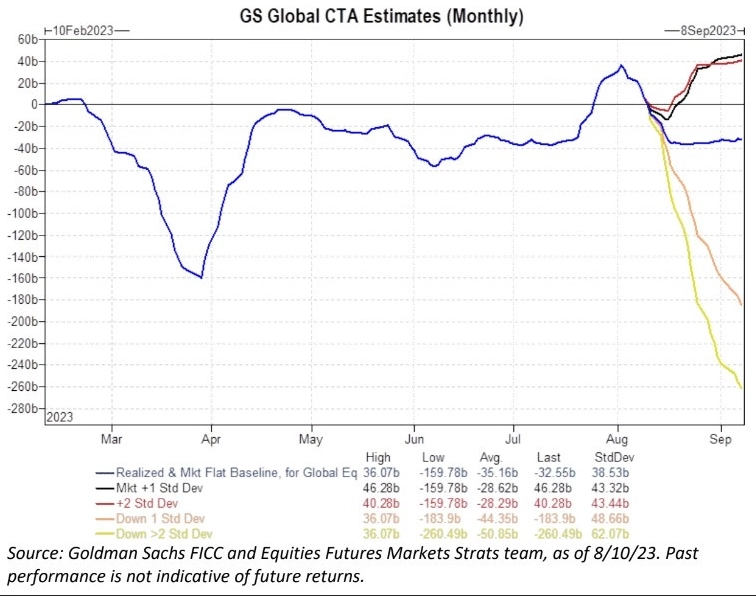

Позиционирование CTA ассиметрично направлено в сторону продажи во всех сценариях Goldman Sachs:

Сценарии Goldman Sachs по позиционированию CTA

Сценарии Goldman Sachs по позиционированию CTA

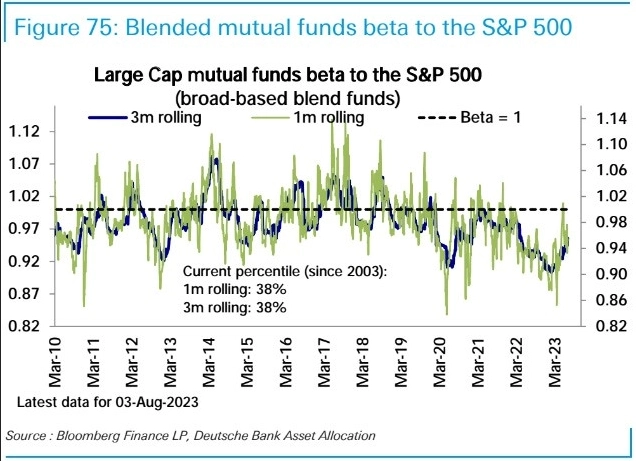

Бета-коэффициент взаимных фондов с большой капитализацией остается низким относительно S&P 500, что говорит о преобладании защитных активов и/или пониженной доли акций в их портфелях:

Бета-коэффициент взаимных фондов с большой капитализацией относительно S&P 500

Бета-коэффициент взаимных фондов с большой капитализацией относительно S&P 500

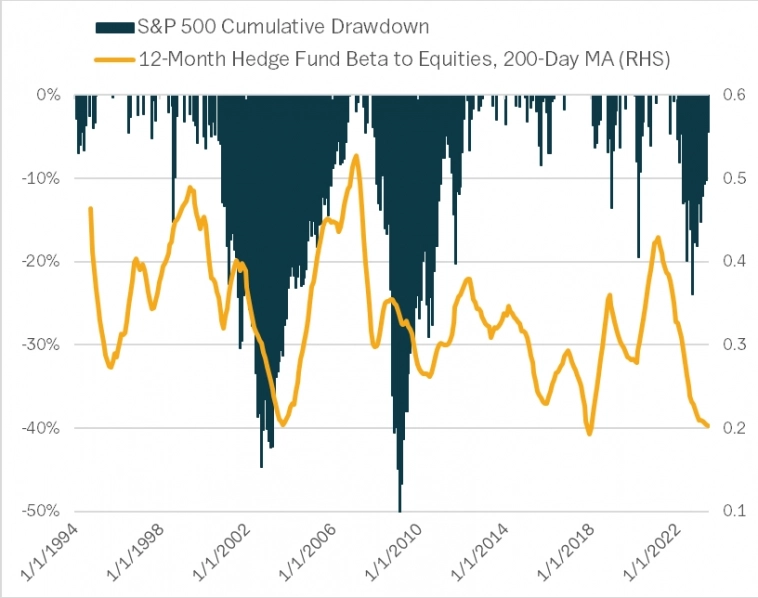

Учитывая всё тот же бета-коэффициент, хедж-фонды сейчас настроены по отношению к акциям максимально негативно:

Бета-коэффициент хедж-фондов по акциям и максимальные просадки S&P 500

Бета-коэффициент хедж-фондов по акциям и максимальные просадки S&P 500

Ритейл

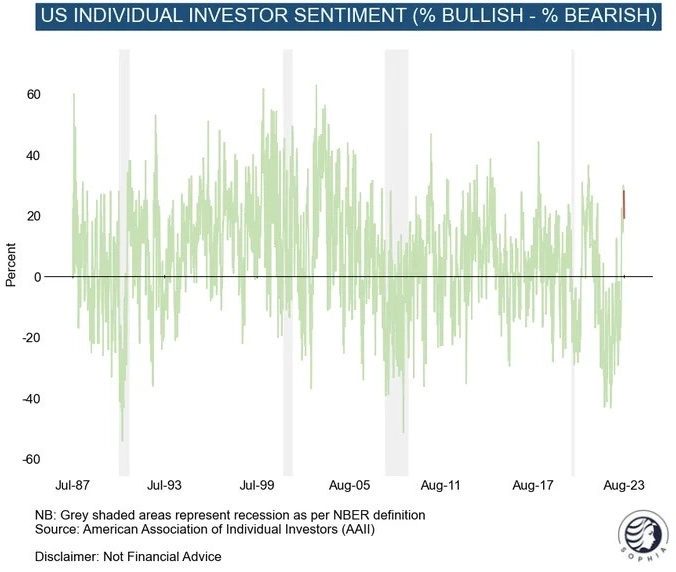

Индекс настроений ритейл инвесторов AAII снизился со своих максимально оптимистичных значений:

Индекс настроений ритейл инвесторов AAII

Индекс настроений ритейл инвесторов AAII

The Market Ear: "Толпа ненавидит защиту, когда она больше всего нужна и наоборот."

SPX и PCE

SPX и PCE

Индексы

Динамика фондовых рынков США в этом году соответствовала типичным сезонным тенденциям:

Сезонность торгового объема на фондовых рынках в США

Сезонность торгового объема на фондовых рынках в США

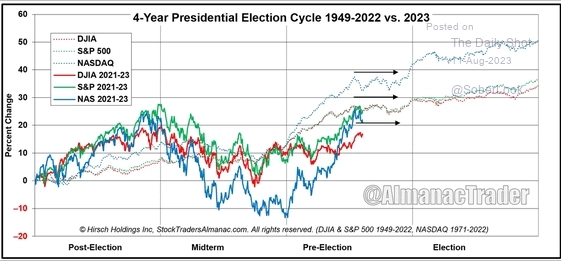

Исторически сложилось так, чторост американских фондовых индексов замедляется к концу предвыборных лет:

4-летний цикл выборов президента для фондового рынка

4-летний цикл выборов президента для фондового рынка

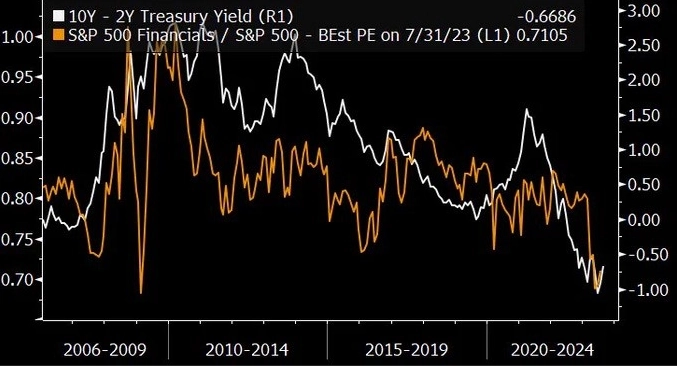

Финансы — это тот сектор, за которым стоит наблюдать, когда кривая доходности нормализуется. Оценки этого сектора, как правило, следуют кривой, а банковский сектор, к тому же, оценивается какдешёвый и перепроданный:

Сектор финансов S&P500 относительно индекса S&P 500 и кривая доходности

Сектор финансов S&P500 относительно индекса S&P 500 и кривая доходности

Банковские акции США: плохие новости учтены в текущих ценах, что делает их дешёвыми и перепроданными

Банковские акции США: плохие новости учтены в текущих ценах, что делает их дешёвыми и перепроданными

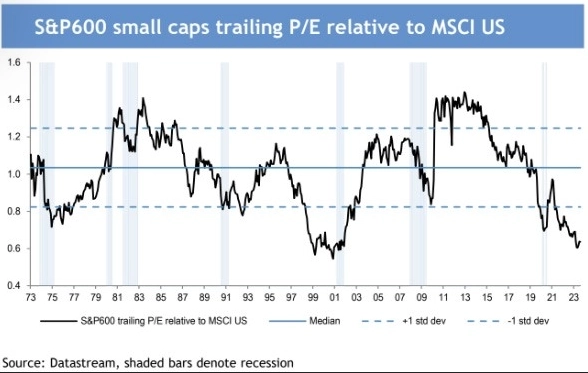

Компании малой капитализацией в США всё ещё дёшевы по сравнению с компаниями большой капитализации:

Оценки P/E малых компаний индекса S&P 600 относительно индекса MSCI US

Оценки P/E малых компаний индекса S&P 600 относительно индекса MSCI US

Акции стоимости (value) всё ещё дёшевы и перепроданы:

Value аномально дёшевы и перепроданы

Value аномально дёшевы и перепроданы

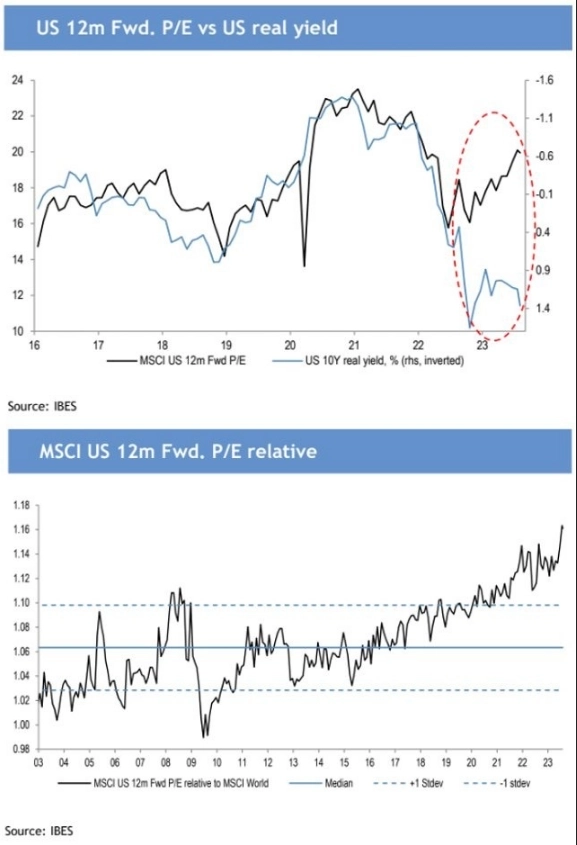

Оценки фондового рынка США остаются непривлекательными как в абсолютном выражении, так и в региональном контексте:

Форвардный P/E против реальной доходности США

Форвардный P/E против реальной доходности США

Форвардный P/E США относительно форвардного P/E всего мира

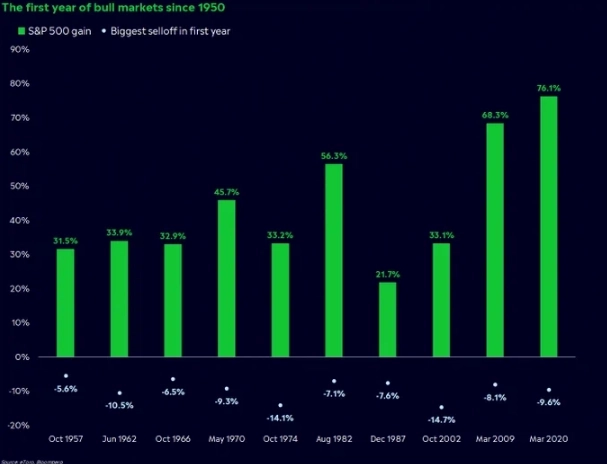

Индекс S&P 500 падал как минимум на 5% после всех 10 бычьих рынков (и на 10% или более в трех из них):

Падение S&P500 на следующий год после бычьего рынка

Падение S&P500 на следующий год после бычьего рынка

Облигации

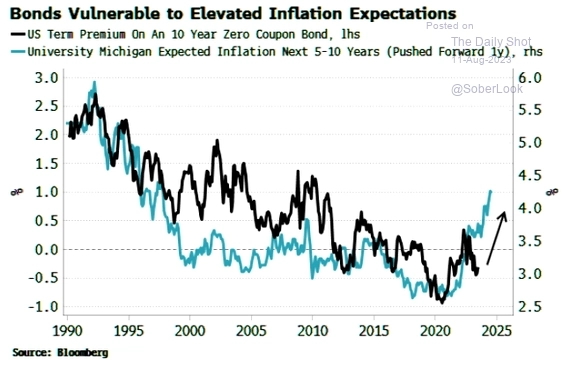

Повышенные инфляционные ожидания предполагают, что срочная премия облигаций будет расти:

Инфляционные ожидания и срочная премия облигаций

Инфляционные ожидания и срочная премия облигаций

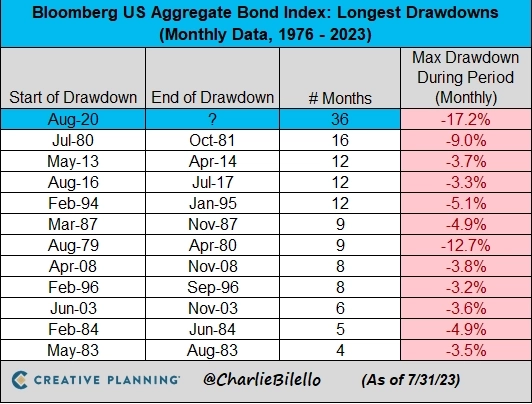

Рынок облигаций США находится в состоянии спада уже 3 года, что является самым продолжительным медвежьим рынком облигаций в истории:

Медвежьи фазы рынка облигаций

Медвежьи фазы рынка облигаций

Полную версию подборки визуальной МАКРО-статистики, основные выводы, прогнозы и торговые идеи — смотрите в моем Телеграм-канале: t.me/traderanswers

Секторы S&P 500: Чувствительность к экономическому росту и к инфляции

Секторы S&P 500: Чувствительность к экономическому росту и к инфляции

какие люди в голливуде