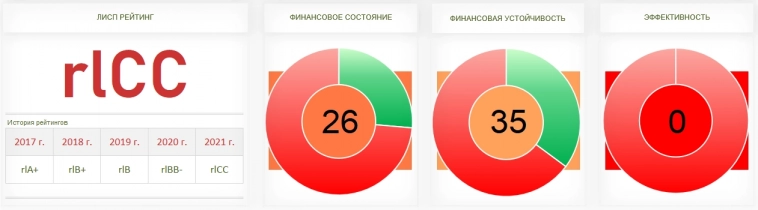

ПАО «Аэрофлот»: rlCC

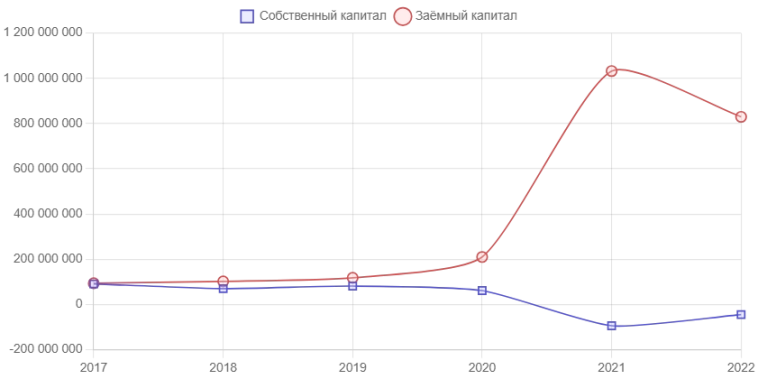

На конец 2022 года, ПАО «Аэрофлот» — рискованное, значительно закредитованное, частично ликвидное, неэффективное предприятие. На 1 рубль собственного капитала приходится 18.5 рубля заёмных денег. Заёмный капитал обеспечен собственными резервами на -5%. Общая задолженность компании состоит из 642 975.4 млн рублей долгосрочных обязательств и 186 576.1 млн текущих. Текущие обязательства включают в себя 164 350.1 млн срочных и 22 226.0 млн краткосрочных рублей. Ликвидность по срочным обязательствам недостаточная, по менее срочным — достаточная. В отчётном периоде компания погасила 21 875.0 млн рублей долгосрочных и заняла 5 226.9 млн рублей краткосрочных денег. Инвестиционный риск высокий. Предприятие некредитоспособное. ЛИСП-рейтинг: rlCC

Общие сведения ПАО «Аэрофлот»

| ИНН | 7712040126 |

| Полное наименование | Публичное акционерное общество «Аэрофлот» |

| Вид экономической деятельности | Перевозка воздушным пассажирским транспортом, подчиняющимся расписанию |

| Сектор рынка по ОКВЭД | Деятельность воздушного и космического транспорта |

| Юридический адрес | 119019, г. Москва, ул. Арбат, д. 1 |

| Сайт компании | https://www.aeroflot.ru/ru-ru/ |

Основные финансовые показатели ПАО «Аэрофлот»

| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Уставный капитал | 3 975 771 |

| Внеоборотные активы | 600 817 288 |

| Оборотные активы | 183 889 451 |

| Капитал и резервы | -67 842 155 |

| Долгосрочные обязательства | 642 975 411 |

| Краткосрочные обязательства | 209 573 483 |

| Ресурсная база | 784 706 739 |

Финансовое состояние ПАО «Аэрофлот»

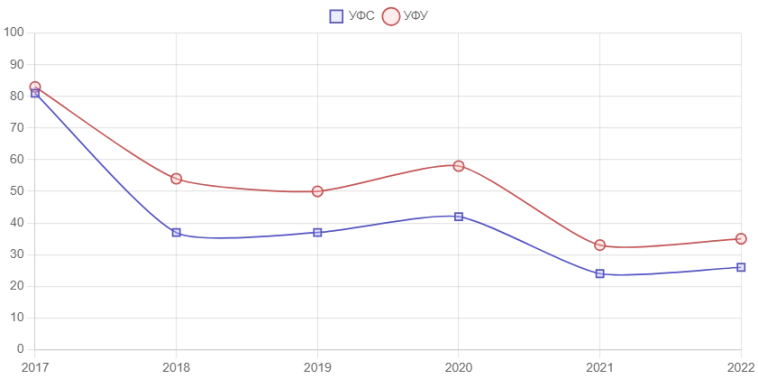

Уровни финансового состояния и финансовой устойчивости предприятия должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Рекомендованная разница в показателях, до 10 пунктов.

Динамика финансового состояния и финансовой устойчивости ПАО «Аэрофлот»

Компания ПАО «Аэрофлот» показала в отчётном периоде рост финансового состояния на 8% и рост финансовой устойчивости на 6%. Разница между показателями осталась на прежнем уровне.

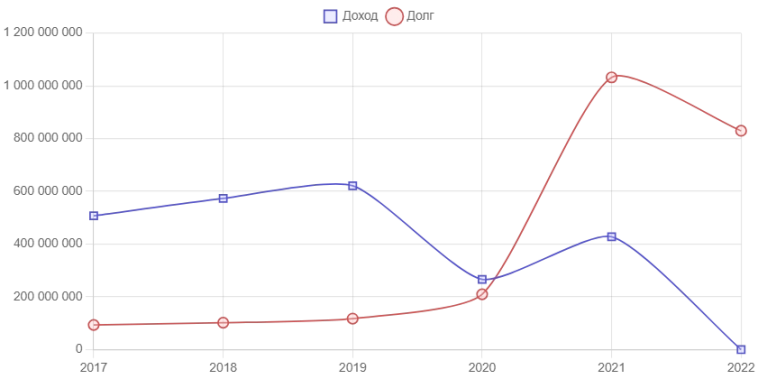

Финансовое результаты ПАО «Аэрофлот»

Под долгом предприятия подразумевается заёмный капитал ПАО «Аэрофлот» на конец отчётного периода. Идеальное соотношение дохода к долгу: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов ПАО «Аэрофлот»

К концу отчётного периода доход предприятия достиг отметки в 0 млн рублей. Долг, ПАО «Аэрофлот», сократился на 20% и составил 829 551 млн рублей.

Чистая прибыль

Чистая прибыль складывается из совокупного дохода компании за вычетом себестоимости продаж, коммерческих и управленческих расходов, уплаты процентов по обязательствам и налоговых отчислений.

Динамика чистой прибыли ПАО «Аэрофлот»

Чистая прибыль ПАО «Аэрофлот» в отчётном периоде составила 0.0 млн рублей.

Закредитованность

Закредитованность предприятия отражает отношение заёмного капитала к собственному. Максимально-допустимое значение: 1.5. При бо́льших показателях, компания считается закредитованной.

Динамика закредитованности ПАО «Аэрофлот»

Закредитованность ПАО «Аэрофлот»: 18.5, что на 69% больше чем в прошлом отчётном периоде.

Денежные потоки ПАО «Аэрофлот»

Денежные потоки компании позволяют отследить движение средств и оценить степень их излишка или недостатка.| 2022 г. | |

|---|---|

| Единица измерения | Тысячи рублей |

| Операционный | -4 743 802 |

| Инвестиционный | 170 047 765 |

| Финансовый | -161 485 890 |

| Совокупный | 3 818 073 |

| Входящие денежные потоки | 166 229 692 |

| Исходящие денежные потоки | 173 865 838 |

Ликвидность ПАО «Аэрофлот»

Ликвидность — способность компании погасить обязательства перед кредиторами и партнёрами на момент составления баланса при условии, полного погашения контрагентами долгов перед организацией.

Динамика ликвидности по краткосрочным обязательствам

Ликвидность ПАО «Аэрофлот» по срочным обязательствам недостаточная. На балансе компании: высоколиквидных активов на 74 542 555 тыс рублей, кредиторской задолженности на 164 350 057 тыс рублей. Дефицит ликвидности составляет 89 807 502 тыс рублей.

Ликвидность по краткосрочным обязательствам достаточная. На балансе компании: дебиторской задолженности 94 338 803 тыс рублей, краткосрочных обязательств на 22 226 027 тыс рублей. Профицит ликвидности составляет 72 112 776 тыс рублей.

Общий дефицит ликвидности по текущим обязательствам: 17 694 726 тыс рублей.

Оценка инвестиционного риска

Оценка инвестиционного риска ПАО «Аэрофлот», проводилась по четырём основным параметрам: УКС, УФС, УФУ, УЭБ. Шкала оценки- 100-балльная. Основное влияние на долю бумаг в портфеле оказывают УФС и УФУ.УИР зависит от финансового состояния компании и компенсируется путём оптимальной доли ценных бумаг в портфеле.

Инвестиционные показатели за 2022 г.

- УКС предприятия: 16 и соответствует 5-му классу. Предприятие некредитоспособное, максимальный риск для инвестиций.

- Финансовое состояние: 26 — рискованное. Структура капитала неудовлетворительна. Угроза потери инвестиций средняя.

- Финансовая устойчивость: 35 — низкая. Высокий риск дефолта. Имеются трудности по погашению задолженностей

- Эффективность бизнеса: 0. Предприятие неэффективное.

Уровень инвестиционного риска на конец отчётного периода - высокий. Рекомендуемая доля бумаг ПАО «Аэрофлот» от активов инвестиционного портфеля не более 1.54%.

ЛИСП-рейтинг ПАО «Аэрофлот»

| Отчётный период |

Доля бумаг в портфеле, % |

Инвест риск |

Вероятность банкротства, % |

ЛИСП рейтинг |

|---|---|---|---|---|

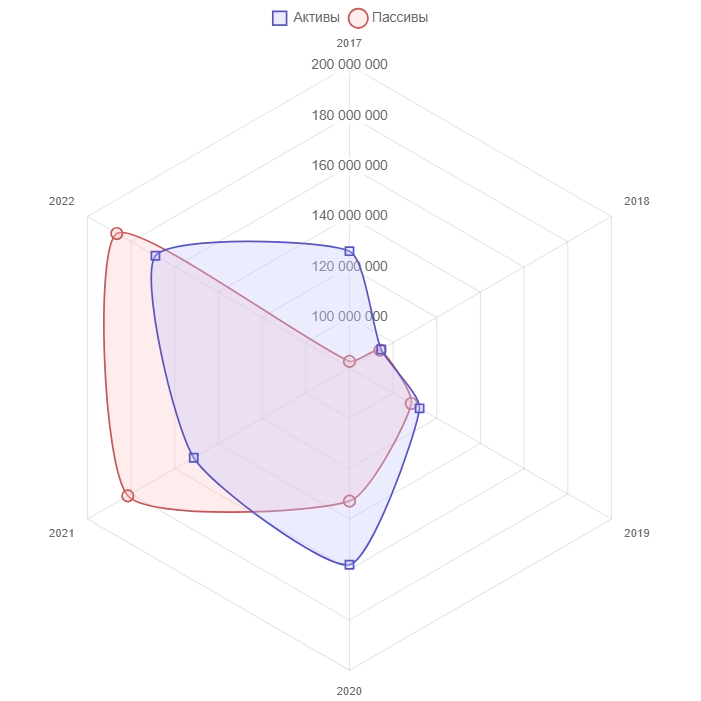

| 2017 г. | 4.12 | минимальный | 1.8 | rlA+ |

| 2018 г. | 2.26 | умеренный | 12.9 | rlB+ |

| 2019 г. | 2.16 | умеренный | 14.8 | rlB |

| 2020 г. | 2.49 | умеренный | 11.1 | rlBB- |

| 2021 г. | 1.43 | высокий | 56.7 | rlCC |

| 2022 г. | 1.54 | высокий | 56.7 | rlCC |

Экспертное заключение

Проведённый финансовый анализ ПАО «Аэрофлот» за 2022 г., показал следующие инвестиционные характеристики компании:Инвестиционная вероятность банкротства: 56.7%

Статистическая вероятность банкротства: 37.8%

❌ Ликвидность: недостаточная

❌ Закредитованность: 18.5

❌ Уровень Эффективности Бизнеса: 0

❌ Уровень КредитоСпособности: 16

❌ Уровень Инвестиционного Риска: 1.54

✔ Чистая прибыль: положительная

✔ Деятельность компании: не финансоваяЦелесообразность инвестирования по купонной доходности: сильно отрицательная

На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ПАО «Аэрофлот», значительно ниже риска потери инвестиций.