Вероятность жесткой посадки возрастает

Перевод статьи Кэмпбелла Харви из Research Affiliates.

Больше переводов в моём телеграмм-канале

Ключевые моменты

- Хотя ФРС вряд ли повысит ставки в июне, отсрочка, вероятно, будет недолгой. Ущерб был нанесен, и ожидаемые дальнейшие повышения означают еще больший ущерб. Рецессия, с которой мы неизбежно сталкиваемся, вызвана нами самими.

- Перевернутая кривая доходности ответственна за два причинно-следственных канала этой рецессии: 1) самореализующееся пророчество о ее успешности как сигнала к рецессии и 2) масштаб инверсии, которая создает высокий уровень стресса для банковской и финансовой систем США.

- Два негатива — ошибочная характеристика ФРС инфляции как временной и неспособность ФРС приостановить повышение ставок в начале 2023 года на фоне признаков замедления инфляции — не являются позитивом. В результате банковская и финансовая система, а также рынок коммерческой недвижимости находятся в состоянии стресса. В результате возросли шансы на жесткую посадку.

С 4 января 2023 года я утверждал, что ФРС агрессивно повышает краткосрочные ставки, чтобы компенсировать свою предыдущую ошибку, заключавшуюся в запоздалом осознании того, что инфляция не была временной. Продолжение повышения ставок поставило ФРС под угрозу превышения — повышение ставок значительно превысило то время, когда оно должно было прекратиться, — и поставило под угрозу шанс добиться мягкой посадки. После банкротств Silicon Valley Bank (SVB) и двух других крупных банков ранней весной ФРС оказалась в безвыходном положении: пауза в повышении ставок может быть истолкована как признак хрупкости банковской системы и привести к панике, в то время как очередное повышение усилит нагрузку на финансовую систему. 3 мая ФРС выбрала последний вариант, повысив ставку еще на 25 базисных пунктов. Это действие и предыдущее повышение повысили вероятность жесткой рецессии.

Вероятность мягкой посадки уступила место жесткой посадке

В начале января, несмотря на то, что индикатор моей кривой доходности мигал красным сигналом о неизбежности рецессии, я привел доводы в пользу того, что уклониться от пули было возможно — экономика США могла избежать жесткой посадки. Избыточный спрос на рабочую силу и стабильные балансы потребителей указывали на то, что реализация медленного роста или незначительного отрицательного роста была осуществимым сценарием. Рецессия, если бы она наступила, могла бы быть умеренной. Отмена этого сценария — дело рук ФРС.

Перевернутая кривая доходности — в значительной степени дело рук ФРС — открыла дверь двум причинно-следственным каналам рецессии. Один канал — это самореализующееся пророчество об успешности сигнала с перевернутой кривой доходности (доходность 10-летних казначейских облигаций минус доходность трехмесячных казначейских векселей). Учитывая, что с 1968 года вероятность успеха в прогнозировании рецессий составляет восемь из восьми, а ложных сигналов нет, текущая инверсия предупреждает потребителей и предприятия о необходимости проявлять осторожность в преддверии вероятной рецессии. Увеличение сбережений и отсрочка инвестиций естественным образом приводят к замедлению роста.

Ни один генеральный директор не захочет предстать перед акционерами в конце 2023 или начале 2024 года, утверждая, что они были ошеломлены рецессией. Сигнал к рецессии в виде инверсии YCC сейчас слишком хорошо известен, чтобы его упускать из виду. Отсрочка капиталовложений и сокращение численности персонала в качестве меры предосторожности — это просто разумное управление рисками. Хотя эти шаги, вероятно, приведут к замедлению роста ВВП, шансы на жесткую посадку будут ниже, поскольку компании будут более экономичными, подготовившись к более медленному росту. Если бы ФРС прекратила повышать ставки в этом году, этот канал, вероятно, привел бы к мягкой посадке или, возможно, вообще к отсутствию рецессии.

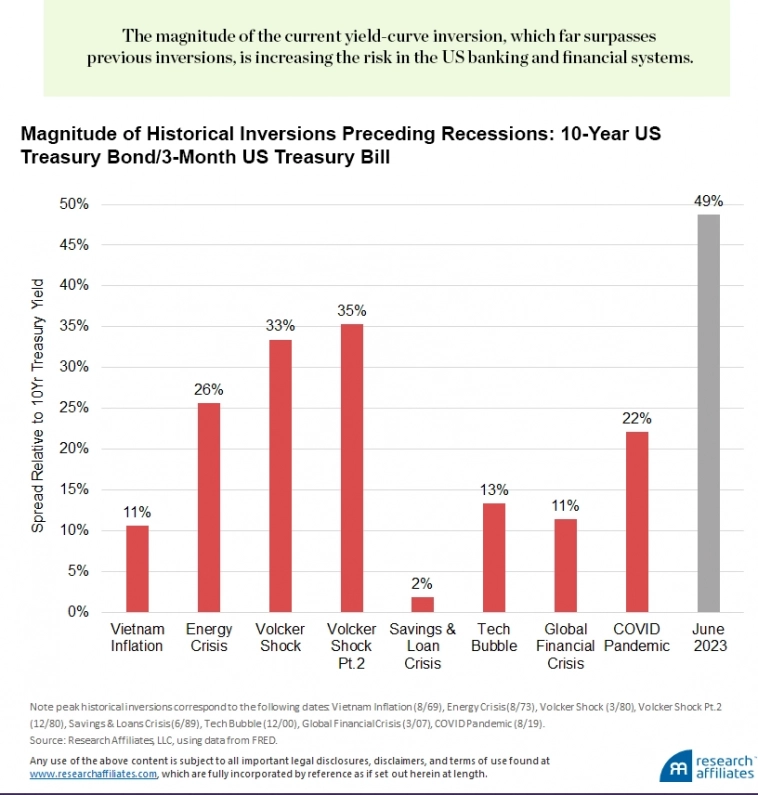

Вторым причинным каналом рецессии является серьезное напряжение, которое величина инверсии (174 б.п.) оказывает на банковскую и финансовую системы. Кривая доходности с положительным наклоном (долгосрочные ставки выше краткосрочных) полезна для здоровья банков, поскольку банки обычно выплачивают краткосрочные ставки (по сберегательным депозитам) и получают долгосрочные ставки (по своему кредитному портфелю и инвестициям в долгосрочные государственные облигации). Агрессивно повышая краткосрочные ставки, ФРС перевернула с ног на голову нормальную модель и создала риск.

Величина текущей инверсии кривой доходности, которая намного превосходит предыдущие инверсии, увеличивает риск в банковской и финансовой системах США

Величина текущей инверсии кривой доходности, которая намного превосходит предыдущие инверсии, увеличивает риск в банковской и финансовой системах США

В результате банки испытывают трудности из-за несоответствия активов и пассивов. Поскольку ФРС удерживала ставки около нуля в период уверенного экономического роста, низкого уровня безработицы и рекордно высоких цен на акции, банки и другие учреждения стремились к доходности и брали на себя дополнительный риск. Следствием этого является то, что теперь они владеют портфелями долгосрочных облигаций и займов, по которым начисляются низкие процентные ставки. Однако рыночная ставка, которую банки должны выплачивать по своим обязательствам (депозитам клиентов), намного выше. Кроме того, долгосрочные ценные бумаги банков торгуются по дисконтированной стоимости, что является результатом роста ставок на более длинном конце кривой доходности. Ликвидация этих облигаций для выплаты вкладчикам, желающим вывести свои средства, приводит к убыткам банка.

“Отказ ФРС приостановить повышение ставок на первые пять месяцев 2023 года создает нежелательный сценарий: жесткая посадка”.

Надзор со стороны регулирующих органов и стресс-тесты не позволили выявить или должным образом оценить долгосрочный риск, который привел к краху некоторых банков. Хотя нам хотелось бы верить, что банковский кризис позади, сколько других банков второго уровня и региональных банков подвержены краху? Стресс в финансовой системе вызывает неопределенность. Мы не знаем масштабов ущерба, но ФРС могла бы в значительной степени смягчить неопределенность на рынке, предоставив общественности основанный на данных анализ банковских рисков. Мы могли бы ответить на простой вопрос: у скольких банков сейчас отрицательный собственный капитал? Три банка обанкротились, а таких банков тысячи. Обнародование таких данных на рынке обеспечило бы некоторую необходимую прозрачность и уменьшило бы неопределенность.

Минус на минус не равно плюс

Нерешительность ФРС в приостановке повышения ставок после ее предыдущей ошибки, заключавшейся в том, что она слишком долго ждала начала повышения ставок, не равнозначна положительному результату для экономики США. В экономике два негатива создают еще больший негатив.

ФРС совершила серьезную ошибку, рассматривая инфляцию как временную и придерживаясь этой позиции слишком долго. Данные показывали нам, даже когда мы вступали в 2023 год, инфляция замедлялась. За последние 10 месяцев индекс потребительских цен в годовом исчислении составлял 3,3%, что ниже целевого показателя ФРС в 2,0%, но близко к нему.

На долю жилья приходится 33% индекса потребительских цен и 40% любимого показателя инфляции ФРС — дефлятора расходов на личное потребление (PCE). Стоимость жилья была основной причиной того, что инфляция начала расти в 2021 году. ФРС, несомненно, осознавая, что жилье является запаздывающим показателем, не должна была характеризовать инфляцию как временную или принимать политические решения, подтверждающие эту точку зрения. Расходы, связанные с жильем, в настоящее время имеют тенденцию к снижению, поскольку падают как цены на жилье, так и арендная плата, но потребуется некоторое время, чтобы скорректировать индекс потребительских цен. Эта тенденция была предсказуема в январе. Сейчас июнь.

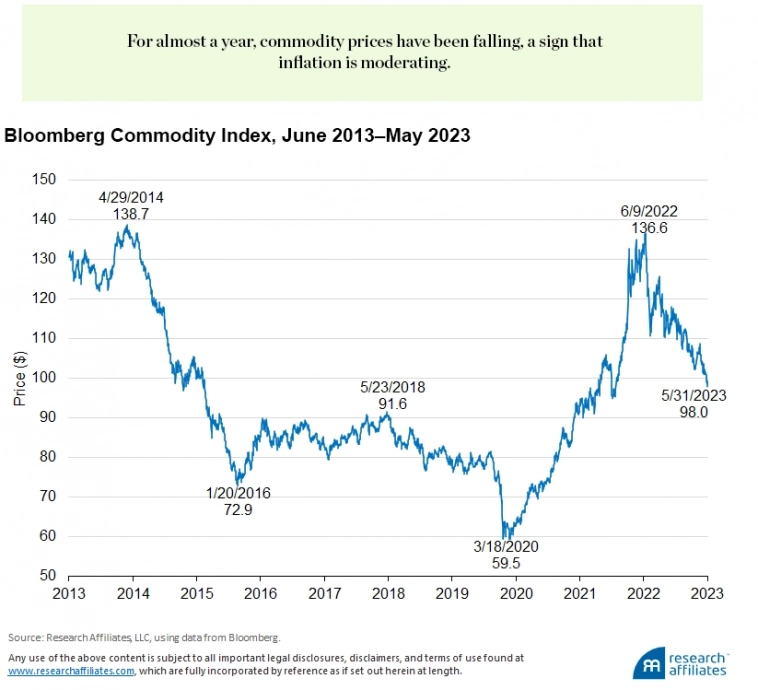

Другой важный фактор инфляции — цены на сырьевые товары — имеет тенденцию к снижению с июня 2022 года. Товарный индекс Bloomberg снизился на 28,3% по сравнению с максимумом почти годичной давности. Эта тенденция также была предсказуема в январе. Сейчас июнь.

В течение почти что целого года, цены на сырьевые товары падали — сигнал, что инфляция сдерживается

В течение почти что целого года, цены на сырьевые товары падали — сигнал, что инфляция сдерживается

С положительной стороны, действительно похоже, что ФРС не будет повышать ставки в июне, но это будет слишком поздно. Далее, пауза — это не полная остановка. Широко ожидается, что ФРС возобновит повышение ставок позже летом. Я надеюсь, что мы сможем избежать жесткой посадки, но ФРС (без необходимости) сделала такой исход более вероятным.

Количество рабочих мест велико, но помните, что занятость является совпадающим или запаздывающим показателем экономического роста. Безработица всегда остается низкой перед рецессиями. Тем не менее, избыточный спрос на рабочую силу (количество открытых вакансий по сравнению с количеством безработных) велик и обеспечивает потенциальный буфер. Однако при жесткой посадке этот буфер может очень быстро исчезнуть.

Я вижу другие области потенциальной дисфункции в банковской и финансовой системах, возникающие из-за перевернутой кривой доходности. Одним из них является потенциальное зомбирование отдельных звеньев банковской системы. По данным FDIC, средняя процентная ставка, выплачиваемая по сберегательным счетам, составляет около 50 базисных пунктов — и намного ниже в банках, которые слишком велики, чтобы обанкротиться (TBTF) (я получаю 2 базисных пункта на сберегательном счете в моем банке TBTF), в то время как средняя ставка по фондам денежного рынка превышает 450 базисных пунктов. Почему крупные банки не выплачивают своим вкладчикам более высокие ставки? Просто потому, что 50 базисных пунктов — это все, что они могут себе позволить, учитывая несоответствие их активов и пассивов, и потому, что у них есть для этого рыночная власть. Вкладчики уже переходят в фонды денежного рынка; риск усиления банковского стресса кажется очевидным. Учитывая отток средств с банковских депозитов, это означает, что для корпоративного кредитования доступно меньше денег. Перекрытие кредитного канала приведет к дальнейшему снижению экономического роста.

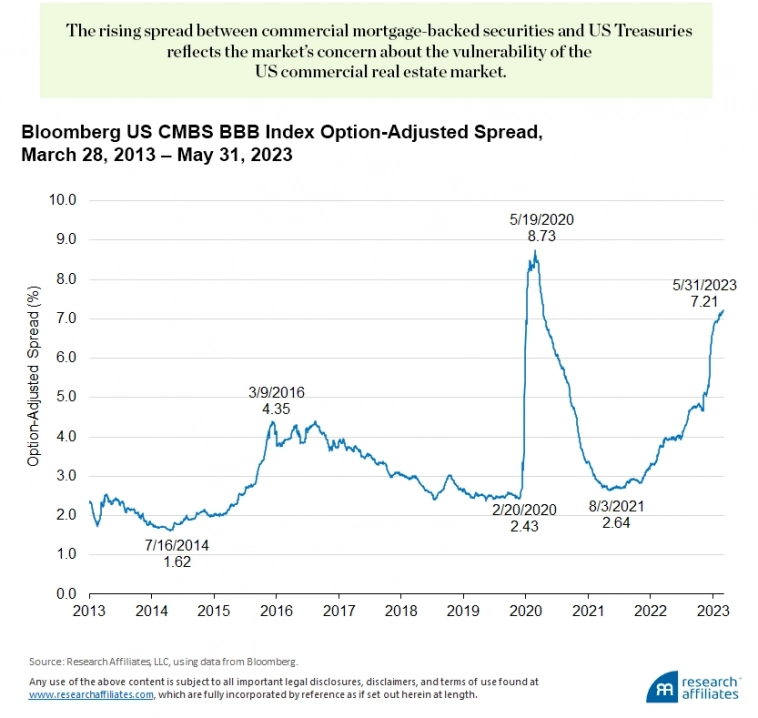

Еще одной уязвимой областью является коммерческая недвижимость. Спред между коммерческими ценными бумагами, обеспеченными ипотекой (CMBS), и казначейскими облигациями уже некоторое время растет.

растущий спред между коммерческими ценными бумагами, обеспеченными ипотекой и казначейскими облигациями отражает, что рынок беспокоится об уязвимости рынка коммерческой недвижимости США

растущий спред между коммерческими ценными бумагами, обеспеченными ипотекой и казначейскими облигациями отражает, что рынок беспокоится об уязвимости рынка коммерческой недвижимости США

Коммерческая недвижимость — хрупкий рынок, поскольку спрос на коммерческие площади настолько низок, что мало кто ожидает, что он улучшится в ближайшее время. Поразительным фактом является то, что число пассажиров нью-йоркского метро сократилось более чем на 50% по сравнению с уровнем, существовавшим до пандемии. Предписания о работе на дому (WFH) во время карантинных мер в связи с пандемией привели к широкому распространению политики WFH для одноразовых офисных работников и снизили спрос на коммерческие офисные помещения. Я убедился в этом воочию в своем университете, где планировались здания для размещения профессорско-преподавательского состава. Строительство было отменено после WFH. Коммерческая недвижимость может стать следующим источником стресса в экономике.

Бьют барабаны рецессии

На данный момент рецессия, похоже, не за горами. Вопрос в том, будет ли это жесткая или мягкая посадка? Хотя отсутствие повышения ставки ФРС в июне является приятной новостью, «пауза» недостаточно хороша. Дальнейшие повышения ставок после июня усугубят риск для нашей финансовой системы и еще больше увеличат вероятность страшной — и ненужной — жесткой посадки.

И бьют барабаны...

А кожу для них дают

Сами бараны!