ЗПИФ недвижимости Рентный доход от Сбережения+ (ВТБ)

*** Общие характеристики ***

Наименование: Закрытый паевой инвестиционный фонд недвижимости «РД»

УК аффилирована с банком: ВТБ

Страница фонда: ссылка

СЧА на пай: 111 680,24 ₽

Рыночная цена пая на 27.01.2023: 99 860 ₽

СЧА фонда: 7,04 млрд ₽

Возможна доп. эмиссия: да, возможно увеличение фонда в ~8,7 раз

Договор доверительного управления: до 17.12.2027, фонд прекращает существование после окончания договора доверительного управления (пункт 5, положения № 126 правил доверительного управления), но собрание пайщиков может принять решение о пролонгации договора ДУ

Выплата дивидендов: Раз в 3 месяца

Для квалифицированных инвесторов: Нет

Комиссии фонда (% годовых):

- 1,5% от СЧА до 01.11.2023

- 2,0% от СЧА с 01.11.2023

- 2,5% от СЧА — доступный для установления предел вознаграждения УК (риск!)

- 0,5% от СЧА депозитарию, аудитору, оценщику, регистратору

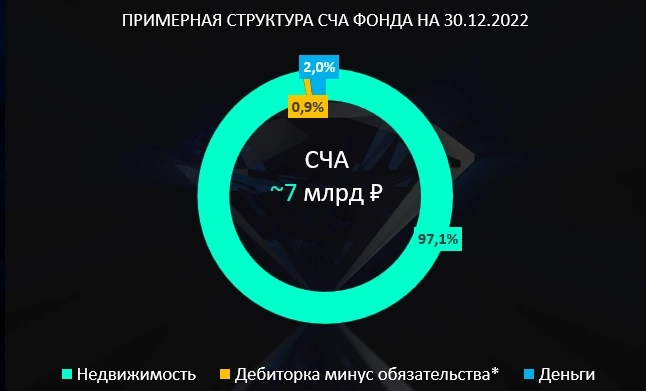

*** Структура активов ***

Примерная структура активов фонда, источник данных: справка о стоимости СЧА на 30.12.2022

* Свободные деньги размещены в обратном репо, по всей вероятности это резерв на завершение расчетов по сделкам покупки недвижимости, резерв на вознаграждение УК, размещение обеспечительных платежей по аренде.

Определить структуру СЧА весьма проблематично, качество отчетности крайне низкое:

- Например, в справке о стоимости СЧА в разделе 3 размер дебиторской задолженности 1,067 млрд и в разделе 4 размер кредиторской задолженности 0,93 млрд, но в детальной информации дебиторская задолженность уже 1,025 млрд и кредиторская 0,728 млрд. Риторический вопрос: ну и какие цифры использовать для расчетов? Я использовал детализированные цифры.

В целом, формирование фонда завершено, объекты недвижимости куплены, но сохраняется возможность доп. эмиссии.

*** Структура и прогноз дивидендов ***

Источник: отчет управляющего для выплаченного дохода, структура — авторские расчеты на основе отчета управляющего.

* Отрицательное значение для составляющей «Прочее» означает, что не весь доход фонда был направлен на выплату дивидендов, а был аккумулирован, положительное значение составляющей «Прочее» напротив показывает, что дохода от имущества было недостаточно для выплаты дохода, для выплаты, вероятно, был использован ранее аккумулированный доход.

В конце 2022 года произошло дробление паев 1:3, для удобства расчетов я привел все выплаты в течение 2022 года к единой базе с учетом дробления. Во 2-м и 3-м квартале дивидендные выплаты приносили доходность более 10% годовых к рыночной стоимости пая. Но по структуре выплат мы видим, что значительная часть дивидендного потока была обеспечена доходом от размещения свободных денег на фоне высоких процентных ставок, в 2023 доход от размещения свободных средств будет стремиться к минимальным значениям, основная прибыль фонда будет обеспечена арендными платежами.

Источник: авторские расчеты квартального размера дивидендов на основе отчета управляющего и финансовой отчетности

Если доходы от арендного потока в течение 2023 года сохранятся примерно в районе 66 млн рублей в месяц, то сомнительно, что можно ожидать роста дивидендного потока за счет арендных платежей, в частности есть риск их дальнейшего снижения.

Фонд ожидает возврата НДС в размере 353 млн рублей, в случае распределения НДС между пайщиками, дополнительная выплата повысит доходность на ~5% пунктов в 2023 году, но это не точно, так как эта сумма может быть размещена в обратное репо для обеспечения расчетов по кредиторской задолженности в размере 295 млн рублей, которая числится в отчетности как «прочая кредиторская задолженность», вероятно, в нее входят такие статьи как налоги, обеспечительные взносы арендаторов и авансы. Фонды с более высоким качеством отчетности и высоким качеством работы с пайщиками в явном виде информируют инвесторов о планах по распределению НДС.

Другим негативным фактором для будущего дивидендного потока выступает повышение комиссии УК на 0,5% пункта с 01.11.2023, а так же сохраняется задел для дальнейшего роста комиссии еще на 0,5% пункта, что может полностью нивелировать рост прибыли пайщиков за счет индексации арендных ставок.

В базовом сценарии для себя я консервативно оцениваю дивиденды за 2023 год в диапазоне от 1900 до 2200 рублей в квартал, что позволит получить от 8% до 8,8% годовых дивидендами до НДФЛ, если только не случится непредвиденного роста арендного потока. Следует отметить, что хорошая рыночная практика, когда УК, обладая полнотой информации о заключенных арендных договорах, прогнозирует будущий денежный поток и придерживается прогнозных сумм при распределении прибыли. Потенциальное распределение НДС может повысить эту доходность на 5% пунктов, но из-за невозможности спрогнозировать намерения УК, я не закладываю эту сумму в расчет потенциальной прибыли.

В каких случаях паи «РД» могут быть привлекательны лично для меня:

- Рост арендных платежей на 5-10%+

- Снижение стоимости паев ближе к 90 тыс. за пай или сохранение стоимости ниже 100 тыс. рублей за пай при условии покупки перед дивидендной отсечкой, что потенциально позволит получить 5 выплат в течение первого года владения и получить доходность 10% годовых +

- Переход на ежемесячные выплаты и значительное повышение качества работы с акционерами фонда, включая рост прозрачности будущих доходов

- Снижение издержек фонда (сам пошутил, сам посмеялся)

В настоящий момент я не являюсь акционером фонда «РД» и считаю, что на рынке сохраняются более привлекательные альтернативы.

*** ПРЕДУПРЕЖДЕНИЕ ***

Все сказанное в статье не является инвестиционной / индивидуальной инвестиционной рекомендацией, в статье нет призывов покупать или продавать какие-либо ценные бумаги. Все финансовые решения вы принимаете самостоятельно. Содержание поста никак не согласовано с официальными представителями компании и отражает только мою личную точку зрения на основе информации, размещенной в открытом доступе.

СЧА на пай на 12% выше, чем рыночная цена пая. Что если УК в 2027 по факту окончания ДУ распродаст объекты? Тогда пайщики получат хорошую премию к текущей цене покупки при закрытии фонда, а среднегодовая доходность к текущей цене вполне может составить порядка 15% годовых, если средняя стоимость индексации объектов будет 4-5% в год.

А вот другой сценарий: договор ДУ будет продлен, да еще УК начнет взимать комиссию согласно правилам в полном объеме — 2,5% от СЧА. А если еще решат все это шлифануть доп. эмиссией паев с долгосрочным размещением привлеченных денег на депозиты или в обратное репо и будут несколько лет выбирать объекты недвижимости, как это было до текущего момента: фонд зарегистрировали в конце 2019 года, а объекты все купили только к концу 2022. Тогда, выражаясь фигурально, инвесторам засунут леденец, который им может очень не понравиться на вкус.

Оба эти сценария возможны. УК не раскрывает своих намерений = прозрачность будущих денежных потоков отсутствует. Я пробовал общаться с УК ранее, мне этот опыт не понравился: можно обратить внимание, что отчетность по фонду доступна с сентября 2022, более ранние данные мне отказались предоставить, тётенька по телефона ответила мне, что надо смотреть все на сайте, а если там нет, то не знает, кто мне может помочь (WTF?). Если я был бы клиентом Private Banking и готовился вложить в фонд, скажем, 50 — 100 млн рублей, то скорее всего, с такими проблемами не столкнулся бы, но я маленький инвестор и не чувствую, что УК заботится о моих интересах.

Фонды парус торгуются с премией к СЧА и это еще с учетом повышенного риска за счет кредитного плеча. Тут обратная сторона. Люди покупали Парус-Озн с гарантированной доходностью 8,4% в год до НДФЛ, когда ОФЗ давали 10%+. При закрытии фонда инвестор не получит никакой премии. Но УК на годы вперед не просто раскрывает СТРАТЕГИЮ получения прибыли, но еще и ПРИДЕРЖИВАЕТСЯ ее. Рынок это прайсит.

Качество работы с инвесторами у Паруса для нашего рынка эталонное: я получал ответы в ватсапп, в телеграмм, по телефону, менеджеры дают конкретные ответы на конкретные вопросы, если ответ дать не могут, внятно объясняют почему.

В итоге можно сказать, что в фонде «РД» есть потенциал извлечь хорошую прибыль. Но я пока не вижу привлекательной премии за риски, которые я назвал выше. Если рынок даст эту премию, то «РД» может стать привлекательным фондом, сейчас фонд стоит так, будто в 2027 точно распродадут недвигу и люди получат премию за счет разницы между рыночной ценой и СЧА. УК легко может устранить дисконт через повышение прозрачности условий.

У Паруса издержки фонда не сильно отличаются от РД, присутствуют кредитные риски, нет никакого дисконта. Но люди готовы платить за очень прозрачные условия, которых УК страется придерживаться и постоянную связь с менеджерами. Дневные обороты по отдельным фондам уже достигали 164 млн рублей за один день.

Сугубо мое имхо, но на более коротком горизонте примерно 2 года фонды Паруса с учетом рисков должны быть выгоднее РД, по крайней мере для этой версии проще найти обоснование, а в случае с РД — это просто угадывание, как бросание костей. Но я могу ошибаться и вообще это не инвест рекомендация, а просто мое частное мнение:)

1. Я брал Парус на размещении паев от УК. На вторичном рынке брал только ниже стоимости размещения УК. Сейчас все свободные паи закончились, будет еще эмиссия только по Парус-Нордвей. Слежу за появлением новых объектов.

2. ПНК по цене близкой к СЧА. Так как они бывает продают объекты из портфеля, и если покупать с большой премией, то есть риск потерь в случае реализации объектов в фонде, но я его оцениваю как низкий. У меня средняя цена покупки ~1728, так что я могу комфортно немного увеличивать объем. Но по текущей цене сразу с нуля много брать было бы некомфортно.

3. И еще современный арендный бизнес от Сбера по цене близкой к СЧА тоже интересен.

Все это не рекомендация, а чисто мои личные соображения))

Но у меня в портфеле все зпиф приносят 10% + арендный поток. 8% и правда мало.

1. Если держать деньги как «подушка безопасности», то имхо депозиты, чтобы распределить инфраструктурные риски. Потому что в феврале-марте 2022 остановили торги даже ОФЗ, а если бы деньги срочно понадобились, то была бы патовая ситуация. А вероятность массовой приостановки операций по рублевым счетам ничтожно мала, глубоко сомневаюсь, что кто-то пойдет на такой шаг, это слишком социально значимо.

2. Если держать деньги на бирже как временная парковка, то имхо чем проще, тем лучше. Короткие ОФЗ, прибыль тут не главное.

3. Если у вас другие цели, то надо разбираться глубже, какие ожидания и под это формировать портфель.

Про суммы к чему пишу. Надо понимать, что разница между ОФЗ и качественными корпоратами в доходности может быть порядка 1% пункта. Вот этот дополнительный 1 или 2 % прибыли, они для вас вообще существенны или нет? Если у вас капитал 100 млн для размещения в облиги, то 1-2 млн в год может быть важным для вас, а если 100 тыс., то я не уверен, что 1-2 тысячи рублей дополнительно так важны, чтобы прям сильно заморочиться.

Вот пример. В офисном здании, где я арендую пару кабинетов, всего 2 этажа. Но есть собственник — 20 акционеров, которые получают рентный доход от сдачи в аренду.

Только я его не изучал, хз на сколько он хорош

Но любой ЗПИФ может скакать по цене, это важно учитывать. ЗПИФ ДомРФ мне не нравится, хотя если посмотреть долгий период, то он растет, но дивы не платит.