Сургутнефтегаз - где кубышка, чувак

Пятница все ближе. Уже совсем скоро рынок определится с вектором развития на ближайшие месяцы. Внимательно следим за рынком, а пока рассматриваем отдельные компании.

Ситуация вокруг нефтяников складывается неоднозначная. С одной стороны у нас нет полноценных отчетов компаний, кроме Татнефти, что затрудняет оценку их перспектив. С другой стороны несмотря на введение ограничений на покупку российской нефти, продажи идут полным ходом, а сокращающийся дисконт нашей Urals только добавляет позитива.

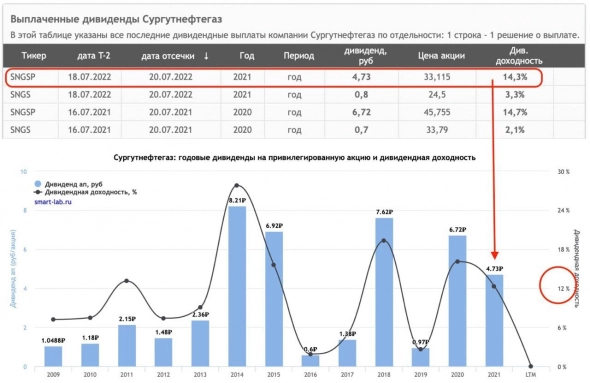

На фоне всего этого выделяется Сургутнефтегаз, который всегда был интересен своими привилегированными акциями и повышенными дивидендами. За 2021 год компания выплатила 4,73 рубля на одну привилегированную акцию, что принесло акционерам 14,3% доходности. А вот на что рассчитывать инвесторам в будущем году, нам и предстоит разобраться.

Итак, первостепенно нам нужно понять, где находится кубышка Сургутнефтегаза и в какой валюте компания ее сейчас держит. Традиционно это были доллары США, но с учетом «отмены» долларов в РФ, Сургуту наверняка пришлось их конвертировать в валюты дружественных стран, либо в рубли. Минфин ранее подготовил директиву с рекомендацией «разобраться» с валютой на счетах.

К началу 2022 года Сургутнефтегаз насобирал в кубышке 4,13 трлн рублей. Это мы увидели в отчете по РСБУ за 2021 год. Такой кубышки хватит на то, чтобы выкупить полностью с рынка всю Роснефть, а на сдачу затариться Татнефтью. Рассчитывать на сделку по поглощению одной из нефтяных компаний России я бы не стал. Это уже из области теории заговора.

Если говорить о финансовых результатах, то в разрезе продаж нефти и нефтепродуктов мы могли вырасти на 30-40% до 1,3 млрд рублей за полугодие. Только вот ключевую роль в прибыли всегда играла переоценка кубышки.

Если предположить, что Сургут конвертировал кубышку в рубли и держит исключительно на рублевых счетах в российских банках избежав ареста, то прибыль последует за выручкой и хоть и незначительно, но прибавит. Если же Сургут оставил кубышку в долларах или конвертировал ее в юани, то убыток по курсовым разницам способен значительно снизить прибыль, что существенно ударит по дивидендам.

Выводы будут носить скорее эмпирический характер, так как мы можем только догадываться о судьбе денежных средств компании. Однако инвесторам не стоит искать в 2022-2023 году дивидендную идею, а обосновывать свои сделки лишь технической картиной.

Друзья, напоминаю, что все мои аналитические статьи найдете в Telegram. Подписывайтесь!

Сургутнефтегаз всегда был интересен обыкновенными акциями. Привилегированные акции, которые по сути являются квазиоблигациями, интереса не представляют.

По обыкновенным акциям, там третий год готовится какая-то ОЧЕНЬ крупная сделка, которая дважды срывалась — в 2020 и 2022 годах. Не будет чем-то удивительным, если в 2023 году СГНГ объявит о приобретении Лукойл.

Думаю так и держит как держал и часть утеряно уже.