Лукойл и «розовые очки» аналитиков

Компании нефтегазового сектора всегда считались лакомым кусочком для отечественных инвесторов, а Лукойл — одной из лучших идей. Сейчас я скептически смотрю на эту историю, но аналитики наперебой кричат о безмерном потенциале роста. В этой статье хочу свести всю информацию к единому знаменателю.

А начну с комментария одного из аналитиков. «Мы продолжаем рассматривать акции Лукойла и Татнефти, как наиболее интересные с фундаментальной точки зрения защитные бумаги нефтегазового сектора» — Корнеев Александр, Газпромбанк.

Во-первых, я бы посоветовал Александру не разбрасываться голословными утверждениями. Ему бы стоило учитывать свою должность аналитика Газпромбанка. Называть акции нефтегазовых компаний «защитными» по крайней мере не профессионально.

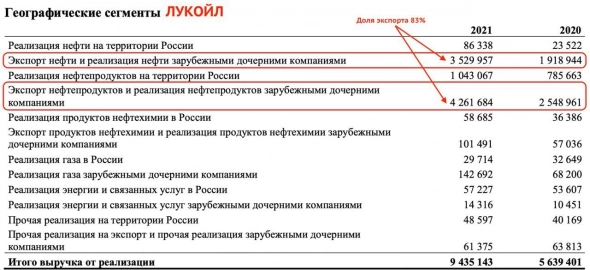

Напомню, что Лукойл является классическим экспортером, доля продаж на экспорт которого превышает 83%. Основные продажи приходятся на Швейцарию с долей 48,8%, США 12,7% и Сингапур 6,6%. В рамках шестого пакета санкций, ЕС согласовало эмбарго на импорт российской нефти морским путем. Именно этот канал продаж является ключевым для Лукойла.

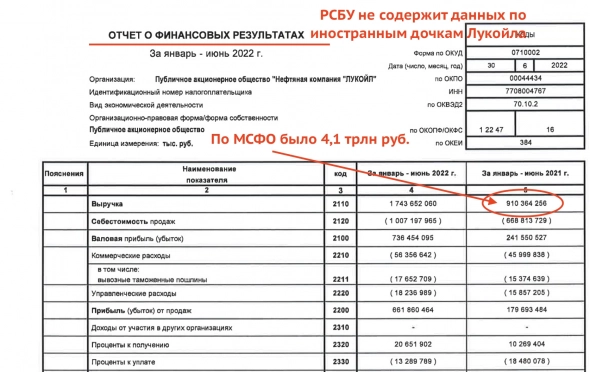

Еще одним базисом аналитиков является отличный отчет компании по РСБУ за первое полугодие. По нему Лукойл нарастил выручку почти в 2 раза до 1,74 трлн руб., а прибыль выросла вообще в 3,6 раза до 0,5 трлн рублей.

Но и тут я могу найти слабые места. Учитывать отчет РСБУ при разборе экспортера неправильно. РСБУ не содержит данных по дочкам Лукойла, на которые приходится львиная доля продаж. К примеру, выручка компании по МСФО за аналогичный период 2021 года составила 4,1 трлн против 0,9 трлн по РСБУ. Именно поэтому притягивать цифры к носу нельзя. Объем продаж снизится кратно и может быть лишь частично компенсирован ценой на нефть.

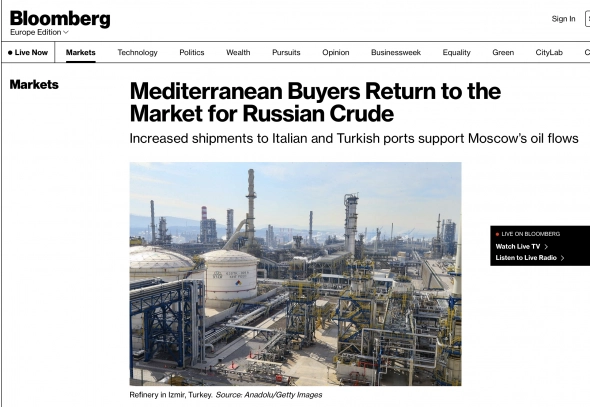

Она, к слову, оказалась всего на 33% выше, чем за январь – июнь 2021 года. Если предположить, что экспорт будет схлопываться во втором полугодии, то результаты окажутся куда хуже, чем аналитики могли себе представить. Причем я не исключу, что продажа нефтепродуктов продолжается. Недавно выходила статья на Bloomberg о том, что Европа тайно импортирует нефть из России. Только хватит ли этого для роста?..

Все это не дает мне повода рассматривать компанию в свой инвестиционный портфель. Компанию, чей экспорт может быть разрушен, показатели могут значительно просесть, а возврат инвестиций через дивиденды отложится на неопределённый срок. Считаю текущие значения справедливыми для акций Лукойла, без значимых апсайдов.

*Не является инвестиционной рекомендацией

Непредвзятая аналитика у меня в блоге ИнвестТема. Подписывайтесь!

Angry_kid15 августа 2022, 21:39А мы прикупим+3

Angry_kid15 августа 2022, 21:39А мы прикупим+3 MarshalTX15 августа 2022, 23:08Вы после первых 10 страниц отчета видимо ничего не читаете? А там много интересного. Например, что не вся выручка от экспорта. Вернее, большая часть от перепродажах закупного ресурса. И что эти операции не слишком маржинальны и процентов 50 выручки влияет процентов на 5 на финрезкльтат. И т. Д. Так что чувак из ГПБ не совсем зря ест свой хлеб, ему то хватает терпения дочитать отчёт.+4

MarshalTX15 августа 2022, 23:08Вы после первых 10 страниц отчета видимо ничего не читаете? А там много интересного. Например, что не вся выручка от экспорта. Вернее, большая часть от перепродажах закупного ресурса. И что эти операции не слишком маржинальны и процентов 50 выручки влияет процентов на 5 на финрезкльтат. И т. Д. Так что чувак из ГПБ не совсем зря ест свой хлеб, ему то хватает терпения дочитать отчёт.+4 Леонид Чернов15 августа 2022, 23:44Лукойл — защитная бумага. Согласен с аналитиком. если применить фактор запаса надежности (удельный вес прибыли к цене акции) (по Б.Грэму) — то Лукойл защитная бумага. По крайней мере если сравнивать акции Лукойла с консервативным безрисковым доходом в рублях. Я по крайней мере так понимаю защитные свойства бумаги в портфеле потенциал снижения акций сильно ограничен — вряд ли разумный инвестор будет продавать доли в бизнесе который (пусть даже по РСБУ) — возвращает стоит через чистую прибыль 2 года. В малом то бизнесе мне никто популярную кофейню или магазин не отдаст за 2 годовых прибыли )) Не знаю, что тогда имел ввиду аналитик Газпромбанка и что Вы считаете защитной функцией. Но в следующем году надеюсь увидеть в выручке работу активов Шелл купленных Лукойлом. Зачем продавать акции за 2 чистых прибыли? Чтобы на вырученные деньги купить ОФЗ под 8.5%? Сомневаюсь что так будет действовать Принц Сауд.Аравии который купил в феврале этого года Лукойла на 450 млн. долларов.+3

Леонид Чернов15 августа 2022, 23:44Лукойл — защитная бумага. Согласен с аналитиком. если применить фактор запаса надежности (удельный вес прибыли к цене акции) (по Б.Грэму) — то Лукойл защитная бумага. По крайней мере если сравнивать акции Лукойла с консервативным безрисковым доходом в рублях. Я по крайней мере так понимаю защитные свойства бумаги в портфеле потенциал снижения акций сильно ограничен — вряд ли разумный инвестор будет продавать доли в бизнесе который (пусть даже по РСБУ) — возвращает стоит через чистую прибыль 2 года. В малом то бизнесе мне никто популярную кофейню или магазин не отдаст за 2 годовых прибыли )) Не знаю, что тогда имел ввиду аналитик Газпромбанка и что Вы считаете защитной функцией. Но в следующем году надеюсь увидеть в выручке работу активов Шелл купленных Лукойлом. Зачем продавать акции за 2 чистых прибыли? Чтобы на вырученные деньги купить ОФЗ под 8.5%? Сомневаюсь что так будет действовать Принц Сауд.Аравии который купил в феврале этого года Лукойла на 450 млн. долларов.+3 Станислав Алексеев16 августа 2022, 04:26Спасибо! Будет интересно по Роснефти разбор почитать+2

Станислав Алексеев16 августа 2022, 04:26Спасибо! Будет интересно по Роснефти разбор почитать+2