Высокодоходные облигации, или «доходность для дураков»

В продолжение вчерашнего поста про высокодоходные облигации – хорошее исследование по теме от Verdad, которое вышло в 2019 году. Оно короткое, рекомендую прочесть полностью. Ниже – совсем уж сжатая тезисная выжимка.

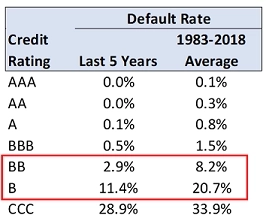

1. Доля дефолтов по мере ухудшения кредитного рейтинга облигаций растет нелинейно. Бумаги с рейтингом BBB (нижняя граница инвестиционного рейтинга) за 5 лет в среднем дефолтятся в 1,5% случаев, а вот BB (это уже «мусорные» облигации) – в 8,2%. Бумаги же категории B (двачеры, молчать!) вообще не платят в 20,7% случаев.

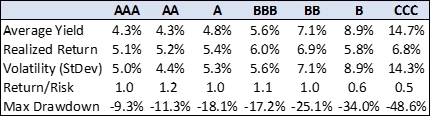

2. Показатель YTM (Yield to Maturity – доходность к погашению), на который обычно ориентируются при приобретении отдельных бондов или облигационных фондов, рассчитывается без учета дефолтов и предполагает полное выполнение обязательств эмитентом. Соответственно, «привлекательная» доходность к погашению высокодоходных облигаций на самом деле, скажем так, несколько завышена.

3. Как бы финансовая теория не учила нас, что «больший риск вознаграждается большей доходностью», с junk bonds это работает не всегда. Фактически реализованная доходность растет вплоть до рейтинга BB, а вот бумаги с рейтингом B исторически уже приносили меньше (с учетом реализовавшихся дефолтов). Именно поэтому авторы исследования называют их «fool’s yield», или «доходность дураков»: на бумаге «ожидаемые» циферки красивые, но по факту выходит ерунда какая-то – риск больше, доходность ниже.

4. С точки зрения соотношения доходности к риску, самыми выгодными получаются облигации инвестиционного грейда – AA, следом за ними BBB. Самый «надежный» грейд мусорных облигаций, BB, в принципе достигает близких к ним показателей (то есть, компенсация за риск там относительно адекватная). Но по мере дальнейшего погружения в пучины «высокодоходности» облигаций (рейтинги BB и C), этот показатель резко падает практически вдвое.

5. Чтобы держателям JNK уж совсем грустно не становилось – вот исследование от Verdad посвежее про текущее состояние высокодоходных облигаций. Основная идея – что мусорные бумаги сильнее падают в кризисные времена, но зато и сильнее отскакивают обратно. Соответственно, любители потаймить рынок могут на них подзаработать, в нужный момент прикупив себе портфель «из мусора to the moon!». Но тут надо помнить, что в теории маркет-тайминг работает на практике, но на практике почему-то чаще всего оказывается, что он работает только в теории.

6. Добавлю уже вывод от себя: на мой взгляд, пассивным инвесторам в облигационной части своего портфеля стоит тяготеть к надежным бумагам инвестиционного грейда – они, по крайней мере, хоть как-то стараются выполнять свою консервативную функцию (в отличие от junk bonds, которые в кризисы демонстрируют просто замечательную положительную корреляцию с акциями).

* * *

Если заметка показалась вам интересной, то буду благодарен за подписку на мой Телеграм-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

А те что с надежный рейтингом дают доходность после уплаты налога чуть чуть выше обычного вклада в банке, т.е. по факту нахрен не усрались никому.

А уж инвестировать сейчас в иностранные бонды вообще надо после консультации у психиатра.

Если у Вас консервативная часть портфеля не охреналионы, то инвестиции в облигации в РФ не имеют смысла.

По идее облигации в портфеле нужны для уменьшения просадки при очередном стабилиздеце, понижении общего риска и, как вариант прогнозируемого денежного потока.

В текущих условиях инвестиции в облигации имеют смысл (данные средние по больнице) если:

— дают +3% доходности к депозитам на среднюю просадку тела в стабилиздец;

— дают +3% НДФЛ, удерживаемого с купона.

Вполне реально найти банк с АСВ со ставкой 10% годовых.

Итого облигации меньше 16% годовых (без учета сложного процента) не имеют смысла, если «облигационная» часть портфеля меньше максимальной суммы АСВ х количество банков х количество доверенных лиц. А это те, кто вряд ли читают Ваш текст.

Итого, доходность ниже 16% не имеет смысла даже в теории (это я еще комиссии не считаю).

И кто же такой щедрый, кроме ВДО?