Открытые ПИФы ценных бумаг должны стать дружелюбнее или исчезнуть!

Рынок коллективных инвестиций в России можно охарактеризовать как дикий. Не в смысле регулирования или законодательства, здесь как раз всё очень даже хорошо, а в смысле представленных услуг и продуктов. К сожалению, по большей части такая ситуация возможна из-за низкой финансовой грамотности населения. Я очень надеюсь, что текущий кризис заставит многих недавно испечённых инвесторов посмотреть на инвестиции более профессионально и выбирать в свой портфель активы или заказывать услуги более разумно.

Инструменты коллективных инвестиций прекрасный выбор для 95% инвесторов, но как я уже написал — в России он дикий. У нас огромная часть инвестиций приходится на покупку паев открытых инвестиционных фондов, которые предлагают управляющие компании. На сегодняшний день таких компаний 52 (по рэнкингу СЧА на INVESTFUNDS). Но как вы думаете, насколько равномерно распределены активы под управлением среди этих компаний. Катастрофически неравномерно! 80% всех активов приходятся только на шесть компаний, в названиях которых фигурируют имена хорошо известных всем банков (смотри диаграмму).

Почему так происходит? Очевидно, что банковские группы при которых работают эти УК просто пользуются своим доминирующим положением, и зачастую через свою сеть офисов (за исключением разве что одного, который, кстати, не так давно вошел в эти шесть) предлагают свои открытые ПИФы несведущим клиентам.

При этом маркетинг и реклама до безобразия проста!

У каждой такой УК достаточно большая линейка фондов. Кажется, что это прекрасно –клентооринтериванный подход, каждому свой продукт. Но это вторичная цель. Большинство клиентов банков ничего не понимают в инвестициях, и поэтому они зачастую спрашивают сейлзов, что те им посоветуют. А чтобы была возможность легко советовать и в том числе рекламировать УК/БАНК (так как в рекламе таких услуг есть существенные ограничения), то большая линейка фондов всегда позволяет вывести на первый план тот, который был наиболее доходным скажем за последний год или три. Люди не знают, что доходность не единственный критерий сравнения, и их подкупает, что она обычно существенно лучше, чем депозиты, которые предлагаются в самом банке, поэтому они весьма охотно соглашаются на такие инвестиции. Но реальный их результат печален! Это не значит, что они обязательно потеряют вложения. Нет! И даже в большинстве своем они действительно получат доходность больше депозита, если будут терпеливы и готовы инвестировать в долгую. Но мой опыт мне подсказывает, что именно эти люди делают намного больше ошибок, а как только видят, что их паи упали тут же бегут продавать.

Такая олигополия банков и нежелание людей действительно не дают продвигаться хорошим ОПИФам, услугам ДУ, и фондам, торгуемым на биржах, – Биржевые ПИФ (БПИФ) и ETF. БПИФ и ETF привязаны к фондовым индексам – бенчмаркам, а комиссии за их обслуживание обычно в разы ниже, чем у ОПИФ. Для сравнения — средняя комиссия по сопровождению ОПИФ, которые продают клиентам в офисах банков большой шестреки стремится к 5% годовых от стоимости чистых активов фонда (или для простоты от суммы, которую вы передали в данный фонд). И это еще не считая скидок и надбавок, которые могут быть при приобретении или погашении паев ОПИФ (они, кстати, в максимальной величине могут доходить до 4,5%). Вознаграждение за управление БПИФ обычно менее 1%, а иностранных фондах (ETF) и того ниже – легко может быть около 0,2%. И все бы ничего, если бы это повышенное вознаграждение в ОПИФ окупалось большей прибылью для инвестора, но это не так!

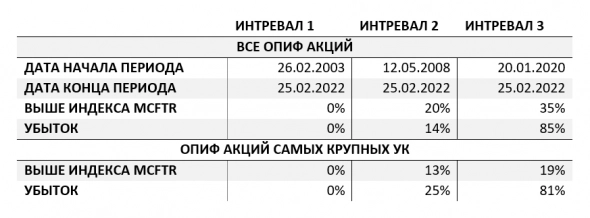

Вот таблица сравнения действующих ОПИФ на акции российских компаний с индексом московской биржи, который учитывает дивиденды – MCFTR.

Самой репрезентативной статистикой является период с 2008 по 2022 год (интервал 2), так как включает в себя длительный период времени и теперь уже четыре кризиса – 2008, 2014, 2020 и начала текущего 2022. Из таблицы видно, что если взять все открытые ПИФ на акции, то только 20% из них смогли обойти индекс по доходности, среди же ОПИФ «большой шестерки» этот показатель существенно меньше – 13%. При этом также среди гигантов существенно выше процент фондов, которые показали вообще отрицательный результат. А чтобы читателю было более ясно за указанный период индекс MCFTR вырос в 2,5 раза! Выбрать же фонды – которые будут лидерами по отношению к индексу – это все-равно что играть в лотерею, поэтому не стоит обольщаться прозорливостью сейлзов, которые помогут инвестору правильно определиться в какой фонд лучше войти. Помните, у него есть план по продажам, который ему необходимо выполнить и даже если он будет искренне считать, что не стоит покупать сейчас скажем фонд акций, он все равно будет его предлагать, так как это его работа.

Открытые ПИФы – в целом хороший инструмент, но практика, которая сложилась на рынке по их продвижению и жадность УК, сильно портят им репутацию.

В моей книге «АЗЫ Инвестиций. Настольная книга начинающего инвестора» целая глава посвящена инвестиционным фондам, где более подробно разбирается этот вопрос.

Ещё я упомянул ДУ – доверительное управление. К сожалению, этот рынок пестрит еще большим проблемами и найти на нём порядочных и профессиональных управляющих проблематично. Конечно, «большая шестерка» тоже активно продвигает такие услуги, но их качество катастрофически низко, особенно если дело касается массового клиента. У меня есть разбор одного из таких продуктов от СБЕРа, а пост называется – «Сбербанк доит своих клиентов». Почитайте, будет интересно обещаю.

Роман Протченко17 марта 2022, 15:56Добрый Алексей, ВЫ прям провидец, подписан на Вас здесь и хотел как раз подробно у Вас спросить по поводу БПИФ Сбер Взвешенный индекс. Пытался написать Вам лично, но кармы мало Правила форма не дает возможности? Накопилось много вопросов к одному из крупнейших игроков на рынке ДУ и почему люди, зная что как Вы выразились «доику ПАО Сбербанка» все равно несут к нему сбережения, да к тому же не застрахованные ни как и не чем. Отправили запросы на предоставление документов о АО Сбер Управление Активами, так до настоящего времени нет ответа, несмотря на то, что Выписка из реестров владельцев ПИФА получает сама управляющая компания в течение 3 дней через ЭДО с спецдепозитарием Инфинитум. Полностью с Вами согласен, и сейчас понимаю, что «дойка» тотальная, да к тому же такое отношении еще, что зачем несешь к нам свои деньги.+1

Роман Протченко17 марта 2022, 15:56Добрый Алексей, ВЫ прям провидец, подписан на Вас здесь и хотел как раз подробно у Вас спросить по поводу БПИФ Сбер Взвешенный индекс. Пытался написать Вам лично, но кармы мало Правила форма не дает возможности? Накопилось много вопросов к одному из крупнейших игроков на рынке ДУ и почему люди, зная что как Вы выразились «доику ПАО Сбербанка» все равно несут к нему сбережения, да к тому же не застрахованные ни как и не чем. Отправили запросы на предоставление документов о АО Сбер Управление Активами, так до настоящего времени нет ответа, несмотря на то, что Выписка из реестров владельцев ПИФА получает сама управляющая компания в течение 3 дней через ЭДО с спецдепозитарием Инфинитум. Полностью с Вами согласен, и сейчас понимаю, что «дойка» тотальная, да к тому же такое отношении еще, что зачем несешь к нам свои деньги.+1 Роман Протченко17 марта 2022, 16:42Сейчас Вот читаю и ужасаюсь всему написанному, но написанное это цветочки, а как они выкручивают руки клиенту, так это не передать словами, только как видео может передать, вы пишите что они разводят это понятно, так второй уровень, это то, что ни каких документов не предоставляют, просто треш.+1

Роман Протченко17 марта 2022, 16:42Сейчас Вот читаю и ужасаюсь всему написанному, но написанное это цветочки, а как они выкручивают руки клиенту, так это не передать словами, только как видео может передать, вы пишите что они разводят это понятно, так второй уровень, это то, что ни каких документов не предоставляют, просто треш.+1