Старые проблемы в новом году. Обзор на предстоящую неделю от 09.01.2022

По ФА…

— Протокол ФРС

Протокол ФРС от декабрьского заседания был ястребиным.

Среди членов ФРС отсутствовали разногласия в отношении необходимости ужесточения политики, все члены ФРС выразили согласие в целесообразности повышения ставок и последующего сокращения баланса.

С учетом достаточно нейтрального голосующего состава ФРС в 2021 году логично ожидать, что риторика нового, более ястребиного состава 2022 года, будет ещё более жесткой как минимум на заседании 26 января до прихода в руководящий состав ФРС трех новых членов и появления свидетельств замедления экономики США на фоне снижения инфляции.

Члены ФРС обосновали ускорение темпа сокращения программы QE исполнением цели по инфляции и прогрессом на рынке труда.

Члены ФРС сочли уместным сохранение ставки на текущих уровнях до достижения максимальной занятости, но большинство ожидает исполнение этого условия достаточно быстро при продолжении роста рынка труда, тогда как меньшинство считает, что цель по достижению максимальной занятости уже достигнута.

В целом, члены ФРС согласились, что, учитывая их индивидуальные взгляды на экономику, рынок труда и инфляцию, может оказаться оправданным повышение ставки раньше или более быстрыми темпами, чем предполагалось ранее.

Самой большой неожиданностью протокола стало детальное обсуждение сокращения баланса ФРС.

Члены ФРС согласились, что в текущем цикле логично начать сокращение баланса раньше, нежели в предыдущем цикле ужесточения политики, когда нормализация баланса началась через два года после первого повышения ставки.

Сроки начала сокращения баланса зависят от качества экономических отчетов, но, в целом, члены ФРС готовы начать сокращения баланса «в какой-то момент» после первого повышения ставки и темпы сокращения баланса будут более быстрыми, нежели в предыдущем цикле.

Вывод по протоколу ФРС:

Протокол ФРС не содержал указаний по времени первого повышения ставки ФРС и начала сокращения баланса, но тональность и приоритет на борьбу с инфляцией говорит о том, что ужесточение политики планируется сразу после окончания программы QE.

Очевидно, что члены ФРС рассматривают возможность повышения ставки на мартовском заседании в случае сохранение инфляции на высоких уровнях при уверенном росте экономики США, но оставляют дверь открытой для переноса первого повышения ставки на май-июнь в случае, если экономика США продемонстрирует сильное замедление на фоне снижения инфляции.

ФРС полна решимости приступить к сокращению баланса в этом году, но сначала хочет отследить реакцию рынков на более ястребиную риторику и первое повышение ставки.

Самым большим негативом для аппетита к риску стало намерение о достаточно раннем и быстром сокращении баланса, ибо рост фондового рынка напрямую зависит от баланса ФРС, т.е. от количества дешевой ликвидности в системе.

— Nonfarm Payrolls

Декабрьский отчет по рынку труда США шокировал низким количеством новых рабочих мест на фоне падения уровней безработицы.

Волна Омикрон не оказала влияние на первое чтение, ибо бюро статистики сняло показания до распространения нового штамма, что говорит о высоком шансе падения количества рабочих мест до отрицательных значений во втором чтении, но падение уровней безработицы при желании может трактоваться ФРС как достижение полной занятости, т.е. исполнение условия для повышения ставки.

Первая реакция рынков была шипообразной, ибо инвесторы не понимали как реагировать на такой спорный отчет, фондовый рынок не нашел позитива в слабом росте количества новых рабочих мест на фоне увеличения шансов на ужесточение политики ФРС, доллар упал на фоне бегства из активов США, т.к. при планируемом ужесточении политики ФРС текущие доходности ГКО США далеки от справедливых уровней, что привело к росту евро и иены на фоне сворачивания кэрри.

Ключевые компоненты декабрьского нонфарма:

— Количество рабочих мест 199K против 400K прогноза, ревизия за предыдущие месяцы +141К, октябрь до 648К против 546К ранее, ноябрь до 249К против 210К ранее;

— Уровень безработицы U3 3,9% против 4,2% ранее;

— Уровень безработицы U6 7,3% против 7,7% ранее (ревизия вниз с 7,8%);

— Участие в рабочей силе 61,9% против 61,9% ранее (ревизия вверх с 61,8%);

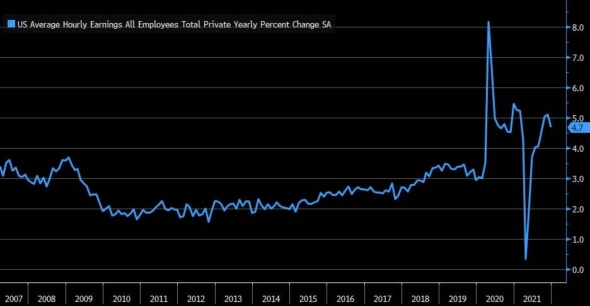

— Рост зарплат 0,6%мм 4,7%гг против 0,4%мм 5,1%гг ранее (ревизия вверх с 0,3%мм 4,8%гг);

— Средняя продолжительность рабочей недели 34,7 против 34,7 ранее (ревизия вниз с 34,8).

Главным позитивом декабрьского нонфарма стало падение уровня безработицы U3 ниже уровня 4,0%, определенного прогнозами ФРС как уровень полной занятости:

Рост зарплат, невзирая на снижение, продолжает пребывать на высоких уровнях, что может усилить желание ФРС по началу ужесточения политики «раньше, чем позже», невзирая на более ранние заявления Пауэлла о том, что реальный рост зарплат с учетом роста инфляции находится ниже тренда до пандемии и, в связи с этим, не может создать угрозу возникновения рисков инфляции второго круга:

Вывод по декабрьскому нонфарму:

Декабрьский отчет по рынку труда США может трактоваться членами ФРС как угодно, при желании как можно быстрее начать повышение ставок можно сделать акцент на падении уровней безработицы, при стремлении поддержать экономику США в период очередной волны пандемии можно сфокусироваться на низком росте новых рабочих мест.

Но Байден провозгласил декабрьский отчет по рынку труда самым великим достижением его президентства, выразив уверенность в том, что после победы над безработицей ФРС сконцентрирует усилия на снижении инфляции и Пауэлл вряд ли станет перечить тому, кто сохранил ему пост главы ФРС.

Конечно, и Байден и ФРС сядут в лужу в случае падения количества рабочих мест до отрицательных значений во втором чтении, но заседание ФРС 26 января состоится до выхода очередного нонфарма, а до марта ситуация нормализируется.

На предстоящей неделе:

1. Состав ФРС

На предстоящей неделе начнутся слушания в банковском комитете Сената по назначению уже выдвинутых Байденом кандидатур в руководящий состав ФРС.

Слушание по переназначению Пауэлла на пост главы ФРС состоится во вторник с началом в 18.00мск, слушание по назначению Брайнард на пост вице-президента ФРС стартует в четверг в 18.00мск.

Вступительные заявления Пауэлла и Брайнард будут опубликованы заранее и окажут влияние на динамику рынков ещё до начала слушаний.

Сенаторы зададут массу вопросов Пауэллу и Брайнард, реакция рынков в первую очередь будет на планы по срокам и темпам повышения ставок и сокращения баланса.

Также сильным драйвером станет оценка декабрьского отчета по рынку труда США, если Пауэлл подтвердит слова Байдена о том, что мандат ФРС по достижению полной занятости выполнен, то уход от риска усилится.

2. Байденомика

Демократы Сената намерены попытаться изменить правила филибастера от полной отмены до 41 голоса «против» вместо текущих 60 «за» до 17 января, но сенаторы-демократы Манчин и Синема продолжают препятствовать этому без поддержки республиканцев.

Переговоры по законопроекту «социальной инфраструктуры» Байдена приостановлены до голосования по изменению правил филибастера для того, чтобы снизить давление на Манчина, но наиболее вероятным исходом станет дробление пакета на несколько более мелких с попыткой принятия по частям.

3. Экономические отчеты

На предстоящей неделе главными данными США станут инфляция цен потребителей, розничные продажи, недельные заявки по безработице, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить индекс уверенности Sentix и уровень безработицы Еврозоны.

Отсутствие введения новых мер карантина в Британии оказывает фунту поддержку, как и отсутствие желания правительства Джонсона обострять с ЕС конфликт по протоколу Северной Ирландии перед выборами в Стормонте в мае.

Следует обратить внимание на блок данных во главе с ВВП Британии в пятницу.

Китай порадует отчетом по инфляции утром среды и торговым балансом утром пятницы.

В случае снижения инфляции цен производителей можно будет сделать вывод о том, что инфляция во всем мире достигла пика в декабре.

— США:

Понедельник: оптовые запасы;

Среда: инфляция цен потребителей, Бежевая Книга ФРС;

Четверг: инфляция цен производителей, недельные заявки по безработице;

Пятница: розничные продажи, индекс цен экспорта и импорта, промышленное производство, коммерческие запасы, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс уверенности Sentix и уровень безработицы Еврозоны;

Среда: промышленное производство Еврозоны;

Пятница: ВВП Германии, торговый баланс Еврозоны.

4. Выступления членов ЦБ

Внимание участников рынка будет сфокусировано на слушаниях по утверждению Пауэлла и Брайнард на посты в руководящий совет ФРС в банковском комитете Сената.

Лагард произнесет речь во вторник на церемонии назначения Нагеля на пост главы Бундесбанка, будет интересна как её риторика, так и Нагеля в части замечаний по росту инфляции и нормализации политики ЕЦБ.

В пятницу Лагард появится на конференции Европарламента.

-----------------------------------------

По ТА…

На уходящей неделе евродоллар продолжил торговаться в диапазоне, выход из которого ожидаю вниз с текущих уровней или после шипа в 1,14ю фигуру перед разворотом вверх:

----------------------------------------

Рубль

Отчеты по запасам нефти вышли смешанными, Baker Hughes сообщил о росте активных нефтяных вышек до 481 против 480 неделей ранее.

ОПЕК+вне ОПЕК отставил неизменными планы по увеличению добычи нефти на февраль, заявив, что Омикрон не окажет значительного влияния на спрос на нефть.

Нефть обязана росту на уходящей неделе событиям в Казахстане и проблемам с нефтепроводом в Ливии, можно ожидать, что нормализация ситуации приведет к нисходящей коррекции.

Более вероятно, что нефть перейдет к торговле во флэте в ближайшие недели, пробитие локальной поддержки теперь маловероятно без прогресса в переговорах с Ираном.

Ситуация в Казахстане на уходящей неделе оказала нисходящее влияние на рубль, на предстоящей неделе геополитика продолжит оказывать сильное влияние на рубль, с 9 января началась неделя переговоров по требованиям РФ в Женеве, наиболее вероятно, что рубль продолжит рост по итогам этих событий.

-----------------------------------------

Выводы:

Уходящая неделя шокировала участников рынка ястребиной риторикой ФРС, протокол от декабрьского заседания ФРС указал не только на готовность к повышению ставок быстрыми темпами, но и на желание начать сокращение баланса ФРС в недалеком будущем темпами, более быстрыми, нежели в прошлом цикле ужесточения политики.

Невзирая на низкий рост количества рабочих мест в декабрьском нонфарме и резкое падение компоненты цен в составе ISM промышленности США, признанный бу голубь ФРС Дейли вечером пятницы не только не смягчила риторику, но ещё более ужесточила её, заявив, что логично начать сокращение баланса ФРС после 1-2 повышений ставок, которые ожидаются в ближайшем будущем.

Тем не менее, доллар упал на закрытии недели, невзирая на рост ожиданий ближе к 4 повышениям ставки ФРС в этом году после публикации декабрьского нонфарма США и выступления Байдена с повторением призывов к ФРС по ужесточению политики ради борьбы с инфляцией.

Корреляция на рынках начинает напоминать аномалию 2013 года, когда отсутствие понимания хая по доходностям ГКО США на фоне падения фондового рынка приводит к падению доллара на фоне сворачивания кэрри.

Обычно при бегстве от риска инвесторы паркуют капитал в ГКО США, но если ФРС выполнит свои намерения по срокам и темпам ужесточения политики, то доходности 10-летних ГКО США вырастут ближе к 2,50%, что предотвращает желание инвесторов парковаться в них на текущем этапе и не оставляет иного выхода, кроме сворачивания рисковых сделок кэрри с возвращением в валюты фондирования.

С учетом сохранения голубиной позиции ЕЦБ как минимум до марта, на текущем этапе данная аномальная корреляция вряд ли будет устойчивой, но ситуацию нужно отслеживать.

На предстоящей неделе в центре внимания будут слушания в банковском комитете Сената по утверждению Пауэлла на пост главы ФРС и Брайнард на пост вице-президента ФРС.

Ответы Пауэлла и Брайнард на вопросы сенаторов по срокам и темпам повышения ставок и сокращения баланса ФРС могут привести к сильным движениям на всех рынках.

Отчет по инфляции цен потребителей и розничные продажи США могут дать лучшее понимание о предстоящей политики ФРС, нежели мнение Пауэлла об этом на текущем этапе.

Также следует обратить внимание на выступление нового главы Бундесбанка Нагеля во вторник, ибо Бундесбанк в любой момент может отказаться от участия в программе QE ЕЦБ благодаря решению Конституционного суда, что будет равносильно отказу Германии от евро.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

---------------------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1760 и шорте евродоллара от 1,1344.

Возможна доливка шорта при выходе в 1,14ю фигуру, закрытие планируется после перелоя 2021 года в согласии с ФА и ТА.

наиболее вероятно, что рубль продолжит рост по итогам этих событий

Рубль или пара рост продолжит?

Спасибо за обзор!!!