Будьте осторожны при покупке акций выходящего на IPO Softline

Российский поставщик IT-решений Softline на этой неделе размещает акции на LSE и Мосбирже, намереваясь привлечь до $400 млн при оценке в $1,5 млрд. Адекватна ли цена компании и какие возможности и риски имеет ее бизнес? Ключевые наблюдения:

1. В новостях и аналитических отчетах Softline часто называют IT-компанией, но это не так. Softline является посредником между крупными IT-разработчиками и корпоративными пользователями. Компания распространяет лицензии на продукты Microsoft, Cisco, Google и Oracle, фактически зарабатывая комиссию на их перепродаже.

2. Специфика дистрибьюторского бизнеса объясняет, почему у Softline такая маленькая маржа. При огромной для российских компаний выручке в $1,5 млрд в год, операционная прибыль составляет всего $25 млн, маржа <2%.

3. У компании огромная зависимость от одного партнера — Microsoft. На него приходится 48% доходов. Softline продает продукты Microsoft, не только в России, но и в Чили, Индии и Колумбии.

Низкая диверсификация несет большие риски. Изменение правил продаж со стороны поставщика, появление новых дистрибьютеров, ограничение на иностранный софт в России — все это угрозы для прибыльности Softline.

4. Географическая диверсификация — положительная сторона профиля. Доля России в обороте составляет 55%, остальные доходы представлены в основном странами Азии и Латинской Америки.

Однако нужно учитывать, что в 2020 году прибыльным оказался только российский сегмент. Среди прочих регионов хуже выглядела Латинская Америка, где маржа чистой прибыли составила -5%.

5. В презентации Softline показывает хороший рост оборота. За последние 5 лет среднегодовой темп составил 19% в долларах. Однако по чистой прибыли динамика выглядит не столь красивой.

По итогам последнего финансового года компания получила убыток в $2 млн из-за претензий налоговой, пересчитавшей налоги за прошлые годы. Какой динамика прибыли была до 2019 года — неясно. Консолидированной отчетности прошлых лет на сайте компании нет.

6. У Softline высокая долговая нагрузка. Коэффициент «чистый долг/EBITDA» составляет 3,4x, что заметно выше среднего для российского рынка акций. Больше половины операционной прибыли съедают выплаты процентов, что делает итоговую рентабельность сверхнизкой.

Компания наращивает долг, чтобы приобретать бизнесы по всем миру. Например, в этом году был куплен крупный индийский дистрибьютер продукции Microsoft Embee. Общий красивый рост выручки Softline достигается в том числе за счет таких сделок M&A.

7. Необъяснимо, почему компания, выходящая на IPO, платит дивиденды. Softline говорит, что привлекает деньги для развития бизнеса. В отчетности за последний год убыток. При этом в начале года компания возвращает деньги акционерам, выплачивая дивиденды на сумму $10,2 млн.

Если компанию оценят в $1,5 млрд, то дивидендная доходность составит 0,6%.

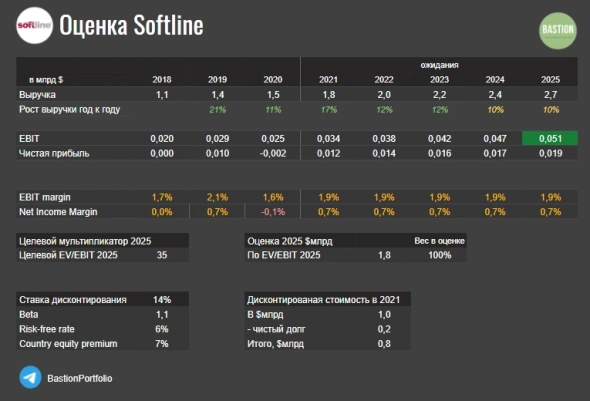

Дорогое IPO. Для оценки Softline был заложен сценарий с долгосрочным ростом выручки на 10% в год, целевой операционной маржой операционной прибыли в 1,9% и мультипликатором EV/EBIT 2025 года на уровне 35x. Ставка дисконтирования — 14%.

При таких параметрах модели текущая полная стоимость компании оценивается в $1 млрд, за вычетом долга — $0,8 млрд ($4 за GDR), то есть на 47% ниже ожидаемой оценки на IPO.

С точке зрения Bastion, Softline хотят продать значительно дороже, чем бизнес стоит на самом деле. Низкорентабельные компании с заметными рисками и высокой долговой нагрузкой не подходят для наших стратегий.

Регистрационный документ (более полезен для анализа)

Если у вас есть опыт работы с компанией, то будет здорово, если напишите мнение о Softline в комментариях.

Скорей всего из за того что контора убыточна и еле сводит концы с концами — 400 млн. уйдут на погашение кредитов или собственники выплатят себе дивиденды, а долги оставят кредиторам и «акционерам» на долгую память.

Вообще удивительно зачем компани которая только перепродаёт лицензии на иностранное ПО такие большие долги ?