3 основных принципа моих инвестиции/спекуляций

Здравствуйте, сегодня хочу поделиться 3 принципами с помощью которых я принимаю инвестиционные решения.

Принцип 1. Фундаментал.

Под фундаменталом я подразумеваю разбор финансового состояния предприятия, а также его операционных показателей.

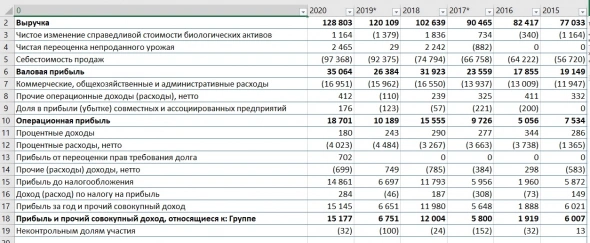

При оценке фин. отчетности компании, я для себя выделяю 2 основных критерия:

2.– Тренд финансовых показателей. Для первоначальной оценки компании я беру 3 годовых отчета, (прим.: 2020г., 2018г., 2016г.)

и рассматриваю динамику фин. показателей за 6 лет.

Далее рассмотрим пример на мой взгляд хорошей инвестиции:

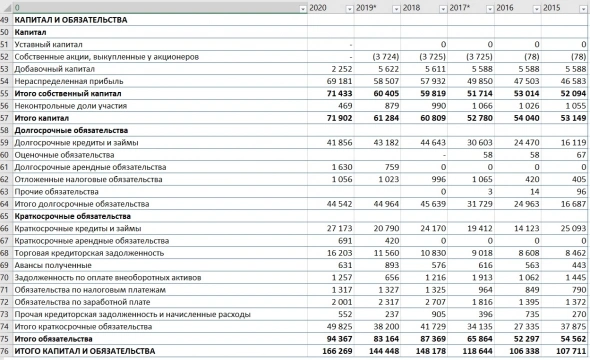

Капитал положительный, он меньше обязательств, но не значительно, компания развивалась больше на заемные, чем на свои, и просматривается тренд на развитие. Капитализация на момент написания статьи 135 млрд. рублей примерно в 2 раза выше капитала, что я считаю все еще приемлемым риском, пока сохраняется тенденция к росту.

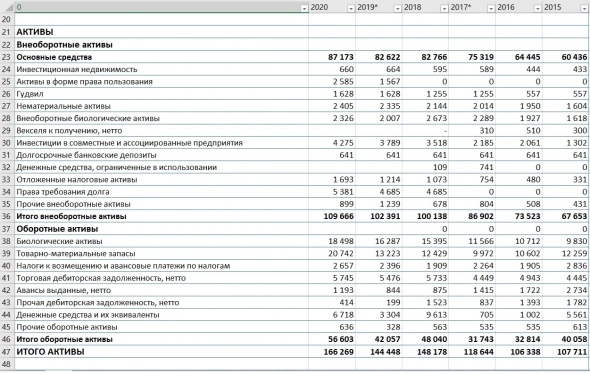

В активах просматривается тренд на увеличение Основных средств и биологических активов, очевидно, что компания расширялась последние 6 лет.

Закономерно это расширение мы наблюдаем в увеличение выручки.

То же самое по операционным показателям, хорошо, когда финансовые и операционные показатели идут в сторону роста, и одно подтверждает другое. Для меня такие инвестиции намного спокойнее, чем когда операционные показатели просто стагнируют, а финансовые результаты растут, как в нынешних сырьевиках, в частности нефтяном секторе, котировки которых очень сильно коррелируют с нефтяным фьючерсом (как минимум направлением).

(Здесь стоит оставить ремарку, т.к. я не хочу, чтобы у вас сложилось впечатление того, что я основываюсь на 2 – 4 показателях из отчета, в статье просто описал основные критерии, т.к. статья скорее описывает направление в каком можно действовать, но не глубину этих действий. В МСФО все таки множество нюансов, которые следует хорошо знать.)

Принцип 2. Перспектива.

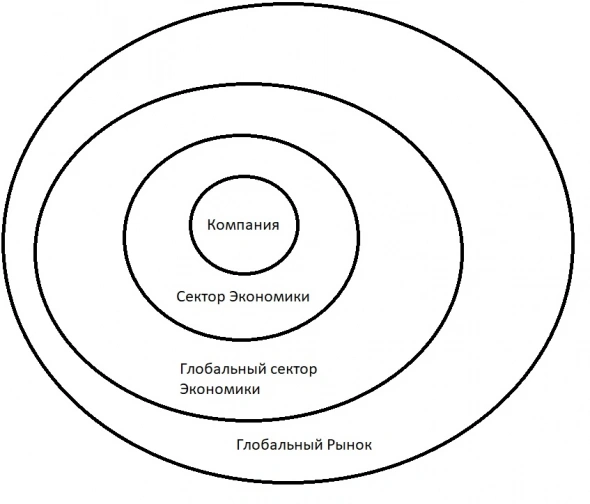

Под перспективой я понимаю будущее компании, цели к которым она стремится, нечто такое что можно посчитать, либо как минимум понять какой будущий тренд закладывает компания, и есть ли у нее вообще эти цели. Помимо целей компании, есть еще макроэкономические тренды, геополитические тенденции, которые как правило очень сильно влияют на результаты компании.

(пример: Роснефть – Находится в Нефтегазовом Секторе РФ – На который влияет Мировой нефтегазовый сектор – на который влияет Мировой Рынок – чем выше шухер тем глобальнее проблема, то же самое в геополитическом плане).

Конкретно выше представленная группа стремится к росту операционных показателей в 3 – 5% год, не густо, но лучше медленно чем никак. Основной драйвер роста – это продуктовая инфляция в стране, на ней и жду сильных финансовых показателей. Т.е. на мой взгляд перспектива есть.

Принцип 3. Тренд.

Тренд я использую как предохранитель, он оберегает и сберегает средства на моем счету. На мой взгляд он очень защищает от пробелов в знаниях, либо от ошибок в рассуждениях, либо от недопонимания каких-то макроэкономических процессов… в общем тут можно долго рассуждать, я бы его назвал – борец с некомпетентностью. Как его определять – тут я вам не советчик, на сайте много специалистов по ТА, пишут часто, чертят красиво – с этим к ним. В своей торговле я пользуюсь старшими тайм фреймами (торгую средне-долгосрочно) и там определить направление легче, картина яснее вырисовывается.

(Стрелкой показано, где зашел в акции.)

Итого, в этой статье я хотел показать основные принципы, на которых строятся мои инвестиции, показать направления в каких я размышляю при поиске акций в портфель. На мой взгляд многие инвесторы/аналитики используют примерно такой же подход, но я ни разу не видел явного указания на них в статьях, это как само собой разумеющиеся основы. Многие применяют 2 из 3 принципов или один из 3, что я считаю недостаточным, т.к. приводит к увеличению риска если купил непойми что, но по тренду. Взял контору с огромной перспективой, но которая заглохла из-за своего финансового положения. Либо взял контору с устойчивым положением (упаси хоспади сделал «сложнейший анализ» по мультипликаторам), но без какого либо намека на перспективу и 3 год ждешь, когда рынок уже начнет переоценивать этот «замечательный» на ваш взгляд актив.