МХК «Еврохим»: не могём, а можем

Редко встречаются финансово устойчивые предприятия с солидным собственным капиталом. Что и говорить, это не занюханные конторы с уставным капиталом в 10 тысяч, многомиллиардными долгами и отсутствием собственных средств в обороте, это мощный бизнес в российских реалиях.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй «ЯТЭК: хватит ли топлива энергетикам?»

Финансовый анализ АО «Минерально-Химическая Компания «Еврохим»

Анализ финансового состояния АО «МХК «Еврохим» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

с использованием бухгалтерской отчётности по российским стандартам (РСБУ).

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса и актуальны в течение следующего финансового года.

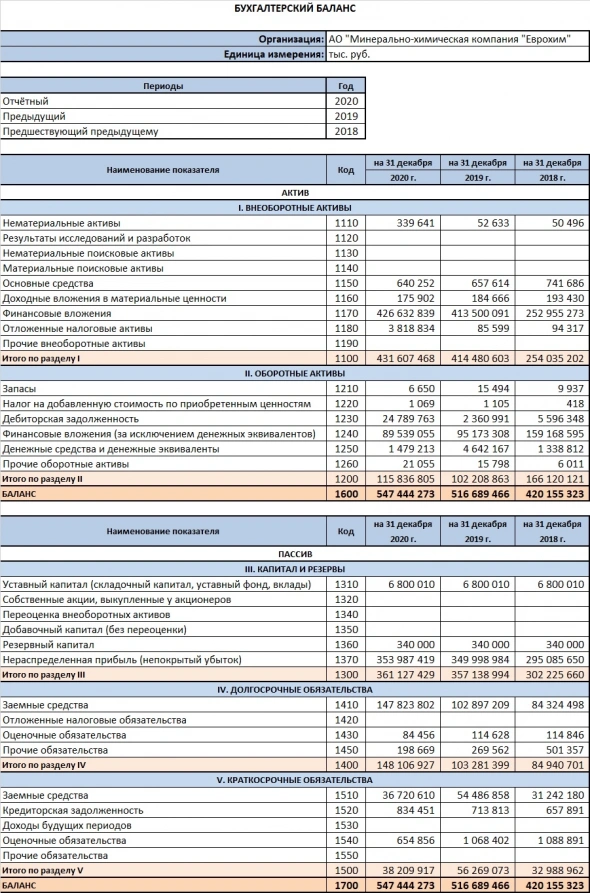

Бухгалтерский баланс АО «МХК «Еврохим»

Финансовые показатели АО «МХК «Еврохим»

Ликвидность баланса

⭐⭐⭐ — ликвидность баланса 25%. 91 млрд наиболее ликвидных активов, с запасом покрывает текущие 834,4 млн и краткосрочные 36,7 млрд обязательства в течение года.

Имущественное положение

⭐⭐⭐⭐ — заёмный капитал ЗК вырос по сравнению с предыдущим периодом. Темпы роста составили 17,2%. Собственный капитал СК также имеет тенденцию к росту, но есть некоторый нюанс. СК в 2019 году вырос на 55 млрд — 18%, а в 2020 только на 3,5 млрд – 1%. С чем это связано попробуем разобраться позже, но тем не менее рост СК продолжается и это не может не радовать нас, как инвесторов.

Показатели ликвидности

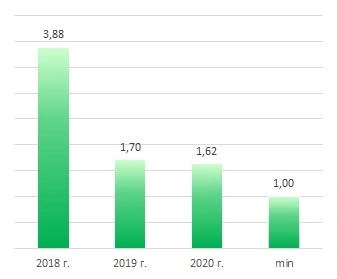

⭐⭐⭐⭐ — общая платёжеспособность предприятия L1 в течение последних трех лет выше минимального уровня. Тенденция к снижению платёжеспособности не вызывает опасений, так как текущий уровень показателя на 62% превышает минимально допустимый.

Динамика платёжеспособности АО «МХК «Еврохим» относительно минимального уровня

Текущая ликвидность L4 имеет 3-х кратный запас прочности, что даёт основание полагать о своевременном исполнении долговых обязательств на протяжении финансового года, следующего за отчётным.

Показатели финансовой устойчивости

⭐⭐⭐⭐ — предприятие незакредитованное U1. Доля заёмных средств составляет всего 51% от общей доли всего капитала АО «МХК «Еврохим». Практически все показатели в рекомендованных пределах. Стоит обратить внимание, что АО «МХК «Еврохим» нерационально использует свободные активы, о чём свидетельствует чрезвычайно высокие значения показателя U12. Можно сказать, что деньги просто лежат и «не работают», зато прикрыт тыл инвестора и можно не бояться за свою пятую точку.

Финансовое состояние

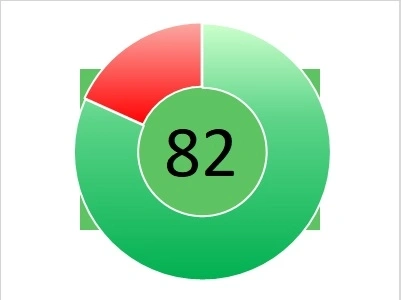

⭐⭐⭐⭐ — Финансовое состояние АО «МХК «Еврохим» близко к оптимальному. Структура капитала нерациональна. В оборотных активах преобладают заёмные средства. Угроза потери инвестиций незначительная.

Общий уровень финансового состояния оценивается как стабильный. Общий показатель — 82 балла.

Финансовая устойчивость

⭐⭐⭐⭐ — Финансовая устойчивость предприятия на высоком уровне. Имеется запас прочности по погашению краткосрочных и долгосрочных обязательств.

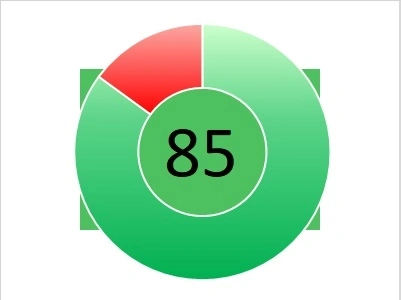

Общий уровень финансовой устойчивости оценивается как стабильный. Общий показатель — 85 баллов.

Финансовые результаты

2019 год. Выручка АО «МХК «Еврохим» составила 4,523951 млрд рублей. Доходы от участия в других (дочерних) организациях – 55,888918 млрд рублей. Чистая прибыль предприятия составила 54,913335 млрд. Рентабельность – 91%.

2020 год. Выручка АО «МХК «Еврохим» составила 6,181272 млрд рублей. Доходы от участия в других (дочерних) организациях – 2,121010 млрд рублей. Чистая прибыль предприятия составила 3,988436 млрд. Рентабельность – 48%.

❗ Рост собственной выручки составил 36,6%. Падение доходов от участия в других организациях – 92,9%. Однако сей печальный факт не сильно повлиял на финансовую устойчивость предприятия. Финансовое состояние осталось на прежнем уровне, а финансовый риск при этом сократился на 2,23%

Данный факт подтверждает, что при правильном ведении бизнеса, доходы от дочерних компаний мало влияют на финансовую устойчивость головной компании.

Это я для сторонников МСФО и консолидированной отчётности, так как рассчитанные мультипликаторы с использованием международных стандартов, вытянут любое убыточное предприятие из финансового кризиса на Олимп. Естественно на бумаге.

И вообще, если кому интересно моё мнение, то буржуйские мультипликаторы никак не являются показателями финансовой устойчивости предприятия, это показатели денежных потоков конторы, которые могут быть высокими и у несостоятельных контор и порой на длительных отрезках времени.

Уровень инвестиционного риска

Уровень инвестиционного риска средний, ближе к минимальному. Доля облигаций АО «МХК «Еврохим» от общей доли активов может достигать 4,17%

Мнение эксперта

📌 Предприятие устойчивое в финансовом плане. Если учитывать, что капитал АО «МХК «Еврохим» составляет почти 0,5 трлн рублей и при этом собственный капитал практически равен заёмному, то можно предположить, что выбраны достаточно эффективные способы ведения и развития бизнеса. Если предприятие ещё начнёт сокращать долю заёмных средств и увеличивать долю собственных средств в оборотных активах, то поводов для беспокойства у инвесторов вообще не будет. Остаётся только пожелать дальнейшего процветания АО «Минерально-Химическая Компания «Еврохим».

Будьте рассудительны и неподкупны при выборе ВДО и пусть ваши инвестиции не знают дефолтов. С уважением, Алексей Степанович Галицкий.

В ближайших разборах

Не жалеем 👍, если статья вам была полезна и голосуем за анализ новых контор.

Вы можете оставить заявку на анализ интересующей вас конторы в комментарии под статьёй.

Обязательные условия:

- 1 коммент -> 1 контора;

- название предприятия;

- ИНН предприятия.

Настоятельно рекомендую

- 8 полезных формул для предсказания дефолта

- Какие ВДО не надо покупать!? 7 фактов о дефолтах!

- Как правильно выбирать ВДО.

- Как я собираю свой ВДО портфель. 5 шагов к успеху. Часть 1

- Как я собираю свой ВДО портфель. Часть 2

- Все статьи по финансовому анализу предприятий

Важные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

Роман Н.27 августа 2021, 15:50АО «МХК «Еврохим» нельзя отнести к ВДО — доходность всего около 7,5 %.0

Роман Н.27 августа 2021, 15:50АО «МХК «Еврохим» нельзя отнести к ВДО — доходность всего около 7,5 %.0 petr7127 августа 2021, 18:36Амеры подняли пошлины на продукцию Еврохима0

petr7127 августа 2021, 18:36Амеры подняли пошлины на продукцию Еврохима0 НефтяниК27 августа 2021, 21:35Рассмотрите облигации Страна девелопмент, АФК Система 001Р-19; ИСКЧ БО-01; ГТЛК 001Р-16; ЧТПЗ 001Р-06 СПАСИБО!0

НефтяниК27 августа 2021, 21:35Рассмотрите облигации Страна девелопмент, АФК Система 001Р-19; ИСКЧ БО-01; ГТЛК 001Р-16; ЧТПЗ 001Р-06 СПАСИБО!0