Турбо анализ эмитента. ООО "Лизинг-Трейд"

Здравствуйте, инвесторы юные, начинающие и продвинутые. Решил попробовать провести финансовый турбо-анализ эмитента на примере ООО «Лизинг-Трейд». Промежуточные выводы не делаю. Только важные. Основные выводы делает программа, я их озвучиваю в конце статьи. Обязательно напишите своё мнение насчёт турбо-анализа. Турбо-анализ отнимает значительно меньше времени, значит я смогу больше предприятий проанализировать.

Финансовый турбо анализ ООО «Лизинг-Трейд»

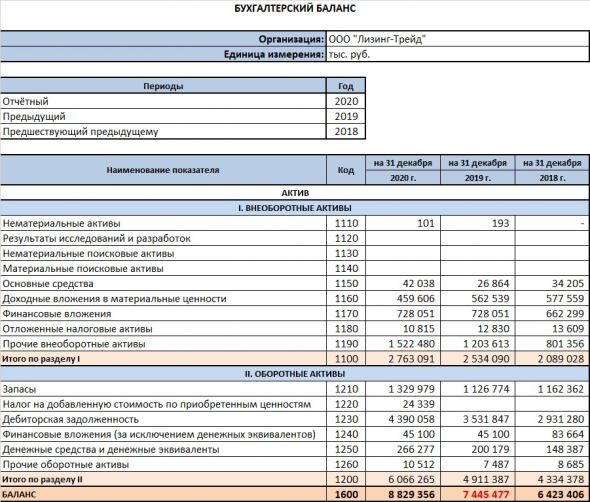

Финансовый анализ сделан с помощью специализированного программного обеспечения ЛИСП по бухгалтерскому балансу.Активы

Активы ООО «Лизинг-Трейд»

Пассивы

Пассивы ООО «Лизинг-Трейд»

Расшифровка финансовых показателей

Финансовые показатели и их значения

Звёздочкой отмечены показатели, которые оцениваются сравнением с показателями других предприятий

Финансовый анализ ООО «Лизинг-Трейд»

Финансовый анализ

Ликвидность баланса — 50 %. Нет проблем при выполнении наиболее срочных и краткосрочных обязательств.

Платёжеспособность ООО «Лизинг-Трейд» на минимально допустимом уровне. Стабильна на протяжении трёх лет.

Поразительно низкая закредитованность для лизинговых компаний — 1 к 2

Финансовое состояние и финансовая устойчивость на протяжении трёх последних лет стабильны.

Отчёт

Финансовое состояние ООО «Лизинг-Трейд»

📌 Финансовое состояние минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств. Угрозы потери инвестиций нет. Возможны задержки по расчётам.

Финансовая устойчивость «Лизинг-Трейд»

📌Банкротство предприятия и объявление дефолта маловероятно, но могут возникать периодические проблемы по расчётам с кредиторами.

Уровень инвестиционного риска

Доля облигаций ООО «Лизинг Трейд» в портфеле не должна превышать 3,34% от всех активов.

❓ Задавайте вопросы, пишите комменты и на finansovyj.analiz🐶yandex.ru

Подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам финансового благополучия и безрисковых инвестиций. С уважением, Алексей Степанович Галицкий.

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

С той же обувью России еще в феврале у них состоялся 4ый по-моему выпуск, которым они собирались гасить оферту по 1-ому или второму выпуску, если там будет много подано бумаг. И вот с точки зрения оценки положения вещей до и после, данная методика вкупе с прогнозной частью приоткрывала бы завесу тайны над истинным положением вещей в компании еще задолго до размещения. т.е. помогло бы оценить решение о доп размещении как положительное или негативное событие.

Судя по низкой рентабельности, компания едва сводит концы с концами даже в достаточно благополучные 2018-2019 гг. То есть существенная часть ее активов скорее всего «неработающие»: права требования по дефолтнувшим договорам или имущество, полученное после расторжения.

Ну и по РСБУ лизинговые компании вообще сложно анализировать, так как по сути процентные доходы признают как какие-то торговые досрочно. По МСФО прибыль в 2019 году в 4 раза ниже, чем по РСБУ, а капитал без учета строки «прочие инвестиции (неаудированные)» отрицательный.

Ну и отдельного внимания заслуживает то, что вместо консолидированной отчетность по МСФО какая-то «комбинированная», при этом что к чему в каких статьях прикомбинировано непонятно. Очень может быть, что большая часть капитала и нормальных активов просто на сестринской фирме, к которой у владельцев облигаций никакого права требования нет.