Последний бой Европы. Обзор на предстоящую неделю от 04.04.2021

По ФА…

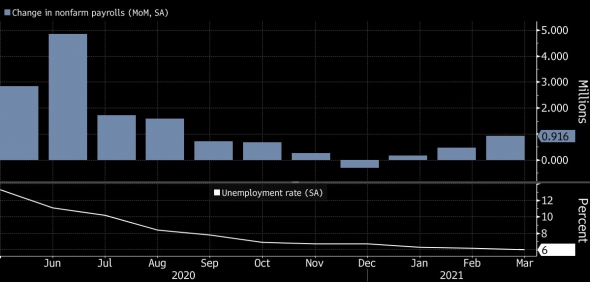

Nonfarm Payrolls

Отчет по рынку труда США за апрель вышел лучше прогноза в части новых рабочих мест, но отсутствие значительного снижения уровней безработицы разочаровало, как и слабый рост участия в рабочей силе.

Реакция рынка не соответствовала качеству отчета, т.к. ликвидность была низкой из-за выходного в большинстве стран, но частично слабость реакции объясняется и тем, что ожидания у некоторых инвесторов были чрезмерно завышены, были прогнозы по росту новых рабочих мест на уровне 1,8 млн и 3,0 млн человек согласно исследованию ФРБ Далласа.

Ключевые компоненты мартовского нонфарма:

— Количество новых рабочих мест 916К против 660К+- прогноза, ревизия за два предыдущих месяца составила 156К: за январь до 233К против 166К ранее, за февраль до 468К против 379К ранее;

— Уровень безработицы U3 6,0% против 6,2% ранее;

— Уровень безработицы U6 10,7% против 11,1% ранее;

— Уровень участия в рабочей силе 61,5% против 61,4% ранее;

— Рост зарплат 4,2%гг против 5,2%гг ранее (ревизия вниз с 5,3%гг);

— Средняя продолжительность рабочей недели 34,9 против 34,6 ранее.

Главным плюсом нонфарма стал рост новых рабочих мест с ревизий вверх за два предыдущих месяца:

Падение уровня безработицы U3 было меньше ожиданий, а рост участия в рабочей силе на 0,1% говорит об отсутствии качественных изменений на рынке труда, которые могут привести к началу сворачивания программы QE ФРС.

Вывод по мартовскому нонфарму:

Отчет по рынку труда за март вышел достаточно сильным для того, чтобы поддержать рост доллара в ближайшие дни после возвращения ликвидности на рынки, но отсутствие качественных изменений в виде роста участия в рабочей силе не дает оснований для начала дискуссии в ФРС по уменьшению размера программы QE на заседании 28 апреля.

Тем не менее, планируемое частичное открытие границ в США с середины мая будет способствовать найму в ближайшие месяцы и в апреле-мае рост рынка труда будет очень сильным, что откроет путь к обсуждению сворачивания программы QE ФРС на июньском заседании.

На предстоящей неделе:

1. Протокол ФРС, 7 апреля

Протокол ФРС от заседания 17 марта устарел по трем причинам:

— Байден огласил план проекта по инфраструктуре.

Инфраструктура даст не только новые рабочие места, но и значительно повысит производительность труда, согласно мнению ФРС, высказанном в том числе и Пауэллом пару лет назад.

Рост производительности труда вернет в игру кривую Филлипса, т.е. риск роста инфляции со стороны рынка труда, что было основной причиной предупредительного повышения ставок ФРС в стратегии ранее.

— Рост доходностей ГКО США.

На текущий момент растет реальная доходность ГКО США, т.е. за вычетом инфляции.

Ранее многие члены ФРС утверждали, что рост реальной доходности может побудить ФРС скорректировать политику для снижения доходности ГКО США.

Понятно, что ФРС не будет вмешиваться в ситуацию пока не увидит рост инфляции в апреле и мае, но риторика может изменится.

— Мартовский отчет по рынку труда США.

Сильный нонфарм зародил опасения рынка в том, что ФРС может изменить своё мнение в отношении сроков сворачивания программы QE, в связи с чем реакция на голубиный протокол ФРС будет отсутствовать.

Участники рынка будут ждать свежих выступлений членов ФРС с комментариями по мартовскому нонфарму, главное внимание будет направлено на выступление главы ФРС Пауэлла в четверг.

Если риторика протокола ФРС не изменилась, то реакции не будет.

Но если в протоколе ФРС появятся ястребиные нотки, то реакция будет очень сильной на уход от риска на фоне роста доллара.

Главное внимание необходимо обратить на мнение членов ФРС по длительности программы QE, временные рамки обсуждения уменьшения размера программы QE и сроки между предупреждением рынкам о готовности начать сворачивание программы QE и фактическим снижением размера.

При наличии обсуждения по срокам сворачивания программы QE доллар вырастет.

Вывод по протоколу ФРС:

Протокол ФРС устарел и окажет влияние на рынки только в случае наличия обсуждения о времени/условиях сворачивания программы QE.

При сохранении риторики неизменной реакции рынка не ожидается, все внимание будет направлено на выступление главы ФРС Пауэлла в четверг.

2. Кризис Еврозоны

Правительство Франции ужесточило меры карантина до конца апреля, как и правительство Италии.

Меркель не исключила ужесточение мер карантина по федеральному закону без согласия губернаторов, которые, по её мнению, провалили задачу по ужесточению мер для ограничения распространения пандемии.

Тем не менее, риторика Макрона говорит о намерении лидеров ЕС сделать текущие ограничения последними перед открытием экономики.

Более вероятно, что ЕС не захочет отставать от США по снятию ограничений с середины мая, открытие экономики ЕС приведет к росту евро.

3. Байденомика

Восьмилетний план по инфраструктуре Байдена стоимостью 2,25 трлн. долларов планируется оплатить через повышение корпоративного налога до 28% против 21% ранее в течении 15 лет.

Байден также планирует повысить минимальный налог для транснациональных компаний до 21% и договориться с другими странами о всеобщем повышении корпоративного налога с целью остановить гонку по снижению налогов в мире, что маловероятно, ибо ЕС пока не смог договориться о единых налогах внутри блока.

В план не был включен налог на богатство и прирост капитала, что привело к росту фондового рынка, но эти налоги, видимо, будут включены во вторую часть долгосрочного плана Байдена, который он намерен представить через несколько недель.

Республиканцы раскритиковали план Байдена, лидер меньшинства Сената Макконнелл назвал план по инфраструктуре упущенной возможностью для американцев и троянским конем, т.к. левые идеи используются для повышения налогов.

Трамп назвал план Байдена самым большим в истории ударом, который правительство США нанесет собственной экономике, но его интервью было быстро забанено в сети.

Байден сказал, что его план соответствует двухпартийным интересам, но большинства в 60 голосов в Сенате он явно не получит, не говоря о том, что не все 50 демократов поддерживают план Байдена и хотят внести в него изменения.

Нижняя палата намерена принять план по инфраструктуре до 4 июля, с Сенатом возникнут проблемы, тема будет в центре внимания рынков после возвращения Сената с каникул 12 апреля.

4. Экономические данные

На предстоящей неделе главными данными США станут ISM услуг, инфляцию цен производителей и недельные заявки по безработице.

По Еврозоне следует отследить PMI услуг стран Еврозоны за март в финальном чтении, уровень безработицы в Еврозоне, фабричные заказы Германии.

Фунт благодаря массовой вакцинации и обещаниям правительства остается лучше рынка, но премьер Британии Джонсон заявил, что во Франции ситуация с пандемией критическая и это приведет к вспышке коронавируса в Британии через 2-3 недели.

Следует обратить внимания на PMI услуг Британии за март в финальном чтении в среду.

Китай порадует остатками своих PMI утром вторника и отчетом по инфляции цен потребителей утром пятницы.

— США:

Понедельник: PMI и ISM услуг, фабричные заказы;

Вторник: вакансии на рынке труда JOLTs;

Среда: торговый баланс;

Четверг: недельные заявки по безработице;

Пятница: инфляция цен производителей, оптовые запасы.

— Еврозона:

Понедельник: выходной;

Вторник: уровень безработицы, индекс уверенности инвесторов Еврозоны Sentix;

Среда: PMI услуг стран Еврозоны;

Четверг: фабричные заказы Германии, инфляция цен производителей Еврозоны;

Пятница: промышленное производство и торговый баланс Германии.

5. Выступления членов ЦБ

Члены ФРС будут комментировать мартовский отчет по рынку труда США, что окажет значительное влияние на рынки.

Отсутствие изменений в риторике будет негативно для доллара, признание прогресса на рынке труда приведет к росту доллара.

Глава ФРС Пауэлл обновит своё понимание перспектив экономики в четверг в рамках дебатах, организованных МВФ.

Лагард примет участие во встречах МВФ и минфинов и глав ЦБ стран G20 на предстоящей неделе, но выступление пока не запланировано.

Протокол от мартовского заседания ЕЦБ увидит свет в четверг.

---------------------------------------

По ТА…

Более вероятно, что сильный нонфарм приведет к росту доллара на открытии недели, что приведет к падению евродоллара к поддержке перед разворотом вверх:

---------------------------------------

Рубль

Отчеты по запасам нефти по-прежнему не радуют быков, Baker Hughes сообщил о росте количества нефтяных активных вышек до 337 против 324 неделей ранее.

ОПЕК+вне ОПЕК принял решение об увеличении добычи нефти на 350К баррелей в мае и июне и 450К баррелей в июле.

Добровольные сокращения добычи нефти Саудовской Аравии будут нивелированы в течение трех месяцев: 250К в мае, 350К в июне и 400К баррелей в июле.

Нефть выросла после оглашения решения ОПЕК+вне ОПЕК, отчасти по причине тонкого рынка, отчасти потому, что министр нефти Саудовской Аравии попытался сгладить негатив заверениями о готовности изменить планы при отсутствии роста мировой экономики с переизбытком нефти.

Но очевидно, что решение ОПЕК+вне ОПЕК является негативом для бычьего ралли нефти.

На предстоящей неделе главным драйвером для нефти станут переговоры с Ираном, который отвергает поэтапное снятие санкций для возвращения к условия ядерного соглашения.

По ТА логично более сильное падение нефти перед разворотом вверх:

По долларрублю возможен рост до желтого сопротивления перед очередной нисходящей коррекцией:

----------------------------------------

Выводы:

Оглашение плана Байдена по инфраструктуре на фоне сильного мартовского отчета по рынку труда США приведет к переоценке участниками рынка перспектив политики ФРС.

После публикации нонфарма ожидания по первому повышению ставки ФРС сместились на середину-конец 2022 года, но по истории разрыв между прекращением программы QE и первым повышением ставки составлял не менее года, при сохранении традиций ФРС для повышения ставки в конце 2022 года должна завершить покупки новых активов в рамках программы QE к концу текущего года, но сие маловероятно, т.к. приведет к истерике на долговом рынке, которую ФРС отчаянно пытается избежать.

На текущий момент рост рынка труда США не способен привести к переоценке членами ФРС перспектив монетарной политики, ибо мартовский нонфарм не указывает на качественные изменения рынка труда.

Тем не менее, план Байдена по инфраструктуре может насторожить многих членов ФРС, т.к. его реализация приведет к росту инфляции при росте рынка труда, а по истории именно такая ситуация может вызвать гиперинфляцию.

На предстоящей неделе инвесторы будут пытаться понять изменения во мнении членов ФРС по перспективам монетарной политики вследствие событий уходящей недели, что может приводить к резким движения на долговом и валютном рынках во время выступлений членов ФРС.

Перспективы монетарной политики ФРС будут главным драйвером для динамики долгового и валютного рынков вплоть до заседания 28 апреля.

Важной частью мозаики станет отчет по инфляции цен потребителей США 13 апреля, на предстоящей неделе инвесторы обратят внимание на инфляцию цен производителей в пятницу.

На заседании ФРС 28 апреля ожидания инвесторов и членов ФРС по перспективам монетарной политики должны максимально совместится, после чего основным драйвером станет открытие мировой экономики.

Евродоллар достиг разворотного диапазона, более вероятна ещё одна волна падения на отыгрыше мартовского нонфарма с коррекцией ожиданий в отношении политики ФРС, после чего логичен разворот евродоллара вверх.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

----------------------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций по евродоллару.

Планирую открытие лонгов из 1,16й фигуры или при появлении драйвера по ФА.

На открытии недели не исключены шорты евродоллара с целью пипсовки.

Вполне возможно, что евро уже показало свои минимумы на прошлой неделе, конечно если на Украине начнутся события, то расклад придется менять, но пока это маловероятно, поскольку это не в интересах Германии и Франции, они уже дали это понять, у США только мелкие вассалы в союзниках против России и Китая, прибалты и Польша. У НАТО только один сильный игрок в том предполагаемом ТВД это Турция. Но Эрдоган на это не пойдет, по элементарной причине, он тогда потеряет свою самостоятельность к которой агрессивно стремится в последнее время и обыгрывает многих политиков. Участие Турции, это поклон Байдену, это маловероятно, не тот типаж у Эрдогана, да и связи с Китаем и Россией-Ираном по созданию нового Шелкового пути, говорит само за себя. Все это ради интересов США, которые за всю свою историю, никогда не воевали сами с сильным противником, а старались столкнуть бывших союзников между собой (англо-саксы — разделяй и властвуй). Я не беру в расчет войны США за собственные территории или за зоны влияния на Тихом океане с Японией в 40-х годах, исхожу из последних времен.

Исхожу, что рынки пока идут в прежнем направлении настроены на риски, амер. тоже невыгодно создавать проблемы себе, с учетом новых предполагаемых вливаний на рынки. Логика здесь сейчас такая — евро-рост — нефть удержание в зоне не ниже 60, сауды точно найдут способ поднять нефть, они уже дали понять ранее, плюс встреча с мин.энергетики США с саудами, похоже ничего не дала, нефть не пошла против реш. ОПЕК, наоборот видим закрепление. Всем выгодно держать нефть на таком уровне. Скачки возможны, но сильные движения пока маловероятны. Поэтому нет и сильных движений в долларе, отсюда и евро пойдет в откат. Здесь мы еще не берем в расчет ковид. Что они порешают с вакциной, если Россия поможет с вакциной, а ЕС примут или отдельные страны, то евро может сильно скакнуть против шортистов. Шорт во всяком случае, более рискован чем лонг в малой позиции.

Мое мнение, не владею инсайдом, и опираюсь на здравый смысл, не думаю что Украина пойдет на самоубийство, если пойдет на серьезное обострение, скорее будет обмен любезностями на расстоянии. При всем моем уважении к обычным людям — украинцам и их соседям на Донбасе.