Инвестиции в США или Россию?

Приветствую всех! Сегодня хочу поговорить о самой обсуждаемой теме среди инвесторов, живущих в России и самом частом вопросе: «Инвестиции в США или Россию?»

Очевидны причины и истоки такого вопроса:

- Проблема «жуткого» обесценивания рубля и инфляции в России

- «Хороший» рост американского рынка в лице индекса S&P500

- «Плохой» рост российского рынка в лице индекса РТС

- Политические риски в России

Часто среди широких слоев населения инвестиции сводятся просто к покупке валюты. Все бы ничего, но даже среди профессионалов можно найти такие рекомендации. Думаю, можно долго не объяснять, что хранить деньги в деньгах в долгосрочном периоде нет смысла из-за присутствия инфляции в любой валюте. В долларах, это в среднем 2% в год. Иными словами, доходность инвестиций в доллары в среднем -2% годовых.

Конечно, можно пытаться играть на валютах, покупая подешевле, продавая подороже. Но это чистые спекуляции, а не инвестиции в долгосрок, чему посвящен мой блог. Поэтому просто валюта в качестве инвестиций на долгосрочный период – сразу нет.

Но акции американских компаний, которые стремительно растут почти без остановки после финансового кризиса 2007-2008 годов – золотая жила же по сравнению с российским рынком? Тут я не открою вам истину. Да, в последние 12 лет никакой рынок не сравнится с рынком США по доходности, тем более российский.

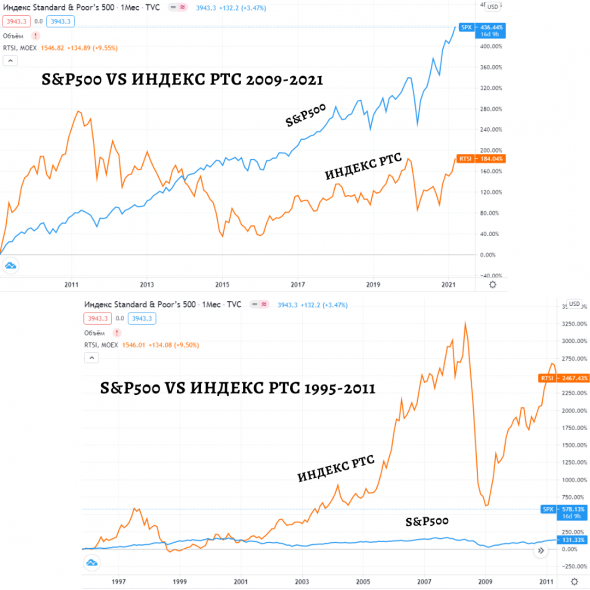

За это время и рубль сильно упал, особенно в 2014 году, и санкции после этого пошли. На 1 картинке наверху привел сравнение доходности индекса S&P500 и индекса РТС (индекс РТС – это индекс МосБиржи в долларах для сопоставимости) за 2009-2021 годы со «дна» кризиса. Видно, что доходность американского рынка на этом отрезке почти в 2,5 раза превышает российский рынок.

Данный график (за данный период) является главным аргументом в пользу инвестирования в США у многих инвесторов. Мол, смотрите, российский рынок вообще практически не вырос за это время, о каких инвестициях может быть речь?

Но презентабелен ли отрезок в 12 лет и может ли он быть аргументом в пользу такой же доходности в будущем? Не думаю. Во-первых, доходность в прошлом, не гарантирует доходность в будущем. Во-вторых, если и рассматривать прошлые значения, нужно смотреть гораздо большие временные диапазоны, т.к. даже трудоспособный возраст людей составляет минимум 30 лет, поэтому и анализ нужно рассматривать на отрезках, превышающих это значение.

Поэтому на той же картинке внизу привел сравнение индекса S&P500 и индекса РТС за 1995-2011 годы. Здесь картина диаметрально противоположная: индекс S&P500 «лежит на полу» как мертвый, а РТС растет. Отрезок примерно такой же по продолжительности, но взят за другой период. Вывод: короткие временные отрезки непрезентабельны.

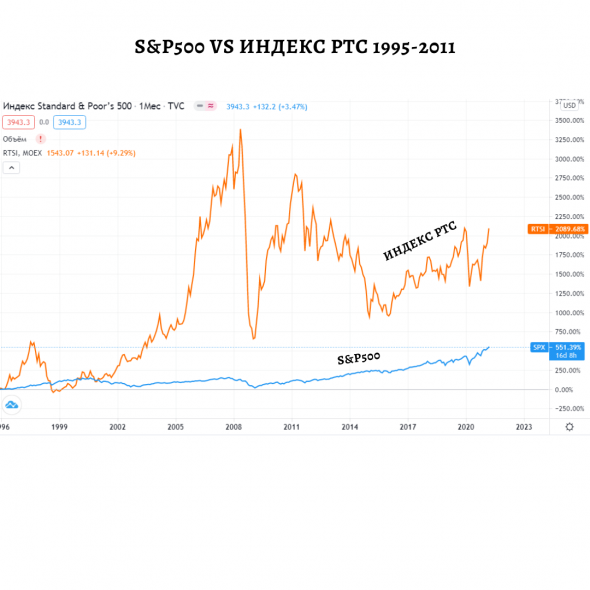

Для объективности сделал сравнение индексов S&P500 и РТС на максимальном временном периоде с 1995 по 2021 годы на картинке ниже. Более старых данных по российскому рынку, к сожалению, нет, т.к. он еще слишком молод. Из графика видно, что индекс РТС вырос более чем на 2000%, тогда как S&P500 – на 550%. Это значит, что в среднем на данном отрезке РТС рос на 12,13% годовых, а S&P500 – на 7,5%, что подтверждает гипотезу о более высоком темпе роста развивающихся рынков по сравнению с развитыми в виду больших рисков.

Если взять, к примеру, среднегодовую доходность индекса МосБиржи, отнять из нее среднегодовое обесценения рубля по отношению к доллару и сравнить с S&P500, результат будет тот же, т.к. РТС – это индекс МосБиржи в долларах.

Все это не говорит о том, что один индекс «плохой», другой «хороший», как пытаются доказать зачем-то многие инвесторы. У всех стран есть свои плюсы и минусы, но 100% утверждать с пеной изо рта о том, что в Россию нельзя инвестировать, а нужно все вкладывать с США не стоит.

Та же инфляция и обесценения рубля в долгосрочном периоде закладывается в стоимости акций, недвижимости и в других ценностях. При прочих равных, если произошла девальвация или инфляция, то со временем акции скорректируются на эту величину.

Поэтому всегда нужно рассматривать объект анализа с позиции двух сторон. Какие преимущества и недостатки есть у каждой? У России плюсы: высокие дивиденды, высокий потенциал роста, «ближе» компании при анализе, ниже налоги, много налоговых льгот. Минусы: политические риски и нестабильность. У США плюсы: стабильность, большая история, мировые ведущие компании и инвесторы. Минусы: высокий долг, сильный рост в последнее время без спадов, нет льгот для инвестирования.

Опять же нужно помнить, что я оперирую долгосрочными периодами. Вся аналитика направлена на десятилетия, а не на ближайшие годы и тем более месяцы.

Что касается диверсификации, то для крупных фондов с многомиллиардными активами да, лучше диверсифицировать среди стран. Но для этого нужно иметь команду аналитиков, каждый из которых будет отвечать за свой сектор. Одному трудно уделять столько времени на анализ компаний из разных стран.

Я пока не дорос до инвестиционной компании и оперирую своим капиталом и капиталом родных, поэтому не вижу для себя смысла распылятся на несколько стран, тем более, что доходность российского рынка меня устраивает. Хотя я слежу за американским рынком и уже совершал успешные сделки на нем (например, Twitter) и 100% буду совершать сделки еще. Однако нужно отметить, что доходность зависит от отношения к инвестициям: если у человека не получается на российском рынке, то у него не получится и на американском и наоборот, т.к. суть всех рынков одинаковая, как и принципы инвестирования.

Таким образом, в этом посте я постарался ответить на частый вопрос «почему не инвестирую на американском рынке?»

Этот пост из моего блога об инвестициях в Instagram:

www.instagram.com/long_term_investments/?hl=ru

Подписывайтесь!

Ленивым инвесторам — ETF на весь мир и достаточно.