11 марта 2021, 14:45

А че, так можно было что-ли!?

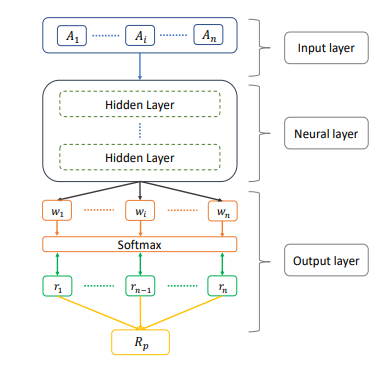

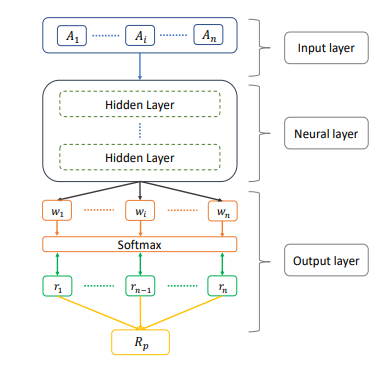

Буквально вчера праздно копался в интернете и случайно обнаружил довльно интересный подход к оптимизации портфеля. Люди взяли простейшую нейронную сеть

На вход подается исторические данные по закрытию и доходность. На выходе получают значение весов каждой бумаги в портфеле. После чего считают шарп как функцию ошибки. Т.е. они ничего не предстказывают, а просто находят наилучшее решение для текущих данных.

Работает это все только в лонг, и как утверждают авторы лучше чем марковец. Сам подход использования сетей показался интересным. :)

Что думаете, имеет право на жизнь?

Cсылка на источник:

paperswithcode.com/paper/deep-learning-for-portfolio-optimisation

На вход подается исторические данные по закрытию и доходность. На выходе получают значение весов каждой бумаги в портфеле. После чего считают шарп как функцию ошибки. Т.е. они ничего не предстказывают, а просто находят наилучшее решение для текущих данных.

Работает это все только в лонг, и как утверждают авторы лучше чем марковец. Сам подход использования сетей показался интересным. :)

Что думаете, имеет право на жизнь?

Cсылка на источник:

paperswithcode.com/paper/deep-learning-for-portfolio-optimisation

Читайте на SMART-LAB:

NAT.GAS: Газовый арбитраж на пороге взрыва — зажжет ли Европа американский хаб?

На европейских рынках котировки на природный газ (TTF) сегодня взлетели на 45%, превысив отметку €46/МВт·ч ($570 за 1000 м³). Европа критически зависит от танкеров из Катара, которые сейчас...

22:26

Сегмент Non-Life RENI опубликовал отчетность по ОСБУ за 2025 год

Сегодня на e-disclosure.ru мы опубликовали отчетность ПАО «Группа Ренессанс Страхование» по ОСБУ за 12 месяцев 2025 года, которая включает в себя только наш бизнес по Non-Life. Операции по...

12:14

Эта фраза прям точь в точь описывает все мои чувства. :)

А вот я скажем отметил себе 15 акций которые подходят для покупки по окончании коррекции. Из них купил пять. И вот именно эти пять из тех пятнадцати медленнее всего растут. Каждый раз такая картина.