10 февраля 2021, 12:55

Парный трейдинг не для всех

Известный факт — парный трейдинг не приносит прибыли. Все модели сливают. Понятно, что или расходятся они недостаточно для того чтобы окупить спрэд (например, обычные против префок или GOOG против GOOGL) или просто не состоянии сохранить зависимость друг от друга после обнаружения таковой. Поэтому часть трейдеров ищет зависимости между ETF, а другая между ETF, фьючерсами и корзиной акций. Это так называемый классический стат. арбитраж.

Я предлагаю взглянуть на с другой стороны и торговать корзину из более чем 200 акций (да, извините, но это не для российского рынка — даже 20-30 акций недостаточно). Для начала нужно высчитать синтетик у которого будет минимальная дисперсия — всех интересующихся отсылаю к трудам hrenfx, который, впрочем, пошел путем непрозрачных и требовательных вычислений, которые требуют большое кол-во памяти и не в состоянии рассчитать синтетик для более чем 30 и более инструментов. Каждый желающий прочитав посты hrenfx может самостоятельно все вычислить используя несколько строк на Python. Чтобы не утомлять деталями в финале получим синтетик вида k1*msft + k1*aapl +… k_n*XLNX. Одна часть синтетика будет с положительными значениями, другая с отрицательными. Это и будет синтетик с минимальной дисперсией, который вы уже можете начать торговать. В реальности нужно будет нормировать коэффициенты и отсеять акции вес которых в портфеле, например, меньше 5-10% (все зависит от торгуемого капитала — ведь нужно будет на эти 5% купить минимальное кол-во акций). Так же можно убрать и дорогие акции AMZN, TESLA etc… Разумно выбрать одну часть синтетика с отрицательными или положительными коэффициентами и торговать «one leg» по оценке на основе полного синтетика. Это снизит издержки и повысит вашу прибыль.

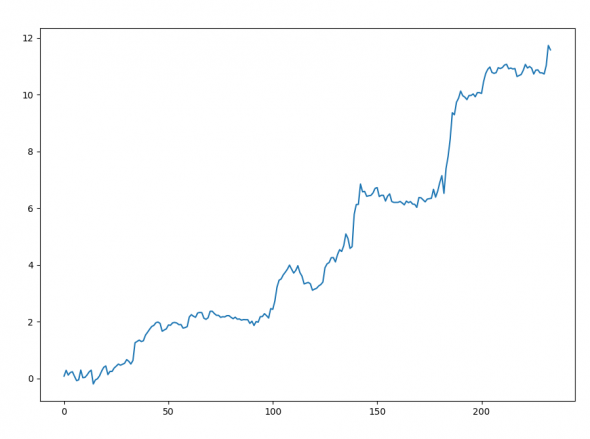

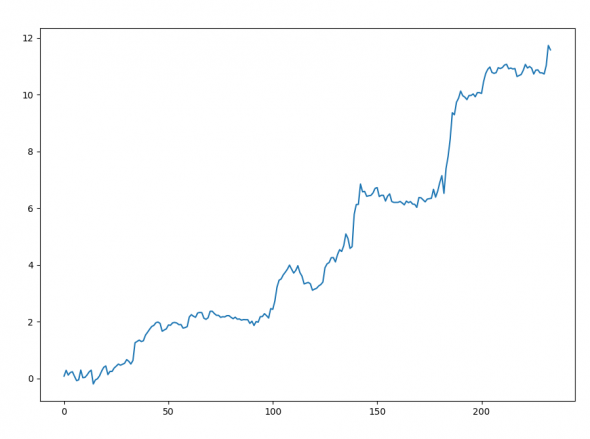

Ниже PnL для последних 440 торговых дней. Использовал оценку на 15 днях, цены логарифмированы, для учета проскальзывания и fee использованы 3 спреда 0,01 и 0'ое отклонение.

Regards,

Eugene.

PS. Заранее прошу извинить за не самое детальное изложение — целью было донести базовую идею.

Я предлагаю взглянуть на с другой стороны и торговать корзину из более чем 200 акций (да, извините, но это не для российского рынка — даже 20-30 акций недостаточно). Для начала нужно высчитать синтетик у которого будет минимальная дисперсия — всех интересующихся отсылаю к трудам hrenfx, который, впрочем, пошел путем непрозрачных и требовательных вычислений, которые требуют большое кол-во памяти и не в состоянии рассчитать синтетик для более чем 30 и более инструментов. Каждый желающий прочитав посты hrenfx может самостоятельно все вычислить используя несколько строк на Python. Чтобы не утомлять деталями в финале получим синтетик вида k1*msft + k1*aapl +… k_n*XLNX. Одна часть синтетика будет с положительными значениями, другая с отрицательными. Это и будет синтетик с минимальной дисперсией, который вы уже можете начать торговать. В реальности нужно будет нормировать коэффициенты и отсеять акции вес которых в портфеле, например, меньше 5-10% (все зависит от торгуемого капитала — ведь нужно будет на эти 5% купить минимальное кол-во акций). Так же можно убрать и дорогие акции AMZN, TESLA etc… Разумно выбрать одну часть синтетика с отрицательными или положительными коэффициентами и торговать «one leg» по оценке на основе полного синтетика. Это снизит издержки и повысит вашу прибыль.

Ниже PnL для последних 440 торговых дней. Использовал оценку на 15 днях, цены логарифмированы, для учета проскальзывания и fee использованы 3 спреда 0,01 и 0'ое отклонение.

Regards,

Eugene.

PS. Заранее прошу извинить за не самое детальное изложение — целью было донести базовую идею.

Встречаются два еврея. — Слушал я Битлз, не понравилось. Картавят, фальшивят, что только в них находят? — А где же ты их слышал? — Мне Мойша напел. ...

У нас же синтетик из 200 бумаг!

надо вначале посчитать косты входа-выхода и стоимость спреда такого синтетика. После этого, возможно, ваше мнение о прибыльности данной стратегии изменится.

раз вы считаете, что задача решаемая, значит веруете в присутствие там доходности. Где в этой логике ошибка?

вычисления это вообще очень простой процесс, тем более, что он полностью компьютеризирован. В алготрейдинге все-таки основным критерием полезности/ценности идеи является эквити стратегии. Причем, в данном случае, не теоретическая эквити (покупка/продажа всех инструментов по цене клоуз какого-либо интервала), а фактическая, содержащая наиболее приближенные к реальности цены покупки/продажи плюс, точнее минус, все сопутствующие биржевые комиссии и прочие расходы.

ну так он и есть теоретический на 100%:

В грамм добыча, в годы труды.

Изводишь единого слова ради

Тысячи тонн словесной руды" ©

Просьба пояснить.

Если через регрессию, то формально это уже иная задача, а не минимизация дисперии. Однако, на практике, наверное, даст не сильное расхождение.

Вам проше Python-код привести, раз это всего несколько строк.

Логично использовать не 200 торговых инструментов, а гораздо больше. А потом начать выкидывать из портфеля инструменты с малыми (для нормированных инструментов) весами.

Было бы очень интересно взглянуть именно на саму постановку задачи. Это не самая тривиальная и очевидная вещь.

Если не сложно, дайте ссылку именно на то сообщение, где он расписывает именно упражнения с ковариационной матрицей.

Тут важно все, как он строит матрицу, как регуляризирует, какие ограничения вводит...

Привет, отчасти есть решение твоей проблемы.

Вот мой шорт лист из пар акций которые я торгую в 21 году (не российский рынок)

HR/HTA CUBE/EXR ELS/SUI DCI/PH CMS/WEC