Черные металлурги: так ли одинаковы три сестры?

Disclaimer: У меня всегда был внутренний скептицизм к отраслям черной металлургии и угольного производства. Все представители отрасли казались малопредсказуемыми по показателям и с большой волатильностью на цены акций. Но так как сейчас, на наш взгляд, российские экспортеры — одни из бенефициаров текущей мировой ситуации, то отрасль черной металлургии обходить стороной явно не стоит. Поэтому давайте пробовать разобраться в вопросе:). Я не являюсь экспертом металлургического производства и не претендую на это, поэтому могу где-то ошибаться в терминологии и особенностях производства.

В данной части взглянем на мировой рынок стали, постараемся разобраться в производственной цепочке по изготовлению стальной продукции и выявим основные критерии, на которые стоит обращать внимание, сравним по критериям ключевые российские компании, торгующиеся на ММВБ: ММК, НЛМК, Северсталь.

Рынок стали

В 2019 году в мире было произведено 1.869 млрд тонн стали, на 3,4% больше, чем в 2018 году. При этом спрос на сталь в мире увеличился на 3,9 % и составил 1,775 млрд тонн. Ключевыми факторам замедления роста спроса на сталь в мире являются замедление мирового роста ВВП и торговые войны между Китаем и США.

Ключевым игроком на рынке стали является Китай, который производит и потребляет основные объемы стали. Доля Китая в мировом производстве стали за 2019 год составила 53% или около 1 млрд тонн стали. За 2019 год Китай остался нетто экспортером стали с объемом примерно в 50 млн. тонн.

Остальные крупные игроки мирового рынка стали:

- в ЕС в 2019 году было произведено 159,4 млн тонн;

- Индия — 111,2 млн тонн,

- Япония — 99,3 млн тонн;

- США — 87,9 млн. тонн;

- Россия — 71,9 млн тонн;

- Южная Корея — 71,4 млн тонн.

За 2020 год ожидается снижение мирового спроса на сталь на уровне 3,4% из-за пандемии коронавируса, при этом потребление стали в Китае относительно 2019 года вырастет. Такая ситуация привела к тому, что в течение 2020 года Китай стал нетто импортером стали, что сильно повлияло как на цены на сырье для стали (Китай — самый крупный импортер железорудного сырья(ЖРС) и угольного концентрата в мире), так и на цены на сталь.

Российский рынок стали

Российский рынок стали является нетто экспортным: при объеме производства в 2019 году в 71.9 млн. тонн (изменения г/г не существенны) спрос на сталь внутри страны составил всего 42,8 млн тонн ( рост на 4% г/г). Ключевыми отраслями, потребляющими металлопродукцию в России, являются за 2019 год:

- Строительство, 68,7% рынка

- Топливно-энергетический сектор — 21,7%

- Машиностроение — 6,7%

- Автомобильная промышленность — 2,9%

Из-за пандемии коронавируса в 2020 году ожидается падение спроса на сталь в РФ на 5,5-6% и последующее восстановление спроса в 2021 году на 6%. Долгосрочно ожидается рост спроса на сталь в России примерно по 2-2,5% в год до 2025 года.

Особенности производства стали

Для лучшего понимания отрасли черной металлургии давайте разберемся в производственной цепочке изготовления металлопродукции.

Традиционно она разделяется на три части:

- Добыча и переработка сырья, необходимого для производства стали.

- Производство чугуна и стали.

- Производство прокатной продукции.

Добыча и переработка сырья для производства стали

Основным сырьем для производства стали являются ЖРС и коксующийся уголь.

ЖРС в свою очередь подразделяется на подготовленное (агломерированное) и неподготовленное (неагломерированное) сырье. Оба вида реализуются на товарных рынках.

Неподготовленное — сырье для производства подготовленного, по сути, это железорудный концентрат, доменная или аглоруда. Железорудный концентрат получается из измельченной железной руды с низким содержанием железа чаще всего с помощью процесса магнитной сепарации. Содержание железа в концентрате составляет 60-65%. Аглоруда — это железорудная мелочь, получаемая из богатой руды путем различных процессов дробления. Доменная руда (крупнокусковая) также вырабатывается из богатой руды.

Подготовленное сырье — готовое для использования в доменных печах для производства чугуна. Основные виды подготовленного сырья: агломерат и железорудные окатыши.

Агломерат получается в результате смешения железорудной фракции (концентрат или аглоруда), металлургического кокса и флюсующих добавок и дальнейшего обжига и разламывания спекшейся массы на фракции, подходящие по размеру для доменного производства.

Агломерат

АгломератЖелезорудные окатыши получаются в результате окомковывания железорудного концентрата, флюсов и упрочняющих добавок и дальнейших просушки и обжига получившихся комков.

Железорудные окатыши

Железорудные окатышиТаким образом, производственная цепочка получения ЖРС выглядит следующим образом:

- Добыча горных пород железной руды

- Обработка и обогащение до железорудного концентрата/аглоруды на обогатительных фабриках.

- Производство окатышей и агломерационное производство.

Коксующийся уголь также напрямую не используется в производстве стали. Используется же металлургический кокс, получаемый на коксохимическом производстве из коксующегося угля. Металлургический кокс является высококачественным бездымным топливом и используется как для получения чугуна, так и для обжига железорудного концентрата для получения агломерата. Суть технологического процесса получения кокса: бескислородный нагрев и спекание коксующегося угля при температурах свыше 1100 градусов.

Производство чугуна и стали

Рассмотрим техпроцесс доменного и сталеплавильного производства.

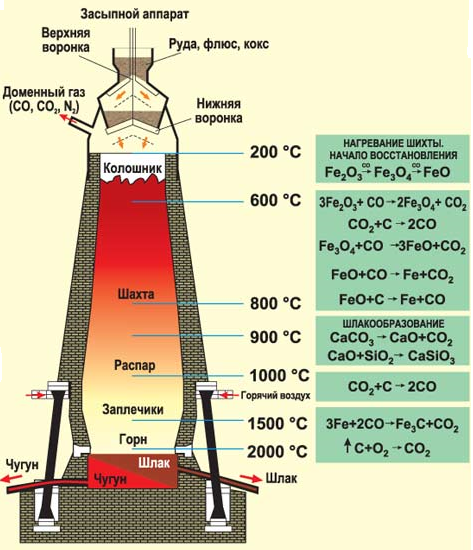

Доменное производство. Основной продукт доменного производства — передельный (жидкий) чугун. Ключевое отличие чугуна от стали — это высокое содержание углерода (более 2,14%), что снижает его пластичность и делает более хрупким. В качестве смеси исходных материалов (шихты) используется смесь из кокса, агломерата, окатышей и известняковых флюсов.

Схематичное изображение доменного процесса

Схематичное изображение доменного процессаКоротко физико-химический процесс выглядит как постепенная (сверху вниз) плавка шихты при высоком давлении и высокой температуре подаваемого дутья (разогретого воздуха). Происходящие физико-химические процессы при высоких температурах позволяют очистить руду от примесей и горных пород. В результате процесса образуется расплав чугуна, а также выделяется огромное количество доменного газа, который затем повторно используется как топливо для хозяйственных нужд производства.

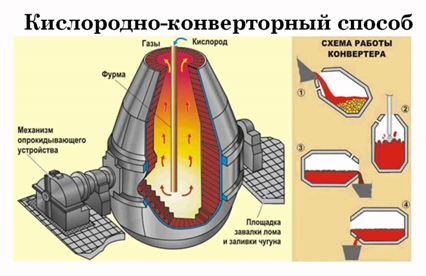

Сталеплавильное производство. По сути, процесс заключается в снижении в чугуне содержания углерода и прочих примесей. В России используется 2 основных способа производства стали:

- Кислородно-конвертерный.

Самый распространенный как в России, так и в мире. В качестве сырья используются в основном переделный чугун и подготовленный металлический лом (для регулирования теплового баланса плавки), которыми заполняется конвертер. По сути, осуществляется продувка сплава в конвертере (емкость, где находится сплав) разогретым кислородом через фурму (тугоплавкая трубка, погружаемая в сплав). Это позволяет за счет ряда физико-химических процессов убрать углерод и примеси из сплава.

- Электросталеплавильный. Наиболее широко применяются электродуговые печи. Суть принципа — это выделение большого количества тепла при горении электрической дуги. За счет достижения высокой температуры осуществляется удаление ненужных примесей из сплава. У данного способа есть ряд преимуществ: а)в качестве сырья можно использовать как смесь чугуна и лома, так и только металлический лом (т.е. избежать необходимости производства кокса и ЖРС) б) т.к. в таких печах относительно легко регулировать тепловой режим, то возможна выплавка стали любого качества и с нужными физико-химическими свойствами. Есть также и недостатки: а) сложность технологического оборудования б) повышенный расход электроэнергии

После получения заданного содержания углерода и физико-химических свойств сталь передают в сталеразливочные ковши, где происходит дополнительная внепечная обработка (добавление ферросплавов и т.д.) и дальнейшая разливка и порезка на толстолистовые (те самые слябы) и сортовые (различных сечений) заготовки. Заготовки еще называют стальными полуфабрикатами.

Стальной сляб

Стальной слябПроизводство прокатной продукции

Выделяется несколько ключевых видов продукции:

- Листовой прокат

- Сортовая продукция (арматура, гнутые профили различных сечений, стальные уголки, швеллера и т.д.)

Основным по объему производства является листовой прокат.

По способам прокатки также есть разделение на 2 типа:

- Горячекатаный прокат. Делается при температуре 60% и выше от температуры плавления. Основной недостаток — сложно контролировать конечные размеры из-за объемных изменений при охлаждении и образования окалины.

- Холоднокатаный прокат. Делается при температурах около 30% от температуры плавления, и, как следствие, технологически более сложный.

Для каждого типа проката существует огромный ассортимент продукции. Весь прокат производится специальными станами соответствующей прокатки с различными параметрами (например, станы 2000, 2500, 5000. Числа означают максимальную ширину выпускаемых изделий).

Виды станов: листовые, широкополосные, рельсобалочные, сортовые и т.д.

Рулоны стали горячей прокатки

Рулоны стали горячей прокаткиВ свою очередь среди всего ассортимента металлопродукции выделяется отдельный сегмент: продукция с высокой добавленной стоимостью (HVA-продукция). По сути, это либо конечная продукция, которая не требует еще одного производственного этапа обработки, либо продукция с какими-то особыми физико-химическими свойствами. Примеры: холоднокатаный прокат, горячекатаный прокат с полимерными/оцинкованным покрытиями, толстолистовой прокат и многое другое.

Цены на сырье и продукцию

Коксующийся уголь. Для коксующегося угля самый верный бенчмарк — австралийские цены на премиальный и обычный угольный концентрат, а именно DBCT (DALRYMPLE BAY COAL TERMINAL) FOB. Многие международные продажи идут по ценам, которые являются его производными в зависимости от марок реализуемого угля. На сколько мне известно, внутренние цены в РФ также привязаны к этому бенчмарку, но с определенным дисконтом к цене. Из существенного: отдельно есть бенчмарк для угля на китайском рынке — цены в порту Цзиньтан (CFR Jintang). Обычно они идут синхронно с примерно одинаковым спредом (из-за разных базисов поставки), но из-за недавнего отказа Китая покупать уголь у австралийских компаний спред разошелся очень сильно, и цены движутся в противофазе (DBCT FOB — 90$; CFR Jintang — 178$), что в целом логично и рано или поздно вернется к нормальному состоянию по мере исчерпания конфликта и перераспределения сбыта на рынке угля.

Аббревиатуры FOB («Free on board») и CFR («cost and freight») — это разновидности базисов поставки (есть и другие). Если простыми словами, то какая сторона сделки платит за погрузку на судно, фрахт, прохождение таможни и т.д.

ЖРС. Цены на разные виды ЖРС в зависимости от концентрации железа и типа ЖРС в китайском порту Циндао (CFR QingDao) в целом неплохо отражают ситуацию на мировом рынке. Как уже упоминал в обзоре рынка стали, спрос на сталь и производство стали со стороны Китая во второй половине 2020 года начали резко расти, что привело к сильному ралли в ценах на ЖРС. При средних ценах на железорудный концентрат с содержанием 62% железа в диапазоне 60-80$ за тонну за последние 5 лет сейчас цена составляет около 166$ за тонну.

Сталь. С ценами на сталь сложнее всего, и на это есть ряд причин:

- Огромный и разнородный ассортимент стальной продукции. Из-за того, что локально спрос на определенные виды продукции может расти или падать, то цены на нее не будут коррелировать с каким-то стандартным стальным бенчмарком.

- Торговый протекционизм со стороны государств с собственными развитыми стальными мощностями. Сюда входят различные импортные заградительные пошлины. Например, 25% пошлина в США на ввоз металлопроката, в связи с чем цена в США на сталь сильно выше цен в Китае и России.

По вышеуказанным причинам цены на внутренних рынках могут плохо коррелировать с международными бенчмарками. Для общего понимания цен на сталь можно пользоваться: LME Steel Scrap (фьючерс на стальной лом), LME Steel HRC FOB China (фьючерс на горячекатаный прокат в портах Китая). Для российских металлургов наиболее актуальны внутренние цены на стальную продукцию и экспортные цены (FOB Black Sea).

Касательно текущих цен на сталь: сильный спрос на ЖРС и сталь со стороны Китая во втором полугодии 2020 и медленное восстановление после остановки сталепроизводительных мощностей в мире привело к ралли в ценах на сталь вслед за ценами на ЖРС. Текущие мировые цены держатся у рекордных отметок в районе 700$ за тонну горячекатаного проката.

Сравнение трех сестёр

Теперь перейдем к сравнению ключевых игроков на российском рынке стали, торгующихся на ММВБ, а именно: ММК, НЛМК, Северсталь. С учетом разобранной стальной производственной цепочки и ценообразования сравнивать будем по следующим критериям:

- Ключевые активы, объемы продаж, ключевые рынки сбыта, виды реализуемой продукции.

- Наличие сырьевой базы и уровень вертикальной интеграции производства

- Итоговая себестоимость производства

- Стратегия развития и инвестиции

- Дивидендная политика

- Базовые мультипликаторы

Ключевые активы, объемы продаж, рынки сбыта

ММК. ММК представлен 3 ключевыми дивизионами:

- ММК-Уголь. Угольный дивизион реализует всю свою угольную продукцию российскому стальному сегменту.

- ММК-Сталь(Россия). Ключевой актив — магнитогорский металлургический комбинат. Стальной российский дивизион является основным для компании. Здесь осуществляется: производство агломерата; производство кокса; производство чугуна и стали; прокатка стали и производство конечной металлопродукции.

- ММК-Турция. Турецкий дивизион, по сути, на текущий момент занимается только производством прокатной продукции из закупаемых слябов.

Объем продаж металлопродукции по итогам 2019 года составил 11.3 млн тонн, 10.6 из которых приходятся на ММК-Россия и около 0.7 млн тонн на ММК-Турция. Доля продаж продукции с высокой добавленной стоимостью составляет около 48.5%. Основным и ключевым рынком сбыта для ММК является внутренний российский рынок. Доля продаж на российском рынке составляет около 75%, экспорт+Турция — около 17%, внутри СНГ — около 8%.

НЛМК. Структура и активы НЛМК гораздо разнообразнее:

- Горнодобывающий сегмент. Ключевым активом является Стойленский ГОК. Добывают и производят железорудный концентрат, окатыши, аглоруду, известняк и доломит. Более 90% сырья реализуется своему же стальному сегменту.

- Плоский прокат Россия. Ключевой актив — Новолипецкий металлургический комбинат. В рамках сегмента производятся: кокс для внутренних нужд, стальные полуфабрикаты (слябы) и широкая линейка готовой продукции плоского металлопроката. Продажи за 2019 в виде слябов составили 2.9 млн тонн связанным компания группы 3.6 млн тонн третьим лицам; в виде готовой металлопродукции — 5.9 млн тонн. 49% продаж (без учета внутригрупповых) приходятся на Россию.

- Сортовой прокат Россия. Производство стали и последующей сортовой продукции из металлолома с помощью электродуговых печей. Объемы продаж за 2019 составили 2.9 млн тонн. Около 70% продукции реализуется в России.

- НЛМК-США. По сути, прокатные мощности в США. Производят горячекатаный, холоднокатаный и оцинкованный плоские прокаты. Около 25% потребности в слябах покрывают своими производственными мощностями остальное ранее закупали с российской площадки, но в связи с введением импортной пошлины перешли на закупку слябов у третьих лиц. Вся продукция реализуется в США. Объем продаж за 2019 составил 2.2 млн тонн.

- НЛМК-Европа. Основные европейские активы входят в холдинг NBH, где у НЛМК только 51% владения. Также есть датский актив DanSteel. По сути, это прокатные активы на основе поставляемых слябов с российской площадки. Производят широкую линейку готовой продукции плоского проката. Объем продаж — 2.7 млн тонн. Около 93% продукции реализуется в Европе.

Доля продаж на российском рынке составляет 35-40%. Доля продаж продукции с высокой добавленной стоимостью составляет всего около 35%.

Северсталь. У Северстали также непростая структура активов:

- Горнодобывающий сегмент. Основные активы: ВоркутаУголь — добывает и производит коксующийся и энергетический уголь, 90% объема концентрата (4.3 млн тонн) реализуется внутри группы для производства кокса; Карельский Окатыш — добывает железную руду и производит железорудные окатыши(11 млн тонн), часть из которых реализуется на экспорт; Олкон — добывает и производит железорудный концентрат премиального качества (4.4 млн тонн), 90% реализуется внутри группы; Яковлевский рудник — добывает и производит железорудный концентрат (1.4 млн тонн в 2019).

- Стальной сегмент. Ключевой объект — Череповецкий металлургический комбинат (не путать с мечеловским ЧМК в Челябинске). В рамках сегмента осуществляется: производство кокса, агломерата, чугуна и стали, прокатка и производство широкого ассортимента конечной плоской и сортовой продукции, производство труб большого диаметра. За 2019 год сегмент реализовал 11.2 млн тонн металлопродукции.

- Сервисные центры и штамповочные предприятия как СП с другими компаниями. Осуществляют производство специализированной автомобильной продукции из плоской прокатной продукции стального сегмента.

Около 65% металлопродукции Северсталь реализует на внутреннем российском рынке, а остальное экспортирует. При этом доля продукции с высокой добавленной стоимостью составляет примерно 45%.

Сырьевая база и уровень вертикальной интеграции

В целом, наши металлурги являются одними из самых эффективных компаний в мире с высоким уровнем вертикальной интеграции. Все три компании находятся в 1 квартили кривой затрат на производство. Но и тут есть существенные различия между компаниями.

ММК. У ММК очень низкий уровень обеспечения собственным сырьем. Около 37% потребностей компании в угле добывается на ММК-Уголь, остальной концентрат закупается у третьих лиц. Весь кокс компания производит своими силами. Обеспеченность ЖРС еще ниже, всего около 20%. При этом стоит отметить, что компания закупает как железорудный концентрат, так и окатыши. Производство агломерата из руды у ММК полностью собственное.

Низкая обеспеченность сырьем приводит к относительно сильной волатильности кеш-коста сляба у ММК и, как следствие, маржи компании при сильных движениях цен на сырье и сталь. Значения интегрированного кеш-коста сляба за последние периоды: 2020 — 261 $/т; 2019 — 305 $/т; 2018 — 291 $/т. Низкая величина в 2020 году обеспечена низкими мировыми ценами на угольный концентрат.

НЛМК. Ситуация у НЛМК лучше. Компания обеспечена собственными необходимыми видами ЖРС на 100%. При этом у НЛМК нет своей добычи концентрата коксующегося угля, он закупается в полном объеме. А вот кокс из покупного угля компания производит самостоятельно в полном объеме.

Значения интегрированного кеш-коста сляба следующие: 2020 — 208 $/т; 2019 — 255 $/т; 2018 — 266 $/т. Низкие цены на коксующийся уголь способствуют увеличению маржи.

Северсталь. Обеспеченность сырьем у Северстали самая высокая среди сестер. Компания обеспечена всеми видами ЖРС на 130%, т.е. часть окатышей и концентрата руды она реализует третьим лицам, где еще неплохо зарабатывает. С коксующимся углем ситуация чуть хуже, обеспеченность составляет 80%, но при этом компания дополнительно реализует третьим лицам энергетический уголь.

Значение интегрированного кеш-коста сляба минимальное из сестер: 2020 — 189 $/т; 2019 — 217 $/т; 2018 — 233 $/т. Северсталь лучше всего защищена от волатильности цен на сырье и выигрывает от высоких цен на ЖРС.

Стратегия развития и инвестиции

Все три компании в конце 2017-начале 2018 утвердили новые стратегии. Суть у всех примерно одна — увеличение экологичности производства, эффективный CAPEX и рост отдачи от бизнеса акционерам.

ММК. Общий количественный смысл новой стратегии — прирост EBITDA компании за 2019-2025 года на 1 млрд $ (примерно +50%) к значению 2018 года без учета влияния рыночных флуктуаций цен на сырье и продукцию. 2/3 планируемого прироста планируется достичь за счет увеличения операционной эффективности.

Средний IRR проектов — 25%. Ключевые проекты, которые завершили недавно: запуск новой аглофабрики (+50 млн $ к EBITDA) — 2019; реконструкция стана 2500 (+100 млн $ к EBITDA в 2021 году) — июль 2020.

На весь комплекс проектов компания закладывает следующий CAPEX: 2020 — 700 млн $; 2021-2023 — 950 млн $; 2024-2025 — 700 млн $.

НЛМК. Аналогичным образом стратегия подразумевает прирост EBITDA компании за 2019-2022 года на 1.25 млрд $ (примерно 45%) к нормализованному значению 2018 года. 55% будет достигнуто за счет дополнительных инвестиций (обновление производственных мощностей, расширение производства), а 45% за счет увеличения операционной эффективности и рынков сбыта. Суммарный эффект за 2019-2020 уже составит около 350 млн $.

Средний IRR проектов составляет 29%. Компания прогнозирует следующий размер CAPEX: 2020 — 1.1 млн $; 2021-2022 — 0.7-0.8 млн $.

Северсталь. Аналогично, рост EBITDA на 2.1 млрд $ (примерно 80%) за период 2018-2023 к нормализованному уровню 2017 года. Эффект разделяется на 2 части: 1 млрд за счет роста производства и операционной эффективности; 1.1 млрд за счет улучшения портфеля продаж и качества новой продукции. Суммарный эффект за 2018-2020 уже составит около 700 млн. $.

Средний IRR проектов составляет 30%. Компания прогнозирует следующий CAPEX на период стратегии: 2020 — 1.4 млрд $; 2021 — 1.4 млрд; 2022-2023 — 0.9 млрд.

Дивидендная политика

Компании не просто так называются сестрами. Действующие дивидендные политики у компаний, по сути, одинаковые. Суть их следующая:

- если показатель NetDebt/EBITDA<1, то компании направляют не менее* 100% FCF на дивиденды.

* — у Северстали в явном виде разделено на 2 части: NetDebt/EBITDA<0.5, то более 100% FCF; 0.5<NetDebt/EBITDA<1, то 100% FCF - NetDebt/EBITDA>1, то компании направляют на дивиденды не менее 50% FCF (у Северстали ровно 50%).

Принцип расчета базового FCF у всех компаний одинаков. Но и тут оказалось не все так просто. На периоды действия стратегий и, как следствие, повышенного CAPEX компании сделали следующие идентичные исключения (это не закреплено в див. политике): для расчета выплаты дивидендов берется нормализованный FCF. Суть нормализации заключается в том, что учитывается не весь размер CAPEX, а его предельное установленное значение. В случае, если за заданный период CAPEX превысил это значение, то превышение на дивидендную базу никак не влияет, если не превысил — то берется фактическое значение CAPEX. Таким образом, на время периода активных инвестиций компании готовы платить дивиденды частично в долг.

Предельные значения CAPEX для ММК — 700 млн$ до 2025; НЛМК — 700 млн $ до 2022; Северсталь — 800 млн $ до 2023. Можно легко сопоставить указанные значения с прогнозными CAPEX компаний.

Базовые мультипликаторы

Для расчета базовых мультипликаторов в качестве EBITDA будем брать не LTM результаты 2020 года, а EBITDA2019 с добавлением эффектов от реализации стратегий компаний. Такой подход используем, чтобы не учитывать слабые 1 и 2 кварталы 2020 из-за пандемии и заложить прогнозируемое восстановление спроса в 2021 году. На мой взгляд, это будет более показательным. Более того, 2019 год был очень сбалансированным по ценам как на сырье, так и на сталь. Остальные показатели берем актуальными на данный момент.

EBITDA*: ММК — 1.8 млрд; НЛМК — 2.8 млрд; Северсталь — 2.9 млрд

NetDebt/EBITDA*: ММК — (-0.02); НЛМК — 0.7; Северсталь — 0.62

EV/EBITDA*(средняя за 2015-2019): ММК — 4.9 (3.9); НЛМК — 7.2 (6.45); Северсталь — 5.95 (5.78).

Можно выделить несколько интересных моментов:

- Существует исторический дисконт в ММК по сравнению с другими сестрами. Учитывая имеющиеся недостатки ресурсной базы и направленность реализации продукции исключительно на внутренний рынок, такой дисконт можно считать оправданным.

- Компании на текущий момент как минимум оценены справедливо. Самой дешевой относительно исторических показателей сейчас выглядит Северсталь. С большой вероятностью рынок уже закладывает в оценку текущие очень высокие цены на сталь, которые дадут основной эффект в 1 и 2 квартах 2021 года.

- Пересечение компаниями отметки NetDebt/EBITDA>1 пока кажется маловероятным в ближайшей перспективе с учетом будущих возвратов инвестиций и текущих высоких цен на сталь. Т.е. сокращение дивидендов пока не на повестке.

Выводы

Отрасль черной металлургии действительно очень непростая. В ней много деталей и особенностей, без понимания которых сравнивать «в лоб» мультипликаторы компаний выглядит немного опрометчивым. Давайте подведем основные итоги:

- На мировом рынке стали присутствует сильная зависимость от одного игрока (Китая) как и со стороны спроса, так и со стороны предложения. Любое изменение поведения китайских регуляторов будет сильно влиять на всю мировую отрасль и цены. Это значительный риск, присущий отрасли.

- Рынок стали РФ из-за большой экспортной составляющей (около 40%) имеет сильную зависимость от баланса спроса и предложения стали в мире и, как следствие, мировых цен.

- На эффективность чернометаллургических компаний большое влияние оказывают как цены на сталь, так и цены на сырье, т.к. себестоимость стали более чем на 60% состоит из стоимости сырья. При этом цены и на сырье, и на сталь имеют биржевой характер.

- Первые 3 пункта объясняют имеющуюся большую волатильность цен на акции металлургических компаний. Это является нормой для данной отрасли, и далеко не каждому долгосрочному инвестору подойдет с точки зрения психотипа.

- Российские три сестры (ММК, НЛМК, Северсталь) — одни из самых эффективных металлургических компаний в мире. Даже в тяжелые времена они будут чувствовать себя лучше большинства в секторе.

- Сестры оказались не такими похожими: лучшей вертикальной интеграцией и обеспеченностью ресурсами и, как следствие, минимальной себестоимостью обладает Северсталь; наиболее диверсифицированным рынком сбыта — НЛМК. ММК проигрывает сестрам по каждому пункту, что объясняет её исторический дисконт.

- Компании нацелены на увеличение отдачи акционерам, что подтверждают их стратегии. Самая амбициозная стратегия у Северстали.

- Компании на текущий момент оценены рынком как минимум справедливо. Самая дешевая — Северсталь.

Возможность обсудить статьи на авторском канале «Спроси Василича» в Telegram и Вконтакте

Данный материал не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

Даниил Николаев30 декабря 2020, 12:57Спасибо!0

Даниил Николаев30 декабря 2020, 12:57Спасибо!0 Чингачгук (Великий Змей)30 декабря 2020, 13:39Зачет сдан )+1

Чингачгук (Великий Змей)30 декабря 2020, 13:39Зачет сдан )+1 ks6230 декабря 2020, 16:31спасибо0

ks6230 декабря 2020, 16:31спасибо0 Игорь Морозов30 декабря 2020, 17:20На кандидатский минимум обзор тянет! Спасибо! Жаль, нет стального брата, Мечела !)))0

Игорь Морозов30 декабря 2020, 17:20На кандидатский минимум обзор тянет! Спасибо! Жаль, нет стального брата, Мечела !)))0 Ол Ш30 декабря 2020, 22:55Кто к нам с Мечелом придет, тот от Мечела и погибнет0

Ол Ш30 декабря 2020, 22:55Кто к нам с Мечелом придет, тот от Мечела и погибнет0 Zapad531 декабря 2020, 04:12Доступно и подробно, спасибо0

Zapad531 декабря 2020, 04:12Доступно и подробно, спасибо0 иванов иван31 декабря 2020, 11:25Лихо0

иванов иван31 декабря 2020, 11:25Лихо0 Alex Li31 декабря 2020, 11:30Шикарный пост, огромное спасибо!0

Alex Li31 декабря 2020, 11:30Шикарный пост, огромное спасибо!0 Dimdirol31 декабря 2020, 14:5510 балов за статью!0

Dimdirol31 декабря 2020, 14:5510 балов за статью!0 Алексей31 декабря 2020, 18:04Спасибо, отличный материал!0

Алексей31 декабря 2020, 18:04Спасибо, отличный материал!0 Андрей04 января 2021, 14:03Спасибо! Подскажите пожалуйста, есть ли подобный материал по нефтяным компаниям РФ?0

Андрей04 января 2021, 14:03Спасибо! Подскажите пожалуйста, есть ли подобный материал по нефтяным компаниям РФ?0 Дмитрий Александрович12 января 2021, 10:34Шикарный материал, спасибо, коллеги!0

Дмитрий Александрович12 января 2021, 10:34Шикарный материал, спасибо, коллеги!0