Лучше один раз увидеть, чем сто раз услышать

В последнее время на этом ресурсе участились топики на тему как хорошо инвестировать в США и как плохо в Россию. И в подтверждение этого приводятся сравнительные графики S&P500 и индекса РТС с конца 2007-го. Оппоненты смещают начальную точку в 1995-й и показывают, что как раз наоборот. С точки зрения динамик индексов, как ни парадоксально, правы обе стороны. Потому что внимательный читатель увидит, что с конца 1998-го по 2007-й, включительно, лучше было инвестировать в Россию, а с конца 2007-го по 2019-й в США.

И этому факту начинают придумывать оправдания одно нелепее другого:

— цены на нефть;

— доминирование компаний с госучастием на рынке;

— санкции;

— «кроваво-тоталитарный режим» (термин из дискуссии Правого Клуба в 1999-м о поддержке-неподдержке второй чеченской).

Не будем подробно разбирать все эти «оправдания», скажем лишь о двух просто проверяемых фактах:

— средние цены на нефть в долларах в 1999-2007 были ниже аналогичных средних цен в 2008-2019;

— все сильные девальвации рубля (на 20%+) с 1995-го происходили на фоне сильных падений цен на нефть на 30%+.

Второй факт говорит о том, что цены на нефть все-таки локально влияют на экономику России, но только в указанные периоды. Причем остальные вышеперечисленные «оправдания» вне этих указанных периодов сильных падений цен на нефть не «работают» (см. ниже P. S.).

А первый факт говорит о том, что цены на нефть не могут служить оправданием разницы в динамиках индексов в указанные периоды.

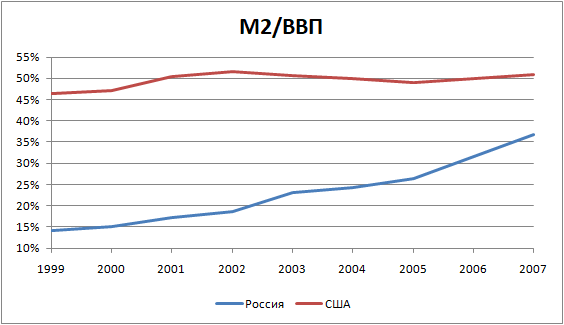

А что же реально объясняет эту разницу в индексах? Очень просто – это динамика показателя М2/ВВП, который собственно отражает денежно-кредитную политику государства. Какими они были с конца 1999-го по конец 2007-го (1998-й мы за начальную точку не взяли, потому что в тот год де-факто в России было две экономики – во времена «валютного коридора» и после)

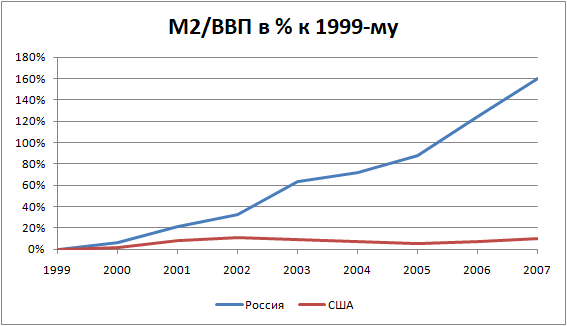

Для бОльшей наглядности перерисуем эти графики в относительных величинах

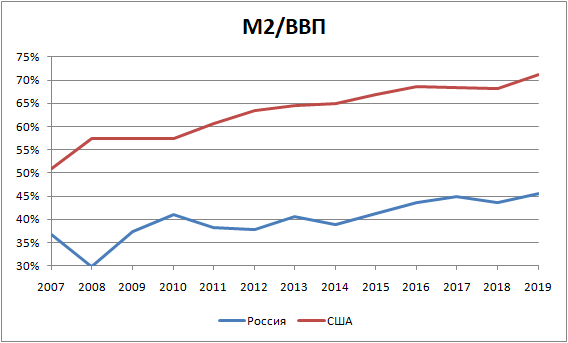

А что было с конца 2007-го по конец 2019-го

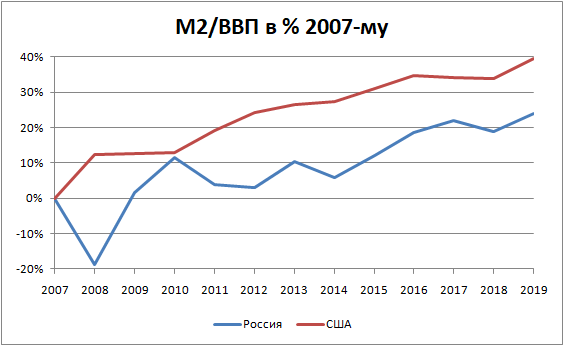

Или в относительных величинах

Думаю, что эти картинки наглядно отражают причины той разницы в индексах, которые упомянуты выше.

А теперь зададимся вопросом: какие динамики М2/ВВП нас ждут в ближайшие 5 лет? Вы знаете? Лично я не знаю. Ну а для тех, кто не знает, очевидно, что вывод о превалировании одного индекса над другим в этот будущий период не имеет под собой никаких оснований.

P. S. Ну и «последний гвоздь» для неверующих. Из последнего графика мы видим, что М2/ВВП России начинает расти с конца 2014-го после стагнации в 2010-2014. Что получаем в относительных величинах? А вот что

А теперь, внимание, вопрос: как изменились индексы с конца 2014-го до конца 2019-го? Досрочный ответ:

индекс РТС +95.9%

S&P500 +56.9%

P. S.1. А расчеты с конца 2009-го по конец 2013-го показывают прямо противоположную сравнительную картину

индекс РТС -0.1%

S&P500 +65.8%

Хотя в этот период «арабская весна» вынесла цены на нефть марки Brent выше 100$ за баррель и ни о каких санкциях речи не шло. А если взглянуть на динамики М2/ВВП выше, то все так и должно было быть: в России этот показатель стагнировал, а в США — рос.

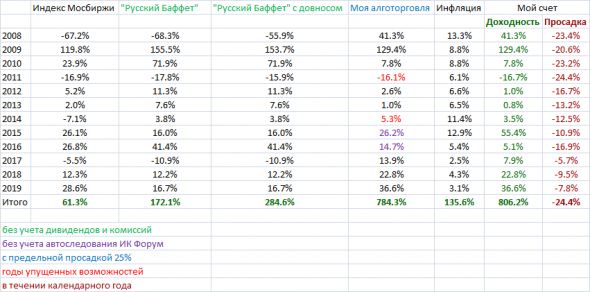

P. S.2. Только что заметил, что период стагнации показателя М2/ВВП в России 2010-2014 в точности совпадает с неудачным периодом моей торговли

Чтобы это значило?

Олег Кузьмичев02 декабря 2020, 11:06Так а ВВП разве не зависит от тех «нелепых» пунктов, которые Вы перечислили? Что первично, м2 или ввп?+2

Олег Кузьмичев02 декабря 2020, 11:06Так а ВВП разве не зависит от тех «нелепых» пунктов, которые Вы перечислили? Что первично, м2 или ввп?+2 SergeyJu02 декабря 2020, 11:15Александр Борисович, а что первично, эмиссия, банковский мультипликатор, экономический рост?+2

SergeyJu02 декабря 2020, 11:15Александр Борисович, а что первично, эмиссия, банковский мультипликатор, экономический рост?+2 AlexChi02 декабря 2020, 11:16Отличный пост! Все просто и понятно изложено. Спасибо!+2

AlexChi02 декабря 2020, 11:16Отличный пост! Все просто и понятно изложено. Спасибо!+2 Vatokat02 декабря 2020, 11:19Когда смотришь на среднее Р/Е США и России, кажется что скоро маятник качнется обратно)+1

Vatokat02 декабря 2020, 11:19Когда смотришь на среднее Р/Е США и России, кажется что скоро маятник качнется обратно)+1