10 ноября 2020, 19:05

НЛМК в новом цикле роста - Финам

Металлургический сектор, как правило, быстрее прочих восстанавливается после кризисов. Акции НЛМК, опережая рынок, уже достигли новых исторических максимумов. При этом ПАО «НЛМК» остается одной из самых эффективных компаний отрасли с перспективой дальнейшего роста акционерной стоимости.

ПАО «НЛМК» входит в топ-5 по капитализации крупнейших публичных сталелитейных компаний. На компанию приходится около 1/5 в мировом производстве стальных слябов (заготовки для проката) и около 1/5 в российском производстве стали.

* Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Активы компании удачно структурированы в географическом плане. Продукция широко диверсифицирована по номенклатуре и рынкам сбыта.

* Компании в 2020 году удалось сохранить объемы производства и продаж на уровне прошлого года за счет корректировки географии продаж и продукции в пользу чугуна и слябов.

* Снижение финансовых результатов в 2020 году обусловлено провалом рынков в первой половине года. В III квартале НЛМК показывает признаки улучшения динамики.

* НЛМК поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

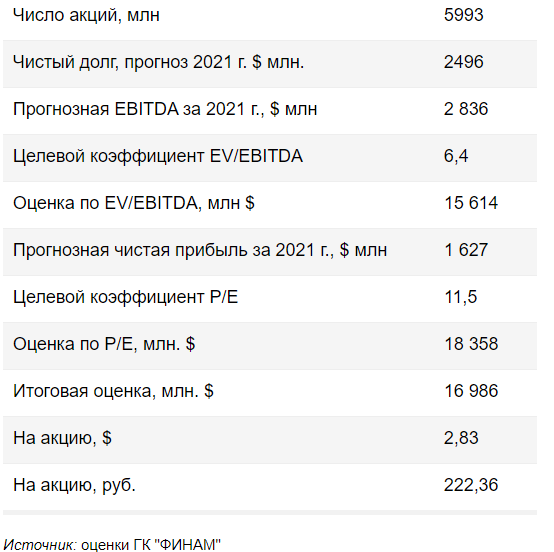

Мы устанавливаем целевую оценку по акциям ПАО «НЛМК» в районе 222 руб. с рекомендацией «Покупать».

Группа НЛМК — это один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Мощности по производству стали компании превышают 17 млн тонн в год. На предприятиях группы НЛМК работает 52,8 тыс. человек. Производственные активы группы расположены в России, США и странах Европейского союза, а именно Бельгии, Дании, Италии и Франции.

На долю российских предприятий НЛМК приходится более 20% выпуска стальной продукции в РФ. Ключевым для НЛМК является российский рынок, на котором компания реализует около 39% всей произведенной металлопродукции по итогам 2019 года. Доля поставок НЛМК в Европу и США составляет 21% и 16% от общего объема продаж группы. Металлопродукция НЛМК используется в различных отраслях, от строительства и машиностроения до энергетического оборудования и офшорных ветровых установок.

ПАО «НЛМК» имеет высокие кредитные рейтинги: ВВВ (от Fitch), BBB- (от Standard and Poor's) и Baa2 (от Fitch).

Основной владелец ПАО «НЛМК» — Владимир Лисин, через Fletcher Group Holdings Limited ему принадлежит 81,4% акций. Оставшиеся 18,6% находятся в свободном обращении. Акции НЛМК обращаются на Московской бирже, глобальные депозитарные расписки — на LSE.

Факторы роста

Мы можем характеризовать ПАО «НЛМК» как высокоэффективную металлургическую компанию с качественными и хорошо сбалансированными активами, в достаточной степени обеспеченную ресурсами и нацеленную на лидерство в отрасли. Росту акционерной стоимости в среднесрочной перспективе будет способствовать наличие стратегии развития бизнеса, щедрая дивидендная политика компании и начало нового цикла роста в металлургической отрасли после преодоления последствий пандемии.

Факторы, которые будут способствовать росту акционерной стоимости НЛМК

— После спада в металлургической отрасли на фоне замедления промпроизводства и распространения пандемии отрасль вступит в новую фазу циклического роста. В 2021 году ожидается рост спроса на конечную стальную продукцию на 4,1%. НЛМК будет одним из бенефициаров нового цикла.

- Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

— Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

— Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов. — Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

— Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Производственные показатели

В связи с проведением в 2019 году ремонтных работ на площадке Липецкого комбината — основной производственной единице группы НЛМК — производство стали в прошлом году снижалось на 10,3% г/г, до 15,7 млн тонн. За счет ликвидации накопленных ранее складских запасов продажи снижались не так сильно, всего на 3,0%, до 17,1 млн тонн. Доля готовой продукции в продажах доходила до 64,8%.

Первая половина 2020 года отмечена ухудшением конъюнктуры рынка из-за пандемии COVID-19. Тем не менее НЛМК в первой половине 2020 года лишь незначительно, в пределах 1% в годовом сравнении, снизил выпуск стали (до 8,1 млн тонн). При этом продажи сохранились на уровне прошлого года (8,9 млн тонн) за счет увеличения экспорта полуфабрикатов. Группа увеличила долю чугуна и полуфабрикатов в структуре производства и экспорт в направлении Китая, следуя за изменением спроса.

В III квартале производство стали группой НЛМК выросло на 3% г/г, до 3,9 млн т. Продажи увеличились на 11% г/г, до 4,4 млн тонн, в основном за счет роста реализации чугуна на рынки США, Китая и Турции.

В целом за 9 месяцев производство стали составило 11,9 млн т, не изменившись в сравнении с прошлогодними данными. При этом продажи выросли на 3% г/г, до 13,3 млн тонн, за счет роста реализации чугуна в 4 с лишним раза — до 1 млн тонн. Реализация полуфабрикатов третьим лицам выросла на 28% г/г, до 3,9 млн тонн, за счет увеличения продаж чугуна на экспорт. Продажи готового проката снизились на 5% г/г, до 7,9 млн тонн, на фоне слабого спроса в апреле-мае 2020 года и перераспределения продаж в пользу полуфабрикатов.

Продажи на «домашних» рынках снизились на 4% г/г, до 8,1 млн тонн, в основном из-за снижения спроса на рынке США. Продажи на экспортных рынках выросли на 16% г/г, до 5,2 млн тонн, за счет увеличения экспорта чугуна (рост в 4 раза г/г) и слябов (на 11% г/г). Основными направлениями экспорта чугуна стали рынки США, Китая и Турции.

Финансовые результаты

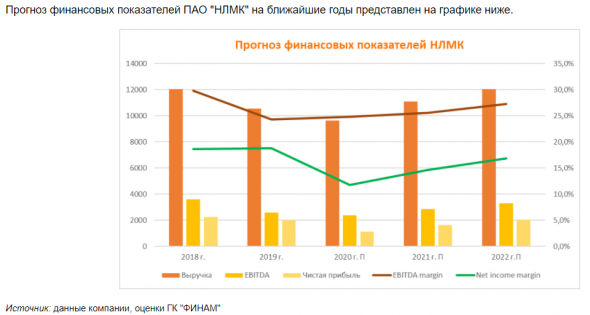

По итогам 2019 года консолидированная выручка по группе НЛМК снизилась на 12,4% и составила $ 10 554 млн. Показатель EBITDA сократился на 28,5%, до $ 2564 млн, чистая прибыль упала на 40,1%, до $ 1339 млн. При этом свободный денежный поток уменьшился на 24,9%, до $ 1523 млн. Главное влияние на результат оказали плановые ремонты оборудования, а также рост стоимости металлургического сырья на фоне снижения цен на готовую продукцию.

За 9 месяцев 2020 года выручка НЛМК сократилась на 16,8% г/г, до $ 6860 млн, в связи со снижением цен на металлопродукцию и увеличением доли полуфабрикатов в продажах до 40%. Показатель EBITDA уменьшился на 15,8% г/г, до $ 1755 млн. Рентабельность EBITDA составила 25,6%. Свободный денежный поток сократился на 26,2% г/г, до $ 874 млн, в связи с ростом инвестиций для реализации второй стадии капитальных ремонтов доменного и конвертерного производств НЛМК и других проектов Стратегии-2022. Чистый долг увеличился на 12,1%, до $ 1946 млн. Отношение чистого долга к EBITDA сохранилось на комфортном уровне — менее 1х.

Чистая прибыль снизилась на 40,5% г/г, до $ 678 млн, на фоне снижения выручки и признания обесценения стоимости инвестиций в NBH в размере $ 120 млн во II кв. 2020 г. Без влияния этой неденежной операции показатель чистой прибыли составил бы $ 798 млн.

Дивиденды

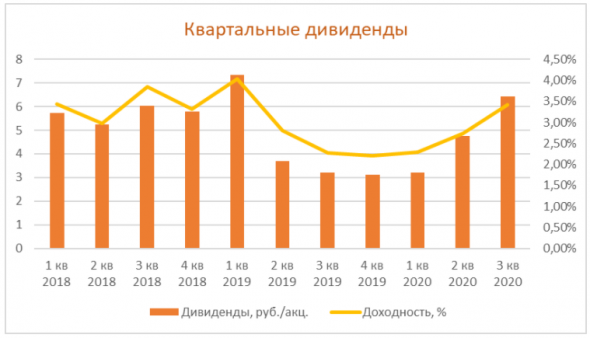

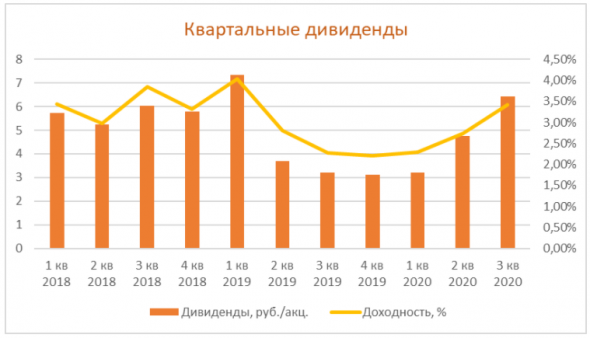

Действуя в интересах основного акционера и распределяя выплаты на ежеквартальной основе, НЛМК обеспечивает хорошую дивидендную доходность по своим акциям. Обновленная дивидендная политика НЛМК предполагает ежеквартальную выплату на дивиденды 100% свободного денежного потока, если соотношение «Чистый долг / EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг / EBITDA» выше 1,0x. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания будет использовать нормализированный показатель инвестиций в сумме $ 700 млн в год, даже если фактические инвестиции будут выше этого уровня.

По результатам четырех кварталов 2018 года акционеры НЛМК получили в совокупности по 22,81 руб. на акцию. По итогам 2019 года дивиденды в сумме составили 17,36 руб. на акцию. За I квартал 2020 года акционеры получили дивиденды в размере 3,21 руб. на одну акцию, за II квартал — 4,75 руб. на акцию.

В октябре, подводя итоги III квартала, совет директоров рекомендовал акционерам утвердить дивиденды в размере 6,43 руб. на акцию, в том числе 3,22 руб. — это распределенные 100% FCF за квартал, и еще 3,21 руб. на акцию — в качестве компенсации за снижение дивидендов по итогам IV квартала 2019 года. Дело в том, что в апреле 2020 года собрание акционеров в связи с рисками пандемии снизило дивиденды с рекомендованных советом директоров 5,16 руб. до 3,12 руб. на акцию. Текущая дивидендная доходность составляет 3,2%.

ГК «Финам»

ПАО «НЛМК» входит в топ-5 по капитализации крупнейших публичных сталелитейных компаний. На компанию приходится около 1/5 в мировом производстве стальных слябов (заготовки для проката) и около 1/5 в российском производстве стали.

* Группа НЛМК в высокой степени обеспечена собственным сырьем и энергоресурсами. Активы компании удачно структурированы в географическом плане. Продукция широко диверсифицирована по номенклатуре и рынкам сбыта.

* Компании в 2020 году удалось сохранить объемы производства и продаж на уровне прошлого года за счет корректировки географии продаж и продукции в пользу чугуна и слябов.

* Снижение финансовых результатов в 2020 году обусловлено провалом рынков в первой половине года. В III квартале НЛМК показывает признаки улучшения динамики.

* НЛМК поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Мы устанавливаем целевую оценку по акциям ПАО «НЛМК» в районе 222 руб. с рекомендацией «Покупать».

Группа НЛМК — это один из крупнейших производителей высококачественной стальной продукции с вертикально интегрированной моделью бизнеса. Группа обладает относительно современным производством, собственными источниками сырья и энергии, благодаря чему входит в число наиболее эффективных производителей стали.

Мощности по производству стали компании превышают 17 млн тонн в год. На предприятиях группы НЛМК работает 52,8 тыс. человек. Производственные активы группы расположены в России, США и странах Европейского союза, а именно Бельгии, Дании, Италии и Франции.

На долю российских предприятий НЛМК приходится более 20% выпуска стальной продукции в РФ. Ключевым для НЛМК является российский рынок, на котором компания реализует около 39% всей произведенной металлопродукции по итогам 2019 года. Доля поставок НЛМК в Европу и США составляет 21% и 16% от общего объема продаж группы. Металлопродукция НЛМК используется в различных отраслях, от строительства и машиностроения до энергетического оборудования и офшорных ветровых установок.

ПАО «НЛМК» имеет высокие кредитные рейтинги: ВВВ (от Fitch), BBB- (от Standard and Poor's) и Baa2 (от Fitch).

Основной владелец ПАО «НЛМК» — Владимир Лисин, через Fletcher Group Holdings Limited ему принадлежит 81,4% акций. Оставшиеся 18,6% находятся в свободном обращении. Акции НЛМК обращаются на Московской бирже, глобальные депозитарные расписки — на LSE.

Факторы роста

Мы можем характеризовать ПАО «НЛМК» как высокоэффективную металлургическую компанию с качественными и хорошо сбалансированными активами, в достаточной степени обеспеченную ресурсами и нацеленную на лидерство в отрасли. Росту акционерной стоимости в среднесрочной перспективе будет способствовать наличие стратегии развития бизнеса, щедрая дивидендная политика компании и начало нового цикла роста в металлургической отрасли после преодоления последствий пандемии.

Факторы, которые будут способствовать росту акционерной стоимости НЛМК

— После спада в металлургической отрасли на фоне замедления промпроизводства и распространения пандемии отрасль вступит в новую фазу циклического роста. В 2021 году ожидается рост спроса на конечную стальную продукцию на 4,1%. НЛМК будет одним из бенефициаров нового цикла.

- Благодаря самообеспеченности в основных сырьевых материалах, энергии и высокой технологической оснащенности НЛМК входит в число самых эффективных и прибыльных производителей стали в мире.

— Бизнес компании удачно структурирован в географическом плане. Добыча сырья и производство стали в группе НЛМК сосредоточены в низкозатратных регионах, а изготовление конечной продукции осуществляется в непосредственной близости от основных потребителей.

— Компания имеет диверсифицированный продуктовый портфель, обеспечивающий лидерство на локальных рынках и высокую эффективность продаж. Уделяет внимание разработке инновационных нишевых продуктов. — Универсальный состав производственных мощностей и гибкая сбытовая стратегия позволяют НЛМК корректировать производственную программу в зависимости от состояния рынка.

— Группа в основном прошла большой инвестиционный цикл в предыдущий период развития, поддерживает низкий уровень долговой нагрузки и формирует хороший свободный денежный поток, 100% которого направляет на выплату дивидендов.

Производственные показатели

В связи с проведением в 2019 году ремонтных работ на площадке Липецкого комбината — основной производственной единице группы НЛМК — производство стали в прошлом году снижалось на 10,3% г/г, до 15,7 млн тонн. За счет ликвидации накопленных ранее складских запасов продажи снижались не так сильно, всего на 3,0%, до 17,1 млн тонн. Доля готовой продукции в продажах доходила до 64,8%.

Первая половина 2020 года отмечена ухудшением конъюнктуры рынка из-за пандемии COVID-19. Тем не менее НЛМК в первой половине 2020 года лишь незначительно, в пределах 1% в годовом сравнении, снизил выпуск стали (до 8,1 млн тонн). При этом продажи сохранились на уровне прошлого года (8,9 млн тонн) за счет увеличения экспорта полуфабрикатов. Группа увеличила долю чугуна и полуфабрикатов в структуре производства и экспорт в направлении Китая, следуя за изменением спроса.

В III квартале производство стали группой НЛМК выросло на 3% г/г, до 3,9 млн т. Продажи увеличились на 11% г/г, до 4,4 млн тонн, в основном за счет роста реализации чугуна на рынки США, Китая и Турции.

В целом за 9 месяцев производство стали составило 11,9 млн т, не изменившись в сравнении с прошлогодними данными. При этом продажи выросли на 3% г/г, до 13,3 млн тонн, за счет роста реализации чугуна в 4 с лишним раза — до 1 млн тонн. Реализация полуфабрикатов третьим лицам выросла на 28% г/г, до 3,9 млн тонн, за счет увеличения продаж чугуна на экспорт. Продажи готового проката снизились на 5% г/г, до 7,9 млн тонн, на фоне слабого спроса в апреле-мае 2020 года и перераспределения продаж в пользу полуфабрикатов.

Продажи на «домашних» рынках снизились на 4% г/г, до 8,1 млн тонн, в основном из-за снижения спроса на рынке США. Продажи на экспортных рынках выросли на 16% г/г, до 5,2 млн тонн, за счет увеличения экспорта чугуна (рост в 4 раза г/г) и слябов (на 11% г/г). Основными направлениями экспорта чугуна стали рынки США, Китая и Турции.

Финансовые результаты

По итогам 2019 года консолидированная выручка по группе НЛМК снизилась на 12,4% и составила $ 10 554 млн. Показатель EBITDA сократился на 28,5%, до $ 2564 млн, чистая прибыль упала на 40,1%, до $ 1339 млн. При этом свободный денежный поток уменьшился на 24,9%, до $ 1523 млн. Главное влияние на результат оказали плановые ремонты оборудования, а также рост стоимости металлургического сырья на фоне снижения цен на готовую продукцию.

За 9 месяцев 2020 года выручка НЛМК сократилась на 16,8% г/г, до $ 6860 млн, в связи со снижением цен на металлопродукцию и увеличением доли полуфабрикатов в продажах до 40%. Показатель EBITDA уменьшился на 15,8% г/г, до $ 1755 млн. Рентабельность EBITDA составила 25,6%. Свободный денежный поток сократился на 26,2% г/г, до $ 874 млн, в связи с ростом инвестиций для реализации второй стадии капитальных ремонтов доменного и конвертерного производств НЛМК и других проектов Стратегии-2022. Чистый долг увеличился на 12,1%, до $ 1946 млн. Отношение чистого долга к EBITDA сохранилось на комфортном уровне — менее 1х.

Чистая прибыль снизилась на 40,5% г/г, до $ 678 млн, на фоне снижения выручки и признания обесценения стоимости инвестиций в NBH в размере $ 120 млн во II кв. 2020 г. Без влияния этой неденежной операции показатель чистой прибыли составил бы $ 798 млн.

Дивиденды

Действуя в интересах основного акционера и распределяя выплаты на ежеквартальной основе, НЛМК обеспечивает хорошую дивидендную доходность по своим акциям. Обновленная дивидендная политика НЛМК предполагает ежеквартальную выплату на дивиденды 100% свободного денежного потока, если соотношение «Чистый долг / EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг / EBITDA» выше 1,0x. При этом для расчета свободного денежного потока в целях выплаты дивидендов компания будет использовать нормализированный показатель инвестиций в сумме $ 700 млн в год, даже если фактические инвестиции будут выше этого уровня.

По результатам четырех кварталов 2018 года акционеры НЛМК получили в совокупности по 22,81 руб. на акцию. По итогам 2019 года дивиденды в сумме составили 17,36 руб. на акцию. За I квартал 2020 года акционеры получили дивиденды в размере 3,21 руб. на одну акцию, за II квартал — 4,75 руб. на акцию.

В октябре, подводя итоги III квартала, совет директоров рекомендовал акционерам утвердить дивиденды в размере 6,43 руб. на акцию, в том числе 3,22 руб. — это распределенные 100% FCF за квартал, и еще 3,21 руб. на акцию — в качестве компенсации за снижение дивидендов по итогам IV квартала 2019 года. Дело в том, что в апреле 2020 года собрание акционеров в связи с рисками пандемии снизило дивиденды с рекомендованных советом директоров 5,16 руб. до 3,12 руб. на акцию. Текущая дивидендная доходность составляет 3,2%.

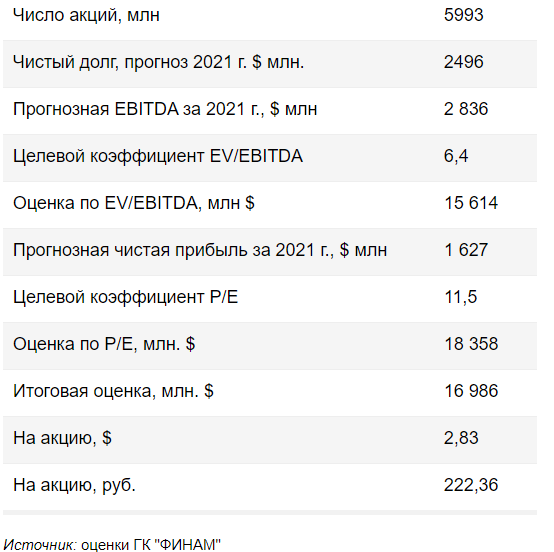

Наша оценка справедливой стоимости ПАО «НЛМК» составляет $ 16 986 млн, или $ 2,83 за акцию. Эта оценка предполагает потенциал роста более 17% от текущего ценового уровня. Рекомендация — «Покупать».Калачев Алексей

ГК «Финам»

2 Комментария

Васильев Максим10 ноября 2020, 19:57Финам загоняет в акции?) Там коррекция напрашивается0

Васильев Максим10 ноября 2020, 19:57Финам загоняет в акции?) Там коррекция напрашивается0 Specrep10 ноября 2020, 22:09ЧП минус 40%… опа-на!0

Specrep10 ноября 2020, 22:09ЧП минус 40%… опа-на!0